Nos réflexions

« Nos réflexions » permet d’exprimer en continu nos opinions, nos interrogations ou nos humeurs et de tenter de les partager avec vous. Les lectures, les analyses, les rencontres, les confrontations du quotidien permettent de dégager des impressions ou des certitudes. L’expression franche de nos arguments doit contribuer à alimenter le dialogue.

Dans le prolongement de la philosophie « graffiti », une expression libre et indépendante peut permettre de jeter une lumière nouvelle sur les postures convenues ou « politiquement correctes ».

Chacun est invité à réagir, répondre et engager le dialogue. Les thèmes seront divers et variés, allant des marchés financiers au débat politique, ainsi qu’aux enjeux de société en passant par la vie des entreprises.

Après l’euphorie électorale, le retour à la réalité du terrain

Décembre 2024 : les marchés de taux mettent les « warnings »

Les bourses mondiales finissent l’année en recul, dans ce qui restera une excellente année (faisant suite à l’excellent 2023) surtout aux Etats-Unis. Les cours des obligations ont également subi l’effet négatif de la remontée des taux américains en décembre (dans le prolongement de rebond de novembre), laissant la performance des obligations globalement en retrait des attentes sur l’année. C’est le crédit à nouveau qui a enregistré les meilleurs scores, ainsi que la Suisse qui profite de son statut de devise forte. Le dollar reste fort en décembre. Le Bitcoin confirme son envolée des derniers mois (symbole de la nouvelle administration américaine, la « paypal mafia » tire magistralement les marrons du feu et jubile), tout en consolidant quelque peu en décembre… Tout comme l’or, qui continue à offrir un grand degré de diversification et de performance.

Une belle râclée

Novembre 2024 : que reste-t-il du « Trump trade » ?

Tous les regards étaient orientés vers le scrutin américain du 6 novembre. Contrairement à tous les sondages, la victoire de D. Trump et du camp républicain est totale, constituant probablement une des plus grandes surprises électorales des temps modernes. Comme nous le savons, les Etats-Unis ne sont pas à un paradoxe près… Les citoyens sont capables de faire une large confiance à un personnage qui n’aurait même pas dû pouvoir se présenter, vu ses antécédants et son comportement. En réalité, il s’agit d’un vote de rejet de l’establishment et de rancœur contre les (soi-disant) élites de Washington, le parti démocrate n’ayant pas compris le ressentiment de la population. Les arguments simples sur le niveau de vie, l’immigration et la sécurité (avec de claires connotations racistes) ont largement fait la différence.

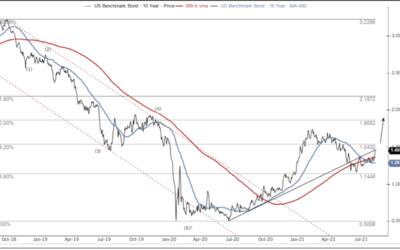

La vigilance des marchés obligataires

Octobre 2024 : Avantage Trump ?

L’attention des investisseurs est captée (comme jamais probablement) par l’élection américaine. Dans un monde financier de plus en plus captivé par le court terme et les stratégies (simples ou complexes) qui permettent de s’exposer à toutes sortes de facteurs, les « paniers » construits autour des thèmes de campagne font fureur. Ils donnent quelques indications (que nous jugeons peu fiables…) sur les préférences de certains investisseurs. A titre illustratif, les « paniers » élaborés par Goldman Sachs, démocrates vs républicains, montrent un changement de direction majeur depuis début octobre, période pendant laquelle la probabilité de victoire de Trump s’améliorait.

Un air de boucle d’or

Septembre 2024 : la Chine sur le retour

Nous n’avions pas beaucoup d’attentes pour septembre, étant donné qu’il s’agit traditionnellement d’un mois terne, traditionnellement négatif pour les actions, en quelque sorte une transition avant l’automne généralement plus dynamique. Beaucoup de volatilité dans les actions qui n’accueillent pas les baisses de taux directeurs avec des feux d’artifice. La Suisse (Nestlé et Roche continuent à peser sur la cote) et le Japon sont à la traine, les Etats-Unis et l’Europe avancent, mais c’est surtout la Chine qui explose les compteurs. Fatiguées (ou inquiètes) de voir leur économie sans ressort et la bourse en déliquescence, les autorités ont décidé de « mettre le paquet » !

Tokyo, Paris, Chicago, Jackson Hole

Août 2024 : l’effet papillon !

Si juillet a été particulièrement animé comme nous le relevions abondamment dans la chronique du mois dernier, août en a « remis une couche ».

Une hausse mineure des taux directeurs au Japon le 31 juillet a réussi à provoquer une vague de fond de couvertures de positions à découvert sur le yen et par voie de conséquence de liquidations de positions longues dans toute sortes d’instruments de taux et d’actions. Il est vrai que ce mouvement s’inscrit dans un moment d’incertitude sur la solidité de la croissance américaine et dans un contexte de faible liquidité. En quelques heures, l’indice phare japonais perdait 12 %, alors que le yen gagnait 8% contre le dollar. On peut donc véritablement parler du fameux « effet papillon » (un battement d’ailes d’un papillon à Tokyo peut déclencher un ouragan à New York).

Pas de léthargie estivale

Juillet 2024 : mieux qu’une série sur Netflix !

L’été n’est jamais vraiment calme dans les marchés financiers, cela on le savait déjà… Mais juillet 2024 restera un épisode particulièrement chahuté : des mouvements notables sur les devises, détente sur les taux longs, corrections de cours sur le Nasdaq et le Nikkei et forte hausse des valeurs secondaires US pour n’en citer que quelques-unes. Mais c’est surtout la campagne présidentielle américaine qui a frappé les esprits.

Cap maintenu

Juin 2024 : élections et banques centrales en vedette

La baisse des taux directeurs se précise un peu plus en dehors des Etats-Unis. La Banque Centrale Européenne a agi selon ses dires précédents (même si elle s’avoue encore préoccupée) et la Banque Nationale Suisse lui a emboité le pas « comme une grande ».

Résilience

Mai 2024 : courte digestion

Malgré le plus haut pour plus longtemps au niveau des taux, la détente sur le marché de l’emploi US et le discours ferme mais pragmatique des grands banquiers centraux permettent aux obligations de trouver un peu d’oxygène et aux actions de reprendre leur marche en avant. Les valeurs plus défensives et technologiques surperforment les valeurs plus cycliques en mai.

Une grande bassine d’eau froide

Avril 2024 : phase de digestion

Grosse digestion en avril après 5 mois de hausse. La dernière séance du mois à Wall Street s’est avérée assez pénible dans la mesure où toutes les classes d’actifs se retrouvaient en baisse assez sévère, donnant un sentiment de liquidation générale (pas de signe de rotation) … sans qu’on puisse véritablement trouver une explication rationnelle.

Premières divergences dans les politiques monétaires

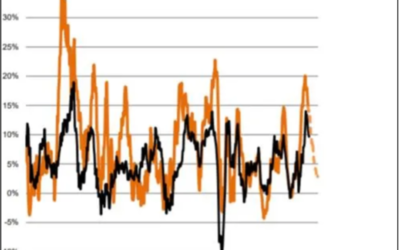

Mars 2024 : remarquable !

La dynamique des cours des actions est restée très forte en mars, permettant à l’indice mondial (+7,7%) d’enregistrer son meilleur premier trimestre depuis 2019. Cette belle progression s’est faite alors que les marchés obligataires font du sur-place depuis janvier. Le narratif a donc bien changé, car ce n’est plus la perspective de baisse de taux directeurs, mais la résilience de l’économie qui soutient l’avancée des actions.

Les investisseurs n’ont peur ni des taux, ni de la guerre

Février 2024 : « all for AI » (tout pour l’intelligence artificielle)

La dynamique des cours a été vertigineuse entre novembre et décembre 2023, au point de façonner la performance des portefeuilles pour l’année. Gare à ceux qui n’étaient pas présents ! Dès janvier toutefois, l’optimisme extrême qui caractérisait les attentes en matière de baisse de taux directeurs s’est apaisé. Dès lors, les marchés obligataires rendent (modestement) une partie de leurs gains de fin 2023, alors que les actions poursuivaient leur marche en avant.

On calme le jeu !

Janvier 2024 : Les banquiers centraux recadrent les attentes !

Les investisseurs ont terminé 2023 sur un mélange d’euphorie (avec une hausse fulgurante des marchés obligataires et des actions) et de soulagement (que la baisse des taux sera prochainement enclenchée). Les données macro-économiques récentes ne viennent pas contredire le consensus des économistes (qui tablent sur un atterrissage en douceur) et confortent les investisseurs dans leur appétit pour les actions. Après un début de mois contrarié par le rebond des taux, la tendance boursière a retrouvé la hausse à la faveur des commentaires favorables des entreprises.

Sauvés par le gong !

Décembre 2023 : une fin d’année à toute allure !

« Santa Jay » a remis une couche d’optimisme dans l’esprit des investisseurs lors de sa conférence du 14 décembre en évoquant (sans le dire explicitement) que le Comité de politique monétaire de la Réserve fédérale américaine avait « pivoté ». Si Madame Lagarde (plutôt la « Grinch » dans cette affaire) n’emboitait pas le pas, elle signifiait pourtant (comme la Banque nationale suisse) que les taux ne monteraient pas et que les prévisions en matière d’inflation s’amélioraient. Croissance stabilisée, inflation en recul et banques centrales conscientes du « travail accompli » permettent de se projeter vers 2024 avec de meilleures perspectives. La montée des risques géopolitiques qui ont jalonné toute l’année n’a pas calmé l’entrain des investisseurs qui visent tous à finir l’année sur une note positive.

En 2024, la moitié du monde aux urnes !

Novembre 2023 : Un grand ballon d’oxygène.

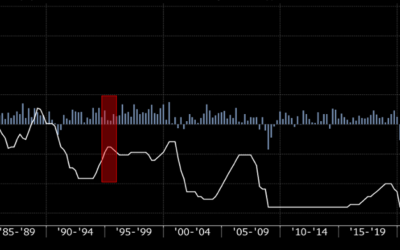

La hausse des taux longs ne semblait plus vouloir s’arrêter, jusqu’au moment où les banques centrales confirment la pause démarrée durant l’été. Le recul sensible de l’inflation corroboré par les bonnes statistiques d’inflation conforte la dynamique de reprise des cours durant tout le mois. Ce fut un véritable appel d’air après les baisses importantes de septembre et octobre. Il n’en fallait pas plus pour déclencher une décrue importante des taux longs et entrainer les actions dans leur sillage. Les corrélations restent fortes entre les deux classes d’actifs, tant à la baisse (août-octobre) qu’à la hausse (novembre).

La fracture se creuse

Octobre 2023 : Taux longs et la géopolitique s’unissent pour pénaliser les marchés.

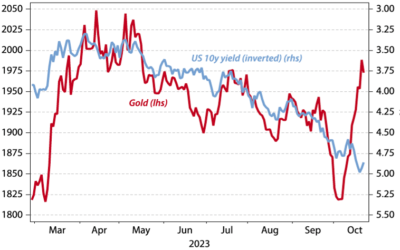

Les coups de boutoirs sur les marchés ont été nombreux ces derniers temps : tout d’abord une rhétorique hostile à l’occident venant de différentes sources, la dérive des déficits budgétaires qui commencent à inquiéter les investisseurs et propulsent les taux à des niveaux jamais vus depuis plus de 15 ans, les errances de la chambre des représentants américaine pour nommer un speaker et enfin un second front de guerre qui s’ouvre au Proche-Orient. Il n’en fallait pas plus pour appuyer sur la tête de la plupart des classes d’actifs en octobre. Seuls actifs qui parviennent à tirer leur épingle du jeu, l’or, les obligations suisses et les crypto-devises !

La fracture du ressentiment

Septembre 2023 : Saisonnalité hostile et banquiers centraux déterminés

Après un mois d’aout heurté pour les marchés financiers, septembre ne déroge pas à la règle d’une saisonnalité hostile. La correction des cours s’est bien installée avec une succession de journées de baisse durant le mois pour les actions … et les obligations. La confirmation par les banquiers centraux du « plus haut pour plus longtemps » à propos des taux d’intérêts et, par voie de conséquence, la mollesse conjoncturelle qui s’en suit obligent les investisseurs à reconsidérer la teneur de leurs portefeuilles.

L’avion est toujours en vol

Aout 2023 : même pas (très) mal !

Mois d’aout heurté pour les marchés financiers qui semblent s’éveiller à une réalité plus hostile (taux directeurs durablement élevés, conjoncture affaiblie dans de nombreuses régions, risques géopolitiques accrus). Les discours des banquiers centraux à Jackson Hole confirment qu’aucune détente sur les taux n’est envisageable dans l’immédiat. Assez normalement pour doucher l’enthousiasme des plus optimistes…Parallèlement, des données économiques plus faibles (emploi US, conjoncture européenne, immobilier chinois) font office de contrepoids et permettent aux taux longs de se détendre et aux actions de récupérer une partie de leurs moins-values en fin de mois.

En douceur

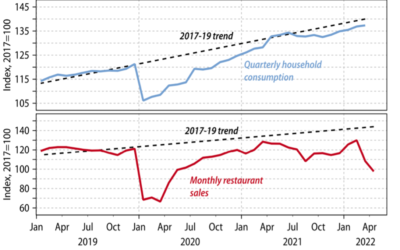

Juillet 2023 : Le retour de boucle d’or

Progression encore en juillet pour les marchés des actions, toujours sous la houlette des indices américains qui poursuivent leur marche en avant sans pause. Le reste du monde tente péniblement de suivre le rythme (le Japon consolide ses gains alors que la Chine se reprend à la faveur de mesures de relance en préparation). Si les « sept magnifiques » (les grandes valeurs de la Tech) demeurent aux premières loges, nous observons un élargissement des contributeurs (US small caps, marchés émergents, actions « value » par exemple). La probabilité de récession aux Etats-Unis a beaucoup reculé, ce qui permet aux secteurs les plus dynamiques et/ou cycliques comme la technologie, les services à la consommation ou encore les valeurs industrielles de dominer, alors que les secteurs défensifs restent en retrait.

Hâte-toi lentement !

Les banques, juin 2023 : Retour à un rythme plus pédestre

Marcher avec persévérance et avec une prudente réserve me rappelle le jeu populaire de notre enfance. La désormais célèbre citation de notre bientôt ex-conseiller fédéral Berset aurait également fait l’affaire…C’est l’impression que nous avons en ce début d’année boursière. Les marchés des actions veulent voir le bout du tunnel et les obligations s’inquiètent de la conjoncture qui s’étoile. La persistance de taux élevés et l’abnégation des banquiers centraux prolongent l’incertitude quant à la reprise conjoncturelle. En juin, les actions ont poursuivi leur marche en avant avec les mêmes leaders (consommation discrétionnaire, industrie, IT et services de consommation). Les secteurs défensifs restant en retrait. Sur le plan régional, Japon et US avancent plus vite que le reste du monde. Quant à la Suisse, elle marque le pas (trop défensive…).

Téflon

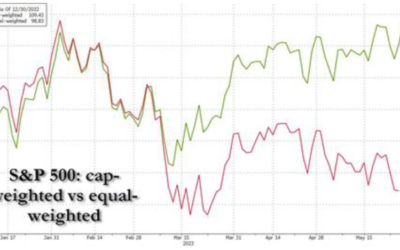

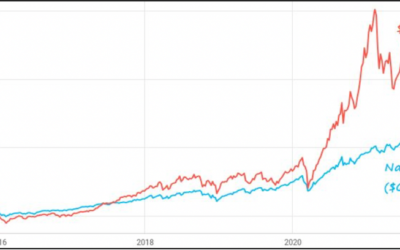

Mai 2023 : L’arbre qui cache la forêt

Un mois sans grand relief sur le plan des performances des marchés, si ce n’est quelques vedettes spécifiques qui attirent l’attention : l’indice des valeurs technologiques américaines en progression de 12% (en raison principalement de l’engouement spectaculaire pour tout ce qui a un fumet d’Intelligence Artificielle), les actions japonaises (Nikkei + 7%, au plus haut depuis 33 ans) qui retrouvent des supporters ou encore l’Inde et la Corée. Tous les secteurs des marchés des actions sont en recul à l’exception de la technologie et des services de communication, ce qui permet à l’indice phare (S&P500) des actions américaines de tirer son épingle d’un jeu global assez terne. Mais la réalité sous la surface est moins rose, car le même indice avec des pondérations égales pour chaque constituant s’inscrit en légère baisse depuis janvier !

Incertitude encore bien présente

Avril 2023 : Le trou de mars est comblé

L’anxiété et les replis boursiers de mars ont fait place à plus de placidité en avril. Ainsi les reculs de cours du mois dernier ont été rapidement comblés, principalement dans les marchés des actions (Suisse, Europe et Japon en tête). Stabilité dans les marchés obligataires souverains qui sont tiraillés entre tassement de la croissance et inflation persistante, alors que les segments du crédit inscrivent des plus-values grâce au reflux des spreads après les tensions de mars. Les taux directeurs continuent à augmenter, mais les experts s’accordent à dire qu’on approche du but. Dans ce contexte, l’immobilier coté se reprend un peu, mais les investisseurs demeurent hésitants. Enfin, nous relevons le recul des matières premières, notamment le prix du pétrole qui retrouve le niveau d’avant les coupes de production annoncée par l’OPEP+ en mars. Retrait également du cours de l’or qui peine à franchir le cap des 2000 dollars. Le dollar reste délaissé, alors que le franc continue à s’apprécier unilatéralement, malgré une structure de taux qui reste inférieure (mais aussi un niveau d’inflation plus modéré) à ses principaux compères du secteur.

Confiance quand tu t’échappes !

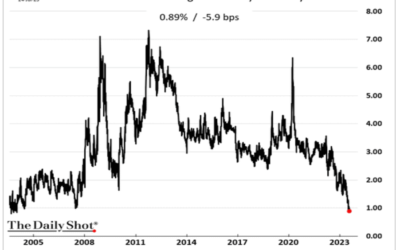

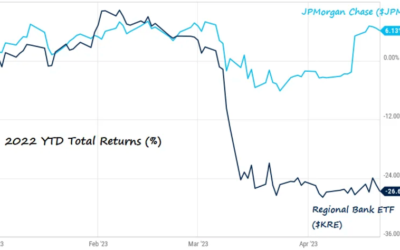

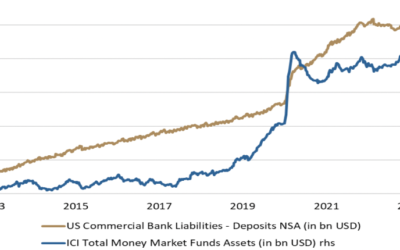

Mars 2022 : coup de froid sur les banques

Pour le moment, 2023 n’affiche pas le retour tranquille à la normale… Après un début d’année boursière sur les chapeaux de roue, les banques centrales sont venues nous rappeler que la lutte contre l’inflation s’inscrivait dans la durée et que le boulot n’était pas fini. Hausse importante et rapide de taux directeurs veut dire augmentation des coûts de financement pour tous, mais également rémunération attendue des dépôts bancaires (sous peine de voir cet argent chercher de meilleurs rendements ailleurs…). C’est la dure réalité qui a frappé plusieurs banques régionales américaines durant le mois, conduisant certaines d’entre elles à fermer leurs portes en conduisant simultanément l’organisme de protection des dépôts à intervenir pour calmer les épargnants.

Pas si vite, l’ami !

Février 2022 : sobriété après les excès de janvier !

Après l’« effet janvier » (positif pur toutes les classes d’actifs) qui a mis du baume sur les plaies de 2022, les (mauvaises) indications sur le front de l’inflation (et ses conséquences sur l’attitude des banques centrales) vient rappeler à tout le monde que la route vers la normalité est encore longue et sinueuse. La révision vers le haut des « valeurs terminales » des principaux taux directeurs a entrainé la baisse des prix des obligations sur un large front.

Pas de rallye de fin d’année !

Décembre 2022 : espoirs déçus

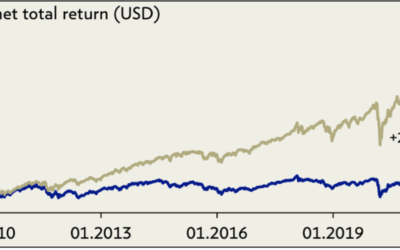

Les espoirs que le père Noel apporte une petite reprise des cours avec des messages encourageants de la part des banquiers centraux ont été parfaitement douchés en décembre. L’année se termine donc assez mal pour les marchés financiers : remontée des taux (qui s’ajustent aux décisions des banques centrales de la deuxième partie du mois) et baisse des actions qui regardent 2023 avec crainte. Au total, la gestion diversifiée (multi-asset) enregistre un des pires exercices de son histoire, les obligations ne parvenant pas à protéger les portefeuilles en raison du changement brutal de politique monétaire. Nous considérons toutefois que l’approche type « 60/40 » retrouve à nouveau toutes ses vertus en raison de l’ajustement massif des taux d’intérêt, dans le cadre du retour à un environnement monétaire plus « normalisé ».

La fin du commencement … avant la pause !

Novembre 2022 : un peu de détente…

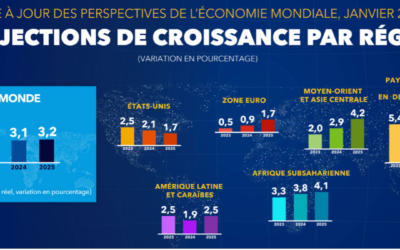

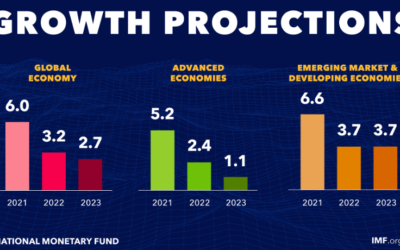

Novembre (généralement au bénéfice d’une saisonnalité favorable) enregistre une amélioration notable des performances financières sur un large front. La perception d’un resserrement moins brutal des politiques monétaires dans les grandes régions (à la faveur d’un pic proche ou dépassé de l’inflation) a permis une détente des taux et partant une reprise des marchés des actions. Les prévisions économiques (Fonds Monétaire International, OCDE) sont une nouvelle fois révisées à la baisse, ce qui accrédite la thèse que les mesures monétaires et la hausse des prix freinent déjà considérablement la dynamique conjoncturelle mondiale. Dans les marchés des actions, L’Europe (EuroStoxx 600) tire bien son épingle du jeu et repasse allégrement au-dessus de sa moyenne mobile à 200 jours, ce qui n’est pas (encore) le cas de bon nombre de marchés, dont le S&P500. Après un parcours particulièrement décevant depuis de nombreux trimestres, la Chine (essentiellement les actions cotées à Hong Kong) récupère fortement sur des espoirs d’allègement imminent des contraintes de mouvement liées au Covid. Les titres plus domestiques se reprennent également. Sur le plan sectoriel, ce sont les valeurs cycliques (industries et matériaux) et immobilières qui enregistrent les rebonds les plus marqués.

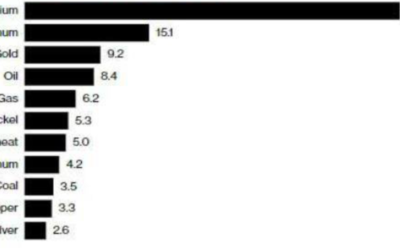

L’énergie comme arme politique et guerrière

Commençons par une évidence : l’énergie est essentielle au fonctionnement de l’activité économique, tant dans la transformation de matière que dans l’animation des secteurs de services. Sur le plan des citoyens, l’accès à l’énergie (chauffage, alimentation, transport) fait partie des besoins essentiels dans une société dite développée. Plus largement, le développement industriel des deux cents dernières années a été possible grâce à l’émergence de nouveaux modes énergétiques (combustibles divers, puis gaz manufacturé, pour s’étendre à l’hydroélectrique et le nucléaire). Dans les dernières décennies, sont apparues, d’une part les craintes de l’épuisement de certaines ressources et d’autre part, les influences nuisibles de la plupart d’entre elles sur l’environnement, c’est-à-dire la cause majeure des changements climatiques. L’accélération de la transition vers des énergies renouvelables avec faible impact sur l’environnement est donc apparue comme une évidence, tant sociale qu’économique. Il y a toutefois un fossé entre le diagnostic rationnel et l’exécution de cette transition.

Réinitialisation globale (global reset)

Octobre 2022 : en reprise

Enfin un peu de vert sur les écrans après la descente brutale des mois précédents. En octobre, les banques centrales ont confirmé leur priorité absolue consistant à ramener l’inflation dans des valeurs acceptables, mais quelques éléments de modération sont apparus dans leurs discours. Ainsi, les investisseurs ont été quelque peu rassurés par la prise de conscience qu’une « médication trop forte pourrait tuer le patient ». Les prévisions économiques du Fonds Monétaire International sont une nouvelle fois révisées à la baisse, ce qui accrédite la thèse que les mesures monétaires et la hausse des prix freinent déjà considérablement la dynamique conjoncturelle.

Le grand démontage

Septembre 2022 : fatale saisonnalité.

Encore un mois pendant lequel l’histoire des marchés financiers s’écrit… Les plus-values réalisées ces dernières années disparaissent rapidement, dans toutes les classes d’actifs. Particulièrement touchés sont les marchés obligataires qui sont restés en lévitation pendant tant d’années (notamment après la Grande Crise Financière) et qui enregistrent des moins-values jamais vues. En septembre, les banques centrales ont joint le geste (hausse massive des taux directeurs) à la parole (détermination réitérée de lutte contre l’inflation). Les principaux marchés de taux cèdent encore du terrain (entre 2,5 et 4%) pour s’inscrire en recul de 12 à 20% (suivant les segments) sur l’année ! Pas mieux dans les actions qui ajustent en continu leurs niveaux (contraction des multiples de valorisation et révision à la baisse des perspectives bénéficiaires) induisant des reculs sensibles en septembre (entre 5 et 8% pour les grands indices) et confirmant l’entrée en « bear market » soit des replis de cours de plus de 20% ! L’immobilier coté et les matières premières (y.c. le pétrole) ne résistent pas à l’hostilité de la tendance. Le dollar et le franc suisse font office de devises refuges.

Le boulot n’est pas fini

Août 2022 : Jay Powell rappelle tout le monde à l’ordre

Un mois d’aout en deux phases : tout d’abord la dynamique positive dans la foulée du très bon mois de juillet (dans l’espoir d’une atténuation des pressions inflationnistes), puis un retour sévère à la réalité (moins bucolique) en seconde partie de mois. La traditionnelle course d’école des banquiers centraux à Jackson Hole (25-27.8) a permis de rappeler à tout un chacun que la lutte contre l’inflation reste prioritaire et que le travail n’est pas fini. Jay Powell n’a pas eu besoin de plus de 8 minutes pour rappeler l’impérieuse nécessité d’être ferme et déterminé dans le ralentissement de l’économie afin de permettre aux prix de revenir dans une fourchette acceptable.

Le prix de la sécurité

Le Temps 22 août 2022

Qui disait qu’il ne se passait jamais rien dans les marchés financiers ou dans le domaine politique durant l’été ? Plusieurs éléments que nous jugeons d’une réelle importance ont retenu toute notre attention ces dernières semaines. Bien que le président Biden soit au plus bas dans l’opinion publique américaine, lui et le parti démocrate sont parvenus à faire accepter par les chambres deux articles de loi qui démontrent clairement le basculement dans la politique mondiale qui se joue en ce moment.

Tout d’abord le « Inflation Reduction Act » (qui n’est autre qu’une version réduite du projet « Build Back Better » qui n’avait pas passé la rampe) qui a pour objectif de soutenir les investissements pour atténuer les changements climatiques (en octroyant des crédits d’impôts aux ménages qui réduisent leur consommation d’énergie et en favorisant les investissements en énergies renouvelables), réduire le prix des médicaments sous prescription et enfin augmenter les impôts des sociétés les plus profitables (et également taxer les opérations de rachat d’actions au passage).

Coup de chaud !

Juillet 2022 : hardiesse bienvenue

Après un mois de juin particulièrement brutal (avec une poursuite de la baisse synchronisée des actions et des obligations), juillet se termine sur une reprise d’une rare ampleur, soutenue par la spectaculaire baisse des taux (mouvements toujours synchronisés, mais dans l’autre sens cette fois). Il s’agit du plus fort mois de juillet depuis 1939 pour le S&P500 ! Le rebond est particulièrement ébouriffant depuis le bas enregistré le 16 juin (au moment où les grandes banques centrales confirmaient leurs intentions strictes pour agir sur les taux). Cette reprise trouve son origine (comme d’habitude) aux Etats-Unis, les actions américaines déclassant largement le reste du monde. Ce sont les valeurs de croissance qui emmènent le peloton alors que les valeurs liées aux matières premières sont restées à la traine. Le changement de tendance sur les taux américains (modération des attentes d’inflation, craintes montantes de récession) a permis une amélioration modeste du sentiment (particulièrement déprimé) des investisseurs.

Passage en force

Juin 2022 :

Les banques centrales frappent fort !

Pas de répit dans les marchés en juin… Actions, obligations, immobilier, cryptoactifs, tous boivent la tasse ! La fameuse recette « toutes saisons » 60/40 ne parvient à limiter les dégâts dans les portefeuilles diversifiés. La charge menée par les banques centrales contre l’inflation est forte, inconditionnelle et déterminée. Les courbe de taux s’ajustent à la hausse (infligeant des moins-values supplémentaires aux obligations) et par voie de conséquence aux actions dont les multiples de valorisation poursuivent leur contraction.

Cette dynamique des prix fortement négative depuis le début de l’année plonge la plupart des marchés d’actions en territoire de « bear market » (défini généralement par une baisse supérieure à 20%). Ce type de recul est généralement associé avec de forts ralentissements conjoncturels, voire des récessions. En juin, les secteurs les plus sensibles à la conjoncture (au premier rang desquels on retrouve les vedettes des mois précédents comme l’énergie et les matériaux) plongent, emportés par la montée des craintes de récession. A l’inverse, nous observons les premiers signes de stabilité dans les secteurs les plus défensifs comme la consommation de base ou la santé. Sur le plan régional, seule la Chine évolue à contre-courant, soutenue par de nouvelles mesures de relance des autorités.

La durabilité à l’heure de sa première grande crise

Le Temps 13 juin 2022

Mieux prendre soin de notre planète, apporter plus d’égalité dans la société ou s’assurer que les intérêts de toutes les parties prenantes d’une société cotée soient respectés sont des objectifs dans lesquels la majorité d’entre nous se retrouvent. Toutefois, nous sommes également tous confrontés à d’importants défis dans la mise en œuvre de nos convictions (ou celles des clients) dans les portefeuilles. En fait, avec l’acronyme ESG, chacun peut exprimer opinions et valeurs. Pour certains, il s’agit de trouver un juste équilibre entre risques et opportunités, pour d’autres il s’agit d’éthique et faire du bien.

Éreinté !

Mai 2022 : la baisse des taux donne un répit aux actions.

À son point le plus bas durant la troisième semaine de mai, le S&P 500 était en baisse de près de 18 % par rapport à son sommet (un peu plus de 4700 points atteint en début d’année). La dynamique des prix était à ce moment très négative et l’indice phare des actions américaines flirtait avec le niveau défini généralement comme un « bear market » (-20%). Le dernier coup de semonce est venu de la panique qui s’est emparée des cours des géants de la vente au détail comme Walmart et Target (qui ont fait état de marges sous pression en raison de la hausse des coûts des intrants et de l’accumulation inattendue d’inventaires dans les biens stationnaires). Après le pire début d’année depuis 1932 (!), les investisseurs se demandent quand les marchés des actions vont cesser de chuter. Assurément, l’espoir que le resserrement monétaire sera rapidement suffisant pour calmer la hausse des prix devrait permettre l’établissement d’un plancher solide. En mai, quelques indices finissent dans le vert comme l’Europe, Les Etats-Unis (tout juste) ou encore le Japon et la Chine.

Changement durable de toile de fond ?

Avril 2022 : la lutte contre l’inflation devient prioritaire

« Whatever it takes ! » (mais à l’envers cette fois) pour mettre à bas l’inflation ! Voilà ce qui ressort des rencontres du Fonds monétaire international et de la Banque mondiale en fin de mois à Washington au travers des discours des principaux banquiers centraux, Jay Powell en tête. Et les marchés financiers n’ont pas du tout aimé. Le mois d’avril restera dans l’histoire comme un des plus mauvais mois pour les marchés de taux avec des reculs de 3 à 4% sur les prix, notamment pour les durations les plus longues. Les segments de crédit à haut rendement résistent mieux grâce à leurs spreads. Dans les actions, après avoir tenté de poursuivre leur rebond de mars, la plupart des marchés s’affaiblissent (certains fortement) en fin de mois, pénalisés par la hausse des taux et l’incapacité des résultats (publications du premier trimestre) à surprendre positivement (voire à décevoir franchement pour de nombreuses affaires de la technologie au sens large).

La grande fissure

Le Temps 4 avril 2022

Depuis bientôt 10 ans, nous nous posons régulièrement des questions fondamentales sur la fiabilité et/ou l’équilibre du « grand meccano » mondial des échanges. Dès 2017, les coups de boutoir sur les accords commerciaux internationaux de l’administration Trump avec son « America First », suivis de près par la pandémie qui a mis en lumière la fragilité des approvisionnements dans de nombreux domaines, nous ont soudain éveillés aux enjeux de dépendance et de confiance à l’égard de nos partenaires. En réalité, les effets positifs de la globalisation ont commencé à sérieusement s’amenuiser depuis près de 15 ans, soit au moment de la grande crise financière. Le commerce mondial depuis lors ne cesse de se contracter.

Bientôt la fin de la répression financière ?

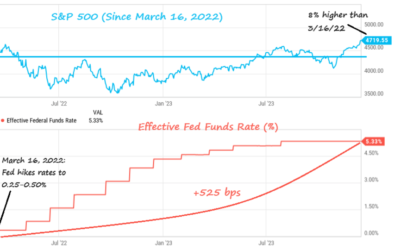

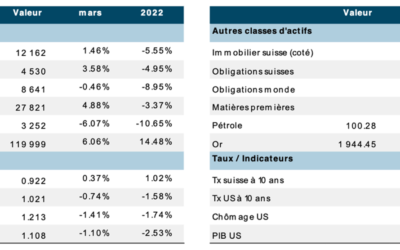

Mars 2022 : la remontée des taux n’effraie pas les actions

Tant de choses se sont passées en si peu de temps cette année : revirement monétaire de la Réserve fédérale en janvier, guerre en Ukraine, persistance de la pandémie en Asie. « May you live in interesting times » comme dit la malédiction (présupposée) chinoise ! Si les actions reprennent un peu pied en mars (après un début d’année particulièrement chahuté), les marchés de taux tombent dans un abîme impressionnant. Même les taux suisses prennent l’ascenseur (+0,8% en trois mois sur l’échéance à 10 ans de la Confédération), générant des moins-values importantes (-6%) pour les portefeuilles obligataires. L’immobilier résiste, mais l’actualisation des revenus locatifs à des taux plus élevés (sans parler des structures de financement) pénalise les valorisations. Les matières premières poursuivent leur dynamique de renchérissement, le monde craignant de ne plus pouvoir s’approvisionner aux mêmes sources à l’avenir. Sont particulièrement concernés : le complexe énergétique et les produits agricoles de base !

«Si un cessez-le-feu intervient vite, l’Europe évitera une récession»

AGEFI 16-17 mars 2022

GUERRE EN UKRAINE.

Croissance, inflation, marchés actions ou devises, les stratégistes de l’Isag évaluent les conséquences économiques du conflit déclenché par la Russie.

Débat spécial.

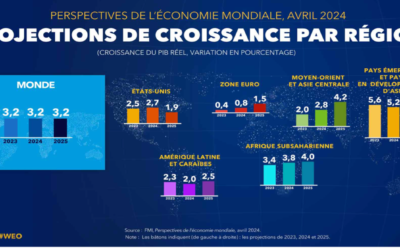

Pour la zone euro cette année, leur prévision de croissance a été divisée par deux à 2,5%. Pour la Suisse, le produit intérieur brut ne devrait plus croître que de 2,7% contre les 3,45% espérés lors de leurs précédentes prévisions, formulées fin novembre.

La guerre en Ukraine menée par la Russie a bouleversé tous les scénarios conjoncturels.

Les membres de l’Isag, l’association qui réunit les responsables des investissements des principaux établissements financiers basés à

Genève, n’avaient depuis longtemps éprouvé autant de difficulté pour formuler des projections pour la croissance, ou les marchés

boursiers.

Incertitudes et consternation

Février 2022 : après les banques centrales en janvier, les canonnades russes exacerbent l’anxiété des investisseurs.

Les bruits de botte, puis l’entrée des troupes russes en Ukraine, ont porté un dur coup aux marchés financiers en février. Aucun endroit pour véritablement se cacher, à part les matières premières dont tout le monde craint de manquer… Dans les marchés des actions, ce sont les pays situés à proximité du conflit qui souffrent le plus, la Chine parvenant à tirer son épingle du jeu. Au niveau sectoriel, l’énergie (évidemment) caracole, alors que les valeurs financières et défensives sont moins pénalisées que la moyenne. La tension sur les taux longs ne s’atténue que faiblement en fin de mois (capitaux en recherche de sécurité) et les primes de crédit s’élargissent, ce qui laisse le segment obligataire également en recul notoire sur le mois. Même les taux suisses (refuge traditionnel en temps de crise) se tendent (plus de 40 points de base de hausse depuis janvier) et emportent l’immobilier coté dans leur mouvement (plus de 3% de recul en février). A l’inverse, les prix de toutes les matières premières (énergie, métaux industriels, produits agricoles) s’envolent devant la crainte de blocage des livraisons, conséquence des sanctions et autres embargos à venir. L’or participe également à ce mouvement de recherche d’actifs de sécurité, de même que certaines crypto devises qui pourraient servir de moyens de paiement alternatifs.

« Dry January »

Janvier 2022 : le revirement de la Fed affole les marchés.

Janvier 2022 représente bien le cauchemar des allocateurs d’actifs : hausse des taux et correction des actifs risqués. Depuis le début de la pandémie, le soutien marqué à l’économie et aux marchés fourni par la concomitance de politiques monétaires et fiscales généreuses (sans envolée des taux) a contribué à relancer l’économie mondiale et enflammer les marchés financiers. Mission accomplie ! Plus besoin d’autant de soutien, donc retour à la normalité. En janvier, la Réserve fédérale accélère son revirement en indiquant clairement le durcissement à venir dans sa politique, ce qui se traduit par une hausse marquée des taux (surtout courts), qui induit un changement majeur de perception pour les actifs dits risqués : réduction des valorisations, rotation vers le style « value », ventes forcées. Comme à chaque changement de cap, c’est panique à bord… Les positions s’ajustent rapidement et brutalement. Les actifs les plus risqués et/ou spéculatifs (SPACs, crypto-devises, actions de l’hyper-croissance non profitables) sont dégagés sans ménagement.

La «grande démission»

Le Temps 16 janvier 2022

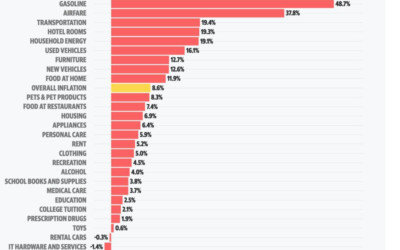

En parcourant les scenarii et autres prévisions produites par la communauté financière pour 2022, nous observons que le développement de l’inflation reste l’élément largement dominant. Nous constatons également que la grande majorité des investisseurs n’a pas véritablement connu de contexte où la hausse des prix était un indicateur majeur de la politique de placement. Les plus anciens se souviennent qu’au début des années 1980, Paul Volcker, alors président de la Réserve fédérale, avait dû concocter une mixture suffisamment forte pour éradiquer la spirale inflationniste qui sévissait aux Etats-Unis depuis la seconde moitié de la décennie précédente. Il a simultanément réussi à ancrer les attentes en la matière à des niveaux suffisamment bas pour influencer durablement les comportements, tant des consommateurs que des investisseurs.

La pandémie n’est pas finie, mais la normalisation des conditions financières est engagée

Décembre 2021 : marchés boursiers en hausse malgré la bousculade de fin d’année.

L’année 2021 se termine presque comme elle avait commencé, soit sous l’égide de la pandémie. Après d’agréables moments d’accalmie (durant l’été sous nos latitudes), la dissémination rapide de la nouvelle souche Omicron depuis fin novembre se traduit par de nouvelles contraintes de mouvement et un risque accru d’engorgement des soins. Si la réponse scientifique a été aussi spectaculaire que rapide (développement et production de vaccins révolutionnaires), elle s’est heurtée à une résistance morale (assez inattendue), capable de créer des fractures politiques et sociales. Pour le reste, l’économie mondiale est sortie de la récession « organisée » de 2020 avec une vigueur remarquable (alimentée par les divers plans de soutien monétaire et de relance fiscale).

La nouvelle variante de la Covid joue les trouble-fêtes

Novembre 2021 : le rallye de fin d’année était bien engagé jusqu’à ce qu’Omicron sème le trouble

Changement de décor majeur entre la première rédaction de cette chronique (vendredi 26 novembre) pour la publication dans Allnews et la fin de la semaine suivante : l’émergence d’une nouvelle variante apparemment plus contagieuse que la variante Delta (mais dont on ignore encore la dangerosité) secoue l’optimisme des investisseurs et nous force à modifier quelque peu le texte de cette chronique. Ainsi, la majorité des marchés des actions repassent en territoire négatif pour le mois. Sur le plan sectoriel et/ou individuel, nous observons une plus grande diversité dans l’évolution des cours, signe du retour de la sélectivité de la part des investisseurs. Globalement, les sociétés les moins profitables ou très onéreuses (selon les critères classiques de valorisation), ainsi que les SPACs ou encore l’ensemble des cryptodevises subissent des dégagements massifs. Ce sont les grands groupes plus traditionnels qui ont affiché la plus grande résistance. A titre anecdotique, le secteur des véhicules électriques continue à susciter l’euphorie puisque Tesla est désormais rejoint par Lucid et Rivian, deux entreprises dont les capitalisations excèdent 100 milliards de dollars chacune alors qu’aucun de leurs véhicules ne roule !

Banques centrales : alliées ou ennemies ?

Octobre 2021 : Momentum et rotation sont de retour, tout comme les commentaires de bulle !

En octobre, les principaux indices boursiers récupèrent tout ou partie des moins-values de septembre. Plus anecdotique durant le mois, la valorisation de Tesla passe la barre de 1’000 milliards de dollars en gagnant 300 milliards au cours des deux dernières semaines (soit plus de 20 fois son chiffre d’affaires !) et le Bitcoin inscrit son plus haut niveau historique à plus de 67’000 dollars au moment de la cotation à New York du premier véhicule financier (Exchange-Traded Fund) validé par les autorités des marchés. Autant de signes qui montrent que l’appétit pour le risque est de retour (après une petite pause).

La Chine, un modèle pour l’Occident?

Pékin estime que les bénéfices du libéralisme ont été récoltés et que les excès qu’ils créent ne sont plus acceptables. L’imposition de mesures fortes comme le fait parfois Pékin pourrait être utile dans nos contrées, dans certaines circonstances.

Les mesures répressives imposées à l’égard de certains secteurs, entreprises ou individus par les autorités chinoises depuis bientôt douze mois ne manquent pas d’interroger. Si on ne peut parler de véritable surprise, force est de constater que le gouvernement ne craint pas d’infliger des souffrances, tant à son économie qu’à ses marchés financiers. Cela semble donc être le prix à payer pour passer un message fort à la population, mais également au monde entier, deux dimensions qui ont leur importance dans la mouvance actuelle. La Chine va aborder une phase nouvelle de sa trajectoire économico-politique en privilégiant désormais l’égalité sociale à la forte poussée conjoncturelle (qui a caractérisé les quarante dernières années).

Les traditionnels nuages d’automne

Septembre 2021 : le commencement de la fin ?

L’automne (après un été tardif dans nos contrées !) apporte son lot de nuages sur les marchés financiers, ce qui se traduit par de nombreuses moins-values aussi bien sur les obligations que sur les actions. Après un parcours très dynamique jusque-là, la fatigue semble se faire sentir. Une fois leurs sommets franchis (tel que relevé dans nos dernières chroniques), beaucoup d’indicateurs économiques et financiers (dynamique des prévisions bénéficiaires notamment) sont en décélération alors que les banques centrales annoncent le retrait progressif (mais lent) de leur soutien monétaire. Pour corser la situation, les prix de l’énergie prennent l’ascenseur en raison de difficultés d’approvisionnement (tankers et/ou gazoduc en provenance de Russie).

En route pour la normalisation

Août 2021 : toujours dans l’allure

Pas de torpeur estivale (mais avons-nous eu un été ?) pour les bourses mondiales ! A l’évidence, les investisseurs n’ont pas craint Jackson Hole en poursuivant la quête des actifs dits risqués (TINA est toujours bien présente). L’Europe et les États-Unis avancent de manière déterminée (comme la Suisse, tapie dans l’ombre), alors que la Chine récupère quelque peu des coups de boutoir décochés par son gouvernement contre de nombreux secteurs et sociétés. Les autres marchés émergents sont en revanche à la traine. Plus généralement, nous observons cette année une rotation permanente entre les facteurs, notamment de défensif à cyclique, au gré des données tant sur l’économie et l’inflation que sur la pandémie. Dans ce contexte, les portefeuilles avec de forts biais de style dans les actions ont de la peine à performer cette année. Sur le plan régional, le leadership des États-Unis ne se dément pas, et ceci depuis plus de 10 ans !

Les cryptomonnaies, entre rage et passion

Nos sociétés dites développées se transforment au gré du progrès technologique, de l’ouverture des frontières, du brassage des populations ou encore de l’influence des médias (qui sont désormais plus des vecteurs de propagande que des diffuseurs neutres d’information). Les débats calmes et équilibrés semblent disparaitre au profit de messages enflammés (merci les réseaux sociaux !), de désinformation crasse ou même d’actes de violence. J’en veux pour preuve la guerre de tranchées qui s’est propagée ces derniers mois à propos de la vaccination, pourtant la seule solution crédible permettant d’éradiquer la pandémie. J’ose la comparaison : certaines réactions à l’égard des personnes mettant en doute la légitimité des crypto-devises génèrent une agressivité presque comparable. Pourquoi tant de haine ?

Plus de Covid, moins de craintes inflationnistes

Juillet 2021 : la surprise des taux longs américains et la Chine serre la vis !

Depuis quelques mois, les plus grands stratèges (Roubini, Grantham, Cooperman et al) de la planète ne parlent que du krach boursier à venir, alimentant le flux croissant de commentaires de prudence. En effet, les actions évoluent à des niveaux très élevés au moment où les taux retrouvent leur plancher, les taux réels n’en finissant pas de creuser dans la négativité. Ce retournement de situation sur les taux – alors que l’inflation décolle – constitue indubitablement la grande surprise du mois. Tout comme le nouveau serrage de vis des autorités chinoises qui démantèlent boursièrement le secteur de l’enseignement privé, ajoutant de nouveaux tracas aux contraintes réglementaires imposées depuis quelques trimestres à d’autres domaines d’activité. Les actions chinoises souffrent !

Dans ce contexte plus tendu, le mois reste tout de même positif en termes de performances de marché, avec toutefois des cassures sévères dans les actions, suivies de reprises sèches… notamment aux États-Unis où l’indice large S&P 500 atteint même son plus haut niveau historique le 26.7 !

Sérénité trompeuse ?

Juin 2021 : la Suisse en vedette

La Nati (petit nom de l’équipe suisse de football) n’est pas la seule vedette du mois de juin, les actions suisses (+5,1% pour le SMI) et l’immobilier suisse coté (+5,7%) caracolent également en tête de palmarès. Plus globalement la hausse des actions continue, mais avec une dynamique un peu émoussée. La rotation factorielle se poursuit avec le retour des valeurs de croissance et un peu plus défensives (ce qui ne fut pas le cas de la Nati face la France !), grâce à la baisse des taux longs. Certains grands marchés (S&P 500, Nasdaq SMI, Dax) finissent le mois à leur plus haut niveau historique. Le discours déterminé de la Réserve fédérale concernant l’inflation (toujours considérée comme temporaire par le comité de politique monétaire) et le maintien des mesures de soutien à l’économie rassurent les investisseurs, tant au niveau des actions que des obligations. Nous relevons également l’excellente tenue de l’immobilier suisse et étranger (Real Estate Investment Trusts) coté. Beaucoup moins de volatilité dans les cours sur l’ensemble du spectre des actifs financiers, signe d’une grande sérénité de la part des investisseurs.

Contactez-nous

Entamons une conversation sur vos besoins et la manière avec laquelle nous pourrions vous aider.