Le grand démontage

Chronique des marchés octobre 2022 – Serge Ledermann | 4.10.2022

Septembre 2022 : fatale saisonnalité

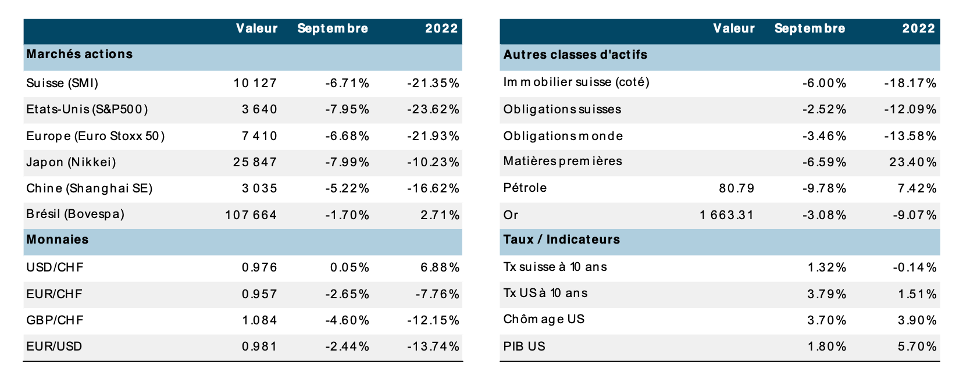

Encore un mois pendant lequel l’histoire des marchés financiers s’écrit… Les plus-values réalisées ces dernières années disparaissent rapidement, dans toutes les classes d’actifs. Particulièrement touchés sont les marchés obligataires qui sont restés en lévitation pendant tant d’années (notamment après la Grande Crise Financière) et qui enregistrent des moins-values jamais vues. En septembre, les banques centrales ont joint le geste (hausse massive des taux directeurs) à la parole (détermination réitérée de lutte contre l’inflation). Les principaux marchés de taux cèdent encore du terrain (entre 2,5 et 4%) pour s’inscrire en recul de 12 à 20% (suivant les segments) sur l’année ! Pas mieux dans les actions qui ajustent en continu leurs niveaux (contraction des multiples de valorisation et révision à la baisse des perspectives bénéficiaires) induisant des reculs sensibles en septembre (entre 5 et 8% pour les grands indices) et confirmant l’entrée en « bear market » soit des replis de cours de plus de 20% ! L’immobilier coté et les matières premières (y.c. le pétrole) ne résistent pas à l’hostilité de la tendance. Le dollar et le franc suisse font office de devises refuges.

La performance sur 10 ans roulants pour l’indice global des obligations (pondéré par les PIBs) s’établit à 0% ! La pire période depuis les années 50 !

Source : Deutsche Bank

Les indices de la prévoyance suisse repartent en forte baisse en septembre (-4,5% pour LPP25+ et -5,2% pour LPP40+), ce qui se traduit par des reculs de plus de 15% pour les 9 premiers mois de l’année. Des moins-values d’une ampleur inédite, qui annulent les réserves pour fluctuation de valeur de nombreux programmes de prévoyance. Décidemment un exercice particulièrement pénible …

Évolution des principaux indices boursiers et économiques depuis le début de l’année (au 29.9.2022, en devises locales)

Source : XO Investments

Les banques centrales en surmultipliée

Les risques et tensions géopolitiques ne s’apaisent pas au sortir de l’été : La Russie s’enfonce dans son délire guerrier en mobilisant des réservistes qui n’ont aucune envie de partir au front et accélère son processus d’annexion de territoires en imposant un référendum « dirigé » qui ne trompe personne… Nous ne voyons pas de lumière au bout d’un long (et douloureux) tunnel. La Chine se prépare pour le congrès du parti qui va confirmer Xi Jingpin pour un nouveau mandat de 5 ans, alors que les tensions (gestion du Covid, marché immobilier en chute libre, croissance atone, chômage en hausse) plombent l’ambiance et la confiance. Pendant ce temps, l’Europe politique bascule un peu plus à « la droite de la droite » avec les récentes élections en Suède et en Italie. L’Iran est en révolte sociale et les prochaines votations au Brésil enflamment les parties prenantes.

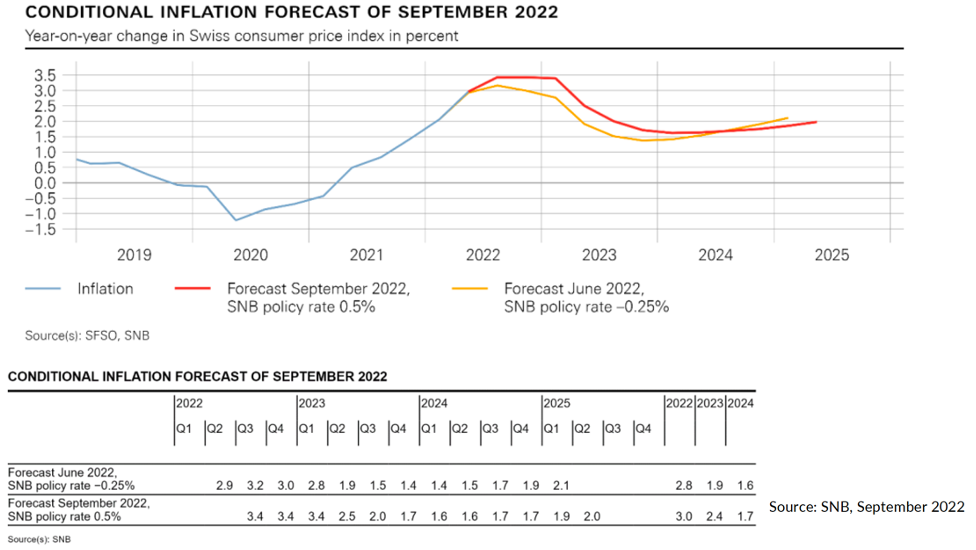

Mais ce sont les banques centrales qui captent l’essentiel de l’attention en septembre. Rattrapée par les records d’inflation (+9,1% sur un an à fin aout), la Banque centrale européenne accélère le resserrement de sa politique monétaire. Son Conseil des gouverneurs a décidé de relever les taux directeurs de 75 points de base (après la hausse surprise de 50 points de base en juillet), une première en deux décennies d’existence. Les nouvelles tensions sur les prix de l’énergie (depuis l’arrêt complet de la livraison de gaz russe) vont même conduire à une inflation à deux chiffres à l’automne. Les attentes d’inflation ont d’ailleurs été revues en hausse : à 8,1% à fin 2022, avant de ralentir à 5,5% en 2023 et à 2,3% en 2024, confirmant une décrue moins prononcée qu’attendu. De son côté, la Banque d’Angleterre poursuit également son mouvement de resserrement (avec 50 points de base), confrontée aussi à un dérapage majeur des prix. Suède (+100 pb), Norvège (+50 pb), ainsi que d’autres banques centrales parmi le G20 (comme l’Australie et le Canada notamment) se joignent au mouvement. Enfin, la Suisse fait également très fort en bougeant son taux directeur de 75 points de base pour exprimer sa détermination à contenir les pressions inflationnistes, permettant ainsi aux taux courts de passer résolument en territoire positif, une première depuis 2015. La Banque nationale suisse revoit également à la baisse ses prévisions en matière de croissance et à la hausse les perspectives d’inflation.

Les dernières prévisions de la BNS sur l’inflation et la croissance

Source : GAMA/Banque national suisse

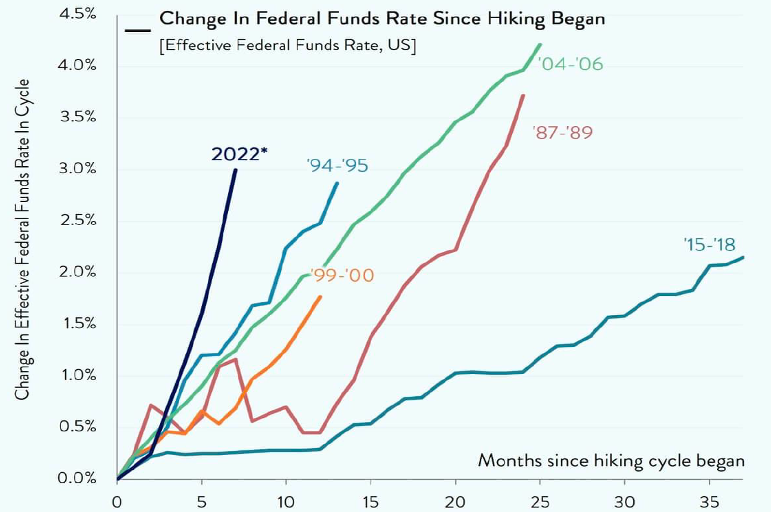

Mais comme d’habitude, c’est la Réserve fédérale américaine qui donne le ton. Si la hausse de 75 points de base était largement attendue, c’est le discours qui l’accompagne qui a surpris une partie importante des investisseurs. Désormais, l’hypothèse de base des membres du FOMC sont que les taux directeurs vont progresser jusqu’à environ 4,5% (soit une hausse à venir de 125 points de base) et vraisemblablement rester accrochés à ce niveau pour plus longtemps. En parallèle, les prévisions de croissance sont drastiquement revues en baisse (à +0,2% pour 2022 et +1,2% en 2023) tout en tablant sur une nette décrue de l’inflation (mesurée par le PCE) à 2,8% en 2023, ce qui nous parait largement trop optimiste. Une estimation dans l’ordre de 3,5 à 4% semble plus réaliste. Les experts de la Réserve fédérale n’ont pas brillé par leur clairvoyance en matière de prévision ces derniers temps… Il est donc accepté que la croissance se tasse nettement, afin de permettre au marché du travail de se détendre. Seule bonne nouvelle, le rythme de réduction du bilan s’avère assez lent, afin de prévenir un choc trop brutal de liquidité.

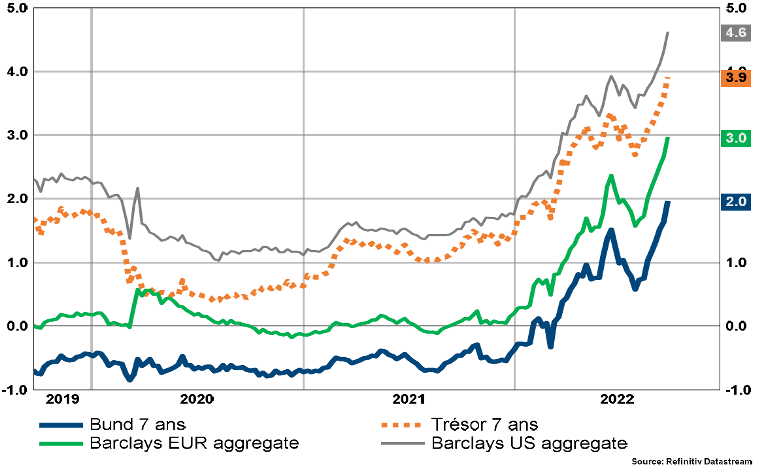

Les décisions des principales banques centrales et surtout la teneur de leurs discours (« plus haut, plus longtemps ») ont poussé les rendements obligataires à la hausse, surtout dans la partie courte des courbes, creusant même l’inversion (entre 2 et 10 ans) aux Etats-Unis. Désormais, le rendement des bons du Trésor américain à deux ans se situe au-dessus de 4,1 %, son plus haut niveau depuis octobre 2007, et celui des échéances à 10 ans brièvement atteint 4,0 %, son plus haut niveau depuis novembre 2008. Le rendement des obligations d’État allemandes à 10 ans n’est pas en reste et dépasse son plus haut niveau depuis 2013, induisant des tensions dans l’ensemble des marchés européens.

La hausse des taux de la Fed est la plus brutale et la plus rapide de l’histoire moderne

Source : Banque Syz/Federal Reserve/Chartr

La plus forte hausse est à mettre au compte des Gilts britanniques, déstabilisés par l’annonce du « mini budget » proposé par le nouveau gouvernement de Mme Truss, qui promet d’augmenter fortement la dette publique (le gouvernement a annoncé la plus forte réduction d’impôts depuis 1972 pour soutenir l’économie), plombant au passage la devise. On assiste donc à un complet revirement de tendance entre mai 2020 (où la majorité des courbes de taux dans le monde était en territoire négatif) et septembre 2022 (où seul le Japon reste sous l’eau).

L’enquête des PMI (indicateur avancé des directeurs d’achat) de septembre suggère une hausse du risque de récession en zone euro sur la seconde partie de l’année 2022. En effet, pour la première fois depuis février 2021 (avant le relâchement des contraintes sanitaires liées à la pandémie), l’indice s’inscrit sous le seuil de 50 (à 48,2 pour le composite, 48,9 pour les services et 48,5 pour l’industrie manufacturière) indiquant une contraction de l’activité économique. L’autre information majeure de cette enquête est le rebond de l’indice des prix payés. Le taux d’inflation pourrait être plus élevé plus longtemps, ce qui obligera la Banque centrale européenne à plus de rigueur pendant plus longtemps. Aux Etats-Unis, nous notons une très légère amélioration conjoncturelle accompagnée d’un marché de l’emploi qui reste solide. Autant d’éléments qui n’incitent pas la Fed à contenir son mouvement de resserrement. Au niveau mondial, l’indicateur économique avancé de l’OCDE (38 États, plus six grandes économies non-membres comme la Chine et l’Inde) est tombé à 98,7 en août (en baisse au cours de 13 des 14 derniers mois). Il s’agit à nos yeux du prélude d’une récession mondiale sévère à un horizon de 6 à 18 mois.

L’inflation reste la principale valeur d’ajustement en ce moment. Son évolution dicte la politique monétaire des grandes économies, et partant (à terme) la dynamique conjoncturelle. La pandémie, puis la vitesse de sortie de la récession de 2020 et enfin la guerre d’Ukraine ont créé les conditions de cette surchauffe, en passant d’une économie d’abondance à une économie de rareté. Les mesures de politique monétaire très restrictives prises globalement visent à freiner la croissance (même si une partie des causes d’inflation est fonction de l’offre). Si la progression des indices de prix (sur les 12 derniers mois) est très élevée, nous observons déjà certains signes tangibles de détente (délai de fournisseurs, prix du fret maritime et prix des matières premières en forts reculs depuis quelques mois, indice ISM des prix payés), ce qui permet d’envisager un réel apaisement prochainement.

Indices des prix à la production selon PMI S&P Global

Source : S&P Global

Le combat n’est certes pas gagné et les niveaux actuels restent élevés. De plus, et c’est un phénomène nouveau, tant en Europe qu’aux Etats-Unis, le marché du travail est en déséquilibre (plus de postes ouverts que de personnes disponibles), ce qui perpétue les tensions sur les salaires… Mentionnons encore la baisse significative des prix du pétrole (le WTI termine le mois à environ USD 80 le baril, soit le niveau d’avant la guerre), ce qui tend à démontrer que les circuits d’approvisionnement mondiaux se sont largement réorganisés, les occidentaux achetant ailleurs leurs produits (même si ceux-ci sont d’origine russe…). Il reste dès lors crucial pour les banques centrales de maintenir les attentes d’inflation de moyen terme à des niveaux acceptables, tout en veillant à préserver la cohésion sociale (pouvoir d’achat, dette) et éviter une crise de liquidité chez les acteurs financiers.

Dans le contexte récessif qui se dessine, les marges opérationnelles des sociétés vont se contracter, ce que nous n’observons pas encore dans les résultats du deuxième trimestre 2022. Nombre d’entreprises ont pu augmenter leurs prix et répercuter la hausse des coûts sur les consommateurs, mais ce phénomène touche à sa fin. Sur la base d’une baisse imminente des attentes bénéficiaires (nous n’avons assisté qu’à la contraction des multiples pour le moment), nous pensons que le pessimisme et la prudence sont installés pour durer. Tous les indicateurs de sentiment des investisseurs indiquent une des déprimes les plus sévères de l’histoire… Les achats d’options de protection (puts sur l’indice S&P 500) ont atteint leur plus haut volume historique vendredi 23 septembre dernier.

Même si l’histoire des marchés nous dit que rien n’est éternel et que les investisseurs finiront par trouver des raisons d’être optimistes, il faut bien admettre que – pour l’heure – aucune lumière n’est visible au bout du tunnel. Au cours de l’histoire récente, chaque forte correction boursière a ramené le fameux « fed put » (soit l’intervention des banques centrales pour calmer les vendeurs…) au gout du jour pour permettre une relance. Aujourd’hui, les banques centrales ont la tête ailleurs (casser les reins de l’inflation). Toutefois, si des craquements graves devaient survenir, si par exemple un acteur systémique (financier, services publics, fonds de pension) devait se trouver en difficulté, les grands argentiers pourraient modifier leurs priorités. Les risques d’un dérapage vers une crise de liquidité montent chaque jour… L’intervention ces derniers jours de la Banque d’Angleterre sur les taux longs exprime bien le degré d’alerte qui s’empare des décideurs. La détente globale ne pourra se faire qu’avec un degré moins fort de contrainte monétaire ou par la baisse des prix de l’énergie (en cours) ou par la baisse de la demande de dollars ou une combinaison de ceux-ci.

Le contexte global se modifie avec le retour de l’inflation. La période des 20 dernières années qui s’est traduite par un régime de faible croissance, faible inflation et taux très bas semble révolue. Durant cette période très favorable aux marchés financiers, la corrélation entre actions et obligations était négative, permettant ainsi aux obligations de protéger les portefeuilles en phase de correction des actions. Ce n’est désormais plus le cas, tout au moins aussi longtemps que l’ajustement du mix taux directeurs/inflation est en cours. C’est le cauchemar des stratégies 60/40.

Corrélations entre actions et obligation (S&P 500 et Trésor à 10 ans) sur le graphique du haut ; performance du Trésor à 10 ans quand les actions baissent de plus de 2%)

Source : Neuberger Berman

Pas de pivot, mais l’espoir d’une pause prochaine…

La période actuelle est particulièrement délicate à aborder, car nous sommes désormais engagés dans une transition vers un nouveau régime politique, économique et financier. Dans le court terme, une foule de facteurs non maîtrisables comme la guerre (pour l’Europe principalement), la pandémie (qu’on peine à maitriser…), la fluidité des approvisionnements essentiels ou encore les incertitudes sur la dureté de la politique monétaire animent les marchés. En pareille circonstance, une approche plus prudente, flexible et alerte s’impose.

- La croissance mondiale poursuit sont ralentissement, alors que l’inflation peine à montrer des signes de modération. L’ampleur du tassement conjoncturel et les risques de crise de liquidité détermineront l’attitude des banquiers centraux et la dynamique des marchés financiers.

- Le durcissement des politiques monétaires reste clairement à l’ordre du jour. Les nombreuses hausses de taux directeurs de septembre poussent les « valeurs terminales » du cycle de resserrement vers le haut (4,5% aux Etats-Unis, 2% en zone euro et 1,5% en Suisse). L’augmentation préconisée en juin de l’exposition aux marchés de taux reste d’actualité (bien que clairement prématurée) et doit s’opérer par étapes à chaque mouvement de remontée. Le choix des échéances est également déterminant, dans la mesure où certaines courbes sont assez plates, voir inversées. Les obligations à haut rendement (américaines en particulier) restent attrayantes notamment aux Etats-Unis (de manière sélective comme toujours) avec des spreads de l’ordre de 550 points de base. Leur « coussin » de rendement ainsi reconstitué leur permettent de mieux résister à la hausse des taux directeurs.

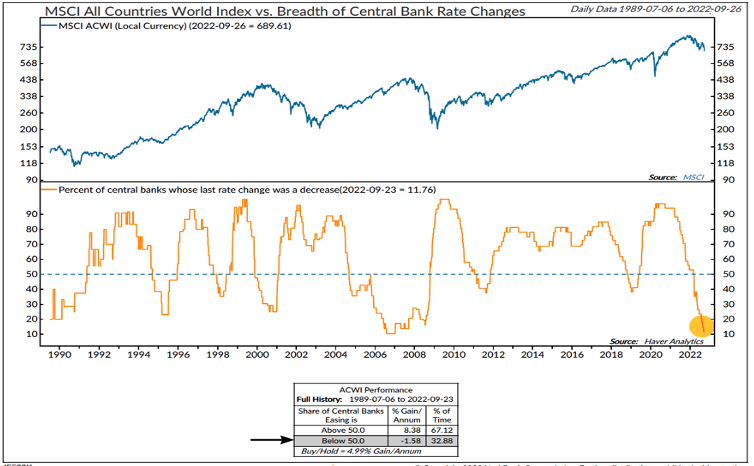

Le plus fort mouvement de resserrement monétaire depuis 2006 va fortement pénaliser la dynamique des cours des actions (graphe du haut : marchés mondiaux des actions (MSCI World ACWI), graphe du bas : % des banques centrales qui assouplissent.

Source : Ned Davis Research

L’exposition aux obligations en dollar des débiteurs de pays émergents reste stable, toujours avec une grande sélectivité. De leur côté, les obligations de qualité en devise chinoise sont maintenues, mais dans des proportions plus réduites. En Suisse enfin, la volatilité sur les taux d’intérêt est très élevée, dénotant un marché qui se cherche encore après une très longue période d’apathie en dessous de la ligne de flottaison. Un intérêt prudent de la part des investisseurs pour les papiers de taux locaux se fait à nouveau sentir, les échéances courtes parvenant à nouveau produire un rendement de l’ordre de 2%. Généralement, les taux réels (calculés sur les attentes d’inflation de moyen terme) sont à nouveau positifs.

Les rendements (à l’échéance) des obligations américaines et européennes toujours orientés à la hausse

Source : BCV/Refinitiv

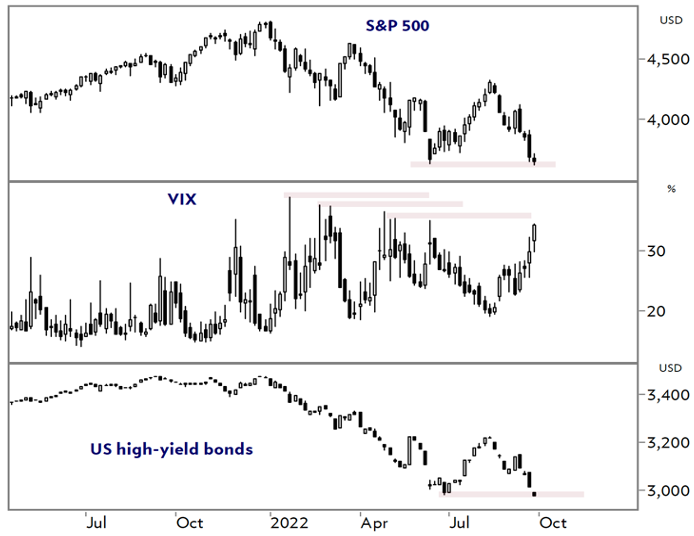

- La prudence est toujours de mise pour les actifs risqués à mesure que les conditions financières se resserrent. La saisonnalité défavorable (septembre/octobre), ainsi que le traditionnel cycle des élections de mi-mandat, nous incitent à être patients avant d’augmenter notre exposition. La dynamique mortifère (hausse des taux directeurs, ajustement des valorisations à la baisse en raison de taux d’actualisation plus élevés, ajustement des risques (VaR) des portefeuilles, appels de marge, …) dans laquelle les marchés financiers sont engagés ne s’arrêtera qu’au moment où les banques centrales appuieront sur le bouton « pause ». Les indicateurs techniques sont fortement détériorés, mais aucune tentative de reprise notable n’est perceptible. Un rallye contracyclique « d’émotion » est possible, une reprise structurelle durable est prématurée.

L’indice phare des actions américaines retrouvent ses plus bas niveaux, comme celui des obligations à haut rendement, alors que la volatilité passe résolument au-dessus de 30 (signe de stress)

Source : Julius Baer/Bloomberg LP

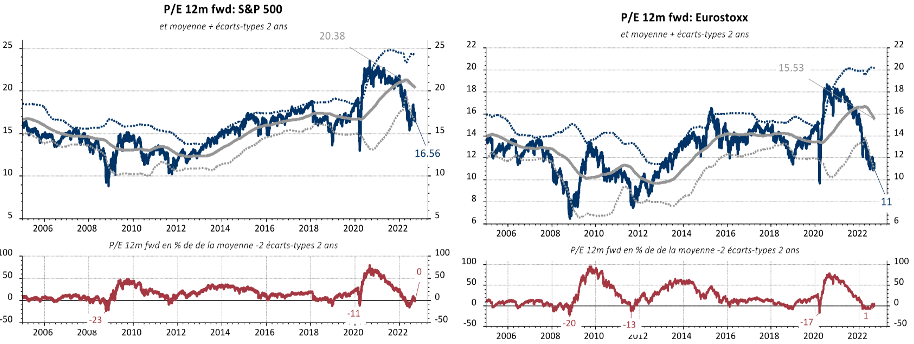

- Le resserrement monétaire et la montée des risques géopolitiques ont conduit à la réduction des multiples de valorisation. Ce sont désormais les attentes bénéficiaires qui entament leur mouvement de réduction, ce qui était attendu. Les mois à venir vont certainement être difficiles. La sélectivité reste primordiale, mais même les meilleurs acteurs disposant d’un « pricing power » robuste et/ou opérant avec des canaux d’approvisionnement sûrs et prévisibles montrent une certaine faiblesse. Nous continuons à privilégier la solidité du bilan, les positions fortes de marché et généralement les activités plus résilientes dans le contexte de tassement conjoncturel. Notre exposition dite « blend », tant au niveau des régions que des secteurs et des facteurs, est maintenue. Les considérations de sécurité (approvisionnement, digitale, alimentaire, sanitaire, militaire) figurent au sommet des priorités, tout comme la décarbonation de l’économie. L’exposition à des producteurs/fournisseurs en produits de base ou intermédiaires indispensables à la transition est maintenue, car ces secteurs sont appelés à bénéficier des programmes d’investissement dans la transition énergétique, tant aux Etats-Unis qu’en Europe. Les actions des pays émergents demeurent sous-pondérées, tout comme les actions chinoises. La prise en compte d’attentes bénéficiaires de récession peut amener les grands indices entre 5 et 15% au-dessous des niveaux déprimés de fin septembre.

Les multiples de valorisation prospectifs (forward PEs) sont revenus dans la moyenne des 20 dernières années (et à la borne basse des 2 écarts-types)

Source : Les cahiers verts de l’économie/Datastream

- La détérioration des conditions financières et du mix croissance/inflation se poursuit. La stabilisation ne viendra que lorsque l’inflation reculera de manière convaincante et/ou que les banques centrales estimeront que le resserrement est suffisant. Le risque de « trop en faire » est bien réel, ce qui les investisseurs craignent en ce moment. Nous n’entrevoyons pas de désescalade prochaine dans le conflit, la Russie semblant jouer son va-tout dans une situation qui part à la dérive. Si la récession s’avère plus profonde que prévu, la principale ligne de défense sera constituée d’obligations d’état et d’or. Si l’atterrissage peut se faire en douceur, les actions et le crédit (sélectivement) retrouveront une bonne dynamique de prix. Mais pour l’heure, les prochains mois seront très incertains.

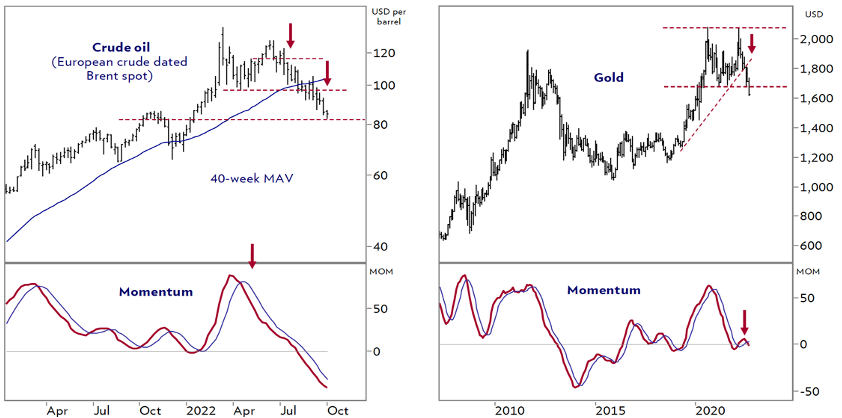

- Au sein des actifs de diversification, les métaux précieux s’effritent également, car le dollar reste fort. Les cours des matières premières énergétiques (à l’exception du gaz européen, une des « armes » utilisées par les russes) poursuivent leur repli, les canaux d’approvisionnement étant largement réorganisés dans le monde. Baisse également des cours de métaux industriels (qui entrent dans la composition des éléments de base de la transition énergétique), signe que l’économie mondiale (y.c la Chine, grosse consommatrice) ralentit fortement. Dans le contexte d’inflation plus marquée, les actifs réels de qualité sont privilégiés. Toutefois, la hausse sans précédent des taux induit des valeurs d’actif nettes en tassement (taux de capitalisation plus élevés) et affaiblit les acteurs qui doivent se refinancer en ce moment. Nous conservons notre exposition à l’immobilier coté en Suisse et à l’étranger, de qualité, dans une perspective à moyen terme.

La tendance du pétrole et de l’or s’est fortement détériorée

Source : Julius Baer/Datastream Refinitv

- Le franc reste globalement ferme, mais c’est le dollar qui tient la vedette. L’indice du billet vert (mesuré contre un panier de devises représentatives) est au plus haut depuis 20 ans. Malgré les déficits publics abyssaux et une inflation non maitrisée, le dollar reste très recherché comme valeur refuge et de rendements (nominaux) durant la crise actuelle. Le yen reste très faible, la politique monétaire (« gestion de la courbe des taux ») étant à contre-courant des approches en Europe et aux Etats-Unis. La Banque du Japon est toutefois intervenue pour contrôler le déclin. Le resserrement monétaire étant désormais généralisé, le différentiel de taux à court terme (et d’inflation) détermine la préférence des investisseurs.

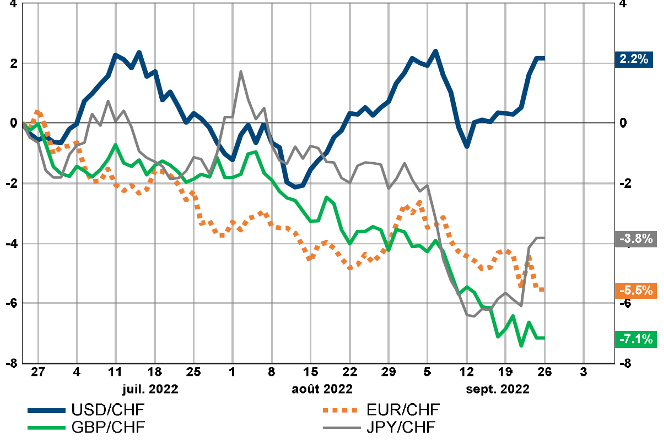

Le dollar est ferme unilatéralement, mais le franc tient son rang

Source : BCV/Refinitiv

La phase de transition vers une configuration économique et politique profondément modifiée (fracture idéologique, nouveaux besoins de sécurité, nouveaux circuits commerciaux) nous incite à préconiser une approche plus défensive, tout en restant modérément exposés (plutôt dans la partie basse des fourchettes d’allocation) aux actifs risqués, avec un accent toujours fort sur la qualité et la visibilité, notamment en ce qui concerne les principaux bénéficiaires de cette transition. Nous conservons une répartition équilibrée entre actions (de l’ordre de 35 à 40 % dans nos portefeuilles diversifiés), obligations (20 à 30%), des actifs de diversification (convertibles, immobilier et infrastructure, métaux précieux pour 20 à 30%) et plus de liquidités (à déployer le moment venu) que d’habitude. Comme évoqué depuis quelque temps, nous considérons qu’il y a à nouveau de la valeur dans certains segments des marchés de taux à condition d’agir par séquence et avec discipline. Dans les marchés des actions, une partie importante des ajustements de cours est opérée au travers de la contraction des multiples de valorisation, mais le processus d’ajustement au nouvel environnement n’est certainement pas terminé. Les actifs réels également pénalisés pourraient se stabiliser prochainement. Le changement majeur de régime (plus d’inflation, des taux d’intérêt plus élevés, persistance de risques géopolitiques, etc…) va encore créer beaucoup d’incertitudes et partant des frictions et de la volatilité. Le court terme est très incertain, mais les niveaux actuels de cours présentent à nouveau un potentiel de plus-values importantes pour le moyen terme. Patience et résilience !

Tannay, le 30 septembre 2022

Serge Ledermann

La performance sur 10 ans roulants pour l’indice global des obligations (pondéré par les PIBs) s’établit à 0% ! La pire période depuis les années 50 !

Source : Deutsche Bank