La fin du commencement … avant la pause !

Chronique des marchés – Décembre 2022

Novembre 2022 : un peu de détente…

Novembre (généralement au bénéfice d’une saisonnalité favorable) enregistre une amélioration notable des performances financières sur un large front. La perception d’un resserrement moins brutal des politiques monétaires dans les grandes régions (à la faveur d’un pic proche ou dépassé de l’inflation) a permis une détente des taux et partant une reprise des marchés des actions. Les prévisions économiques (Fonds Monétaire International, OCDE) sont une nouvelle fois révisées à la baisse, ce qui accrédite la thèse que les mesures monétaires et la hausse des prix freinent déjà considérablement la dynamique conjoncturelle mondiale. Dans les marchés des actions, L’Europe (EuroStoxx 600) tire bien son épingle du jeu et repasse allégrement au-dessus de sa moyenne mobile à 200 jours, ce qui n’est pas (encore) le cas de bon nombre de marchés, dont le S&P500. Après un parcours particulièrement décevant depuis de nombreux trimestres, la Chine (essentiellement les actions cotées à Hong Kong) récupère fortement sur des espoirs d’allègement imminent des contraintes de mouvement liées au Covid. Les titres plus domestiques se reprennent également. Sur le plan sectoriel, ce sont les valeurs cycliques (industries et matériaux) et immobilières qui enregistrent les rebonds les plus marqués.

La détente sur le front des taux d’intérêt permet aux marchés de taux de récupérer quelque peu après les dégâts considérables enregistrés jusque-là. L’immobilier coté se reprend également, mais est toujours plombé par des moins-values importantes sur l’année. La baisse du dollar permet aux métaux précieux de retrouver de meilleurs niveaux, alors que le pétrole poursuit son mouvement de recul. Enfin, les cryptoactifs s’effondrent, la confiance ayant quitté le secteur avec la mise en faillite de la société FTX.

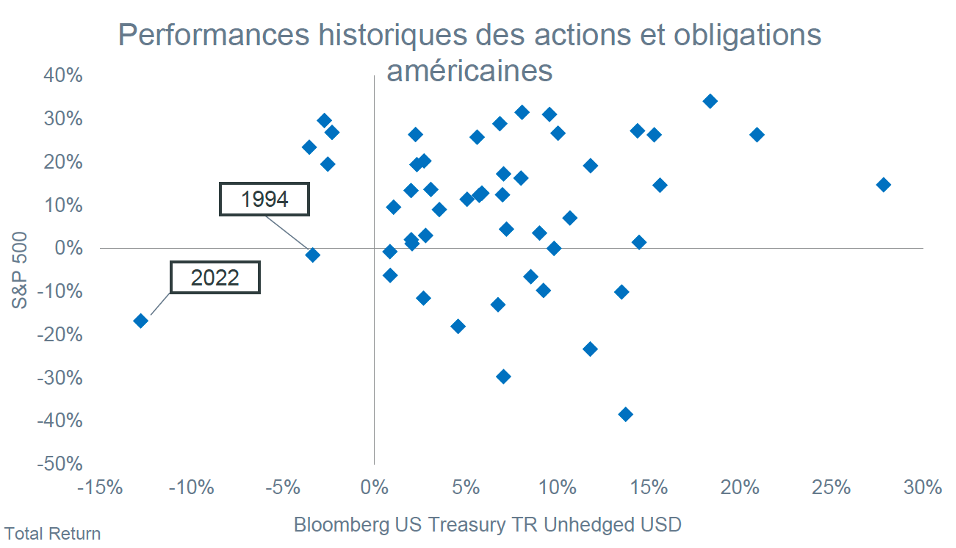

Les discussions sur la légitimité des approches 60/40 restent animées, de nombreux observateurs clamant haut et fort la fin de ce type d’approche (au regard de la très mauvaise performance de 2022 et la disparition temporaire des caractéristiques de diversification). Nous estimons au contraire que ce type d’approche retrouve toutes ses vertus avec l’ajustement des taux d’intérêt et le retour à un environnement moins manipulé par les banques centrales. Comme le disait Churchill après El-Alamein, ce n’est pas la fin… c’est peut-être la fin du commencement (pour la détente, soit une pause, dans la politique monétaire américaine).

Difficile de faire pire ! Les cadrans indiquant la performance simultanée des actions américaines (échelle verticale) et des obligations américaines (échelle horizontale) n’enregistrent généralement pas (ou peu) de points dans la case inférieure gauche (résultats simultanés négatifs), et surtout dans une telle ampleur.

Source : Candriam

Les indices de la prévoyance suisse profitent de la reprise des actions pour inscrire à nouveau un mois positif en novembre (+1,9% pour LPP25+ et +2,0% pour LPP40+), ce qui laisse tout de même des moins-values de plus de 11% pour les 11 premiers mois de l’année de 2022.

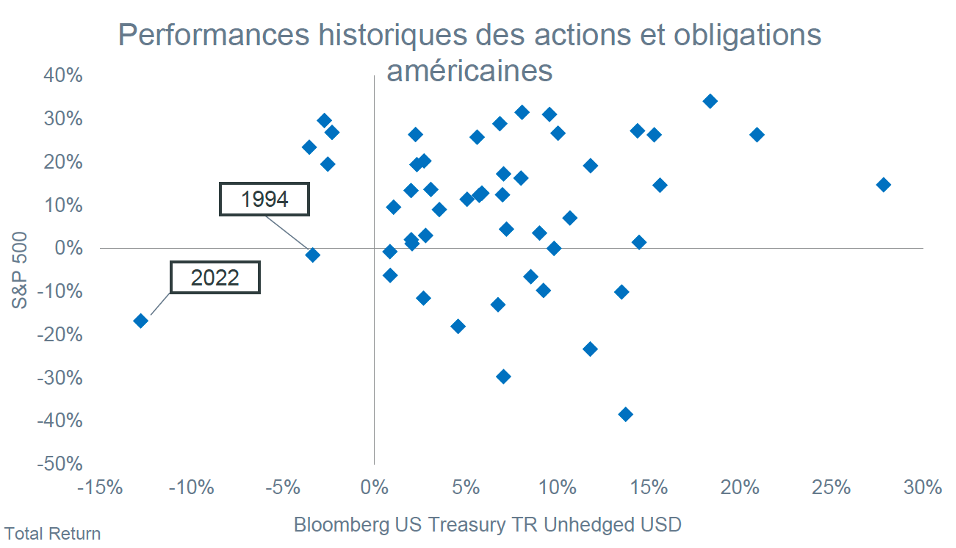

Évolution des principaux indices boursiers et économiques depuis le début de l’année (au 30.11.2022, en devises locales)

Source : XO Investments

Le musée des horreurs

Malgré un naturel plutôt optimiste et positif, nous ne pouvons pas nous empêcher de relever une collection d’évènements préoccupants, voire franchement inquiétants au cours du mois de novembre : poursuite des dérives idéologiques du président russe qui accentue ses initiatives de destruction sur les populations civiles, reprise « musclée » de Twitter par Elon Musk qui décapite les services de contrôle de contenus et de conformité (sans parler du mépris affiché pour les collaborateurs), diatribe parfaitement grotesque du patron de la FIFA en ouverture d’une compétition « mal née », répression sanglante en Iran sur une population qui ne demande que justice et respect, destruction massive de patrimoines investis dans les « cryptos » en raison de ce qui semble s’apparenter à une fraude et, pour couronner le tout, Donald Trump veut se représenter à l’élection présidentielle (malgré le score calamiteux de ses protégés dans les élections de mi-mandat).

Mais pour être franc, tout ne fut pas négatif au cours des dernières semaines. Les élections de mi-mandat aux Etats-Unis n’ont pas (une fois de plus) délivré la vague rouge que de nombreux sondages annonçaient. Finalement, les démocrates conservent le contrôle du Sénat, alors que la majorité républicaine à la chambre des représentants est plus ténue qu’attendu. Joe Biden se trouve dans une position plus précaire que durant les deux premières années de son mandat, mais de loin pas désespérée. A n’en pas douter, les républicains vont s’entre-déchirer pour savoir qui doit être le speaker à la chambre des représentants et surtout qui est en mesure de représenter le mieux possible le parti dans la perspective de l’élection de 2024. Dans les deux camps, les marges de manœuvre seront plus faibles pour influencer de manière décisive les grands enjeux politiques, notamment sur la fiscalité, la politique étrangère ou encore l’immigration. Les marchés financiers s’accommodent généralement assez bien de cette situation dite de « gridlock ».

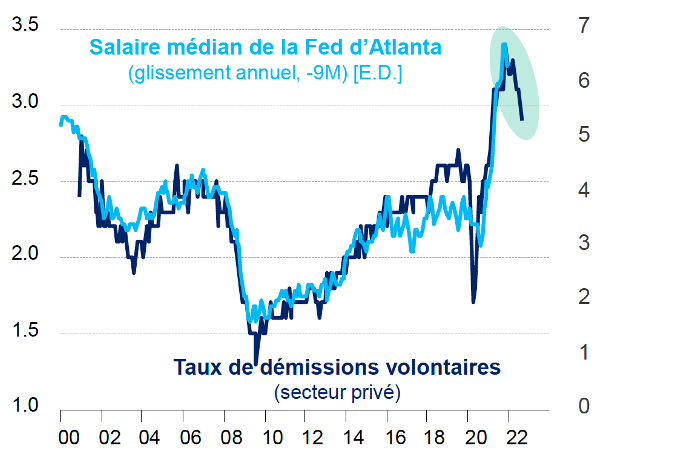

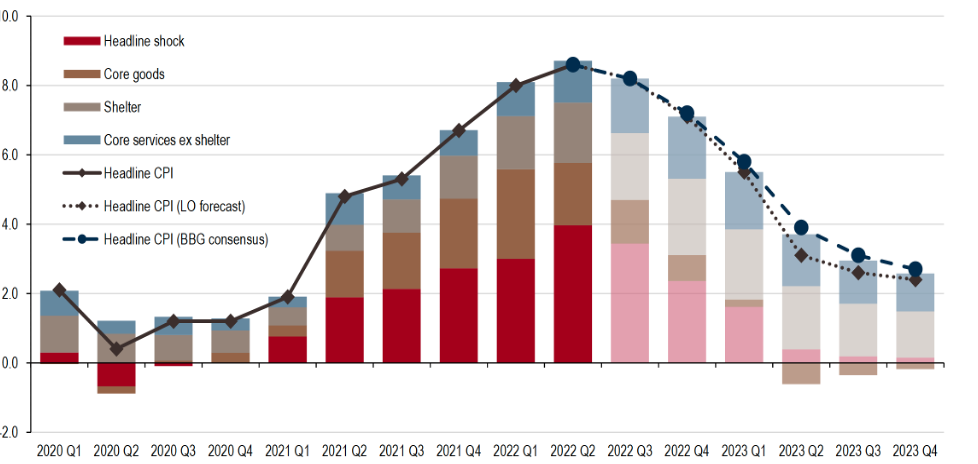

Sur le plan économique, commençons par la principale préoccupation des investisseurs (et des citoyens), l’indice américain des prix à la consommation qui n’a augmenté que de 0,4 % en octobre (une progression inférieure aux attentes), ce qui porte tout de même l’augmentation d’une année sur l’autre à 7,7 % ! Cela permet aux analystes de revoir leur anticipation modestement à la baisse en ce qui concerne les taux directeurs de la Fed (qui pourraient culminer – terminal rate – à environ 5 % en 2023). Le tant attendu pic d’inflation pourrait dès lors être déjà dépassé et enclencher la décrue au cours des prochains trimestres. Les messages de certains membres votant du FOMC semblent par ailleurs indiquer une certaine retenue dans l’ampleur des hausses de taux à venir, sans toutefois montrer des signes de complaisance. Ils attendent un net ralentissement de la croissance des salaires, une dégradation du marché de l’emploi et la baisse de l’inflation sous-jacente. Cette atténuation des tensions semble libérer un peu la pression sur les autres banques centrales, tout en déclenchant un net repli du dollar.

Les dernières données sur le plan conjoncturel restent mitigées outre-Atlantique, à la lecture des enquêtes PMI qui expriment la poursuite de la contraction (cinquième mois consécutif en novembre). La production est en baisse dans les secteurs manufacturiers et des services, signe du tassement de la demande. Sur une note plus positive, les pressions inflationnistes se sont encore atténuées, la hausse des coûts des intrants a en effet ralenti pour le sixième mois consécutif.

Les indicateurs avancés de l’activité économiques continuent de se tasser, alors que la détente sur le plan des approvisionnements, tant aux Etats-Unis (case de gauche) qu’en Europe (case de droite) d’après les sous-indices PMI se confirme.

Source : Lombard Odier/Bloomberg/Markit

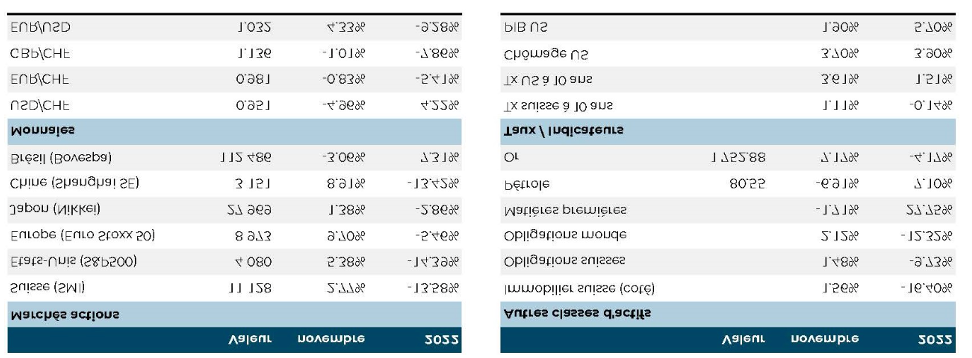

Dans ce contexte, on parle de plus en plus de récession, même aux Etats-Unis où le consommateur reste solide pour le moment. L’indice économique avancé du Conference Board est maintenant en baisse de 3,2 % sur la période des huit derniers mois. Ainsi, cet institut américain de prévision estime qu’une récession pourrait commencer prochainement et durer jusqu’à la mi-2023. Toutefois, le coussin de l’épargne et la résistance de la consommation pourraient atténuer le tassement (et peut-être permettre l’atterrissage en douceur). Du côté de l’immobilier, les ventes de maisons existantes ont chuté de 5,9 % en octobre (9ème baisse mensuelle consécutive) pour atteindre un taux annuel de 4,43 millions d’unités, le plus bas niveau depuis mai 2020. La forte hausse des taux hypothécaires (de 3 à 7 % en moyenne en quelques mois !) combinée aux prix élevés des maisons détériore considérablement l’accessibilité au logement. Ce nouveau niveau de taux suggère une faiblesse persistante des ventes de logements. Les mises en chantier de logements neufs ont également reculé pour atteindre le niveau le plus bas depuis plus de deux ans. Enfin, tout comme l’indice de confiance (Michigan) des consommateurs, l’indice de confiance des chefs d’entreprises montre un degré de négativisme élevé, ce qui se traduit généralement par une certaine retenue concernant les plans d’investissement et (potentiellement) par l’affaiblissement du marché du travail (précisément ce que la banque centrale recherche…). Sur ce dernier point, nous observons une nouvelle série d’annonces de licenciements (notamment dans la technologie et l’e-commerce). Si le taux de chômage ne baisse que lentement, nous observons le recul du niveau de salaire médian, très fortement lié à la diminution des démissions volontaires (fin du phénomène « the big resignation » ?).

Lien très fort entre salaire médian et démissions (données de la Fed d’Atlanta)

Source : Candriam/Refinitiv

Le dernier procès-verbal de la Banque centrale européenne a indiqué que la plupart des décideurs de l’institution avaient voté en faveur d’une hausse de 75 points de base (à 2,0%) en octobre. A l’évidence, la hausse des prix (et potentiellement des salaires) inquiète, ce qui incite à une poursuite du resserrement monétaire (dès la prochaine réunion du 15 décembre). La dernière donnée sur le taux d’inflation en zone euro s’élève à 10%, ce qui pourrait être le pic. L’enquête auprès des directeurs d’achat de la zone euro indique que l’économie évolue en territoire de contraction, mais que les tensions inflationnistes s’atténuent. De son côté, l’indice d’activité PMI composite se stabilise aux environ de 47 (après cinq mois consécutifs en-dessous de 50, indiquant un niveau de contraction). De même, l’indice des nouvelles commandes a diminué pour cinq mois, confirmant le tassement de la demande, induisant une réticence croissante de la part du secteur privé à étoffer ses effectifs.

Au troisième trimestre, le PIB du Royaume-Uni a légèrement reculé, sa première baisse trimestrielle depuis 2021, confirmant les prévisions prudentes de la Banque d’Angleterre. Son gouverneur, Andrew Bailey, a déclaré que les taux d’intérêt étaient susceptibles d’augmenter encore dans les mois à venir, car la maîtrise de l’inflation reste la priorité. De son côté, le ministre britannique des finances, Jeremy Hunt, a indiqué son intention de geler les dépenses publiques.

En Chine, les investisseurs attendaient l’allègement des restrictions liées au coronavirus et des mesures de soutien supplémentaires pour stimuler l’économie, à la suite du congrès de parti (en octobre) qui a consacré Xi Jinping. Les grandes banques d’État chinoises ont accepté d’augmenter leurs prêts aux promoteurs immobiliers, après l’annonce par le gouvernement d’un plan de soutien au secteur immobilier. Gros grain de sable dans ce programme, les autorités renforcent les contraintes à mesure que les nouveaux cas de Covid explosent. L’activité économique s’en trouve à nouveau perturbée, irritant autant les entreprises dépendant des fournitures chinoises que les employés qui ne voient plus la fin des restrictions. Par conséquent, les protestations se multiplient contre la politique « zéro covid » qui montre une nouvelle fois ses limites. A Shanghai, des signes nouveaux d’hostilité contre le président et le régime sont visibles (et réprimés). Nous n’imaginons toutefois pas de changement dans la conduite de l’économie ni de la société par le parti communiste chinois qui cherche avant tout à assurer la cohésion sociale (quel qu’en soit le prix). Dans ce contexte, toutefois, il reste difficile de prévoir quand une reprise durable pourra s’installer.

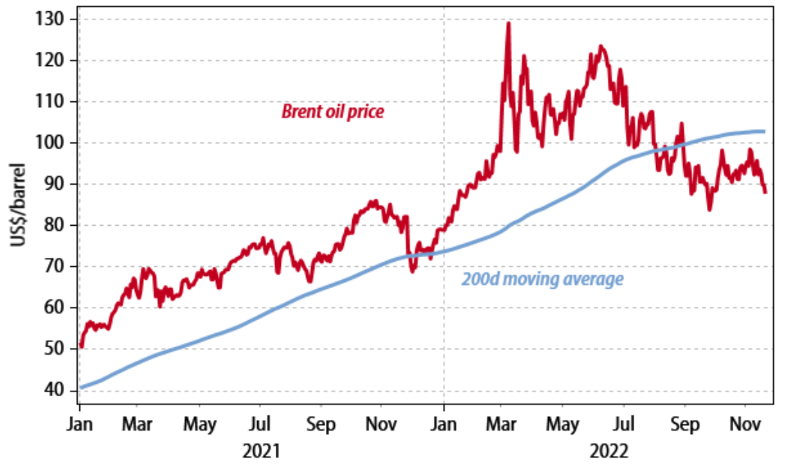

Les marchés mondiaux de l’énergie demeurent évidemment au centre de l’attention, notamment à l’approche de l’hiver dans l’hémisphère nord. Nous observons que les prix internationaux du pétrole poursuivent leur recul (entamé depuis mai dernier), mais nous peinons à trouver des explications, alors que l’OPEP+ a décidé de réduire ses livraisons en octobre dernier. Il semble qu’il s’agisse de différents vecteurs comme la réduction de la demande globale (sobriété des états fortement dépendants, croissance molle en Chine, production stable en Russie qui a trouvé de nouveaux débouchés). Le contexte reste incertain et donc les prix vont rester volatils. Pour l’heure, cette baisse influence favorablement les indices des prix à la consommation dans de nombreux pays. En ce qui concerne le prix du gaz (composante très importante pour de nombreux pays européens), la situation est encore plus complexe (en raison du rôle central de la Russie). Si les stocks sont largement reconstitués pour passer l’hiver au chaud, la gestion des approvisionnements pour 2023 reste problématique, les sources de livraison n’étant pas extensibles à volonté (une fois la Russie hors du jeu). Il faudra donc compter sur des prix certainement plus élevés que dans le passé (le gaz liquéfié coûte beaucoup plus cher). Comme la facture énergétique occupe environ 10% du budget des ménages en Europe, on comprend vite comment une hausse d’environ 60% de cette facture peut grever le pouvoir d’achat…

Recul marqué des prix du pétrole (brent en dollars) depuis mai 2022

Source : Gavekal Research/Macrobond

Nous ne nous étendrons pas longuement sur le désastre FTX, acteur majeur des cryptos qui semble avoir trompé ses clients (dont les dépôts ont été détournés vers des investissements hasardeux) et ses investisseurs (qui ont perdu leur capital). La réalité sur cette construction bancale et opaque apparait chaque jour un peu plus clairement, jetant une fois de plus le doute sur un segment non réglementé, qui grouille d’acteurs opportunistes et/ou mal intentionnés. Les dégâts financiers sont colossaux, mais ne semblent pas avoir d’effet de contagion sur les marchés régulés.

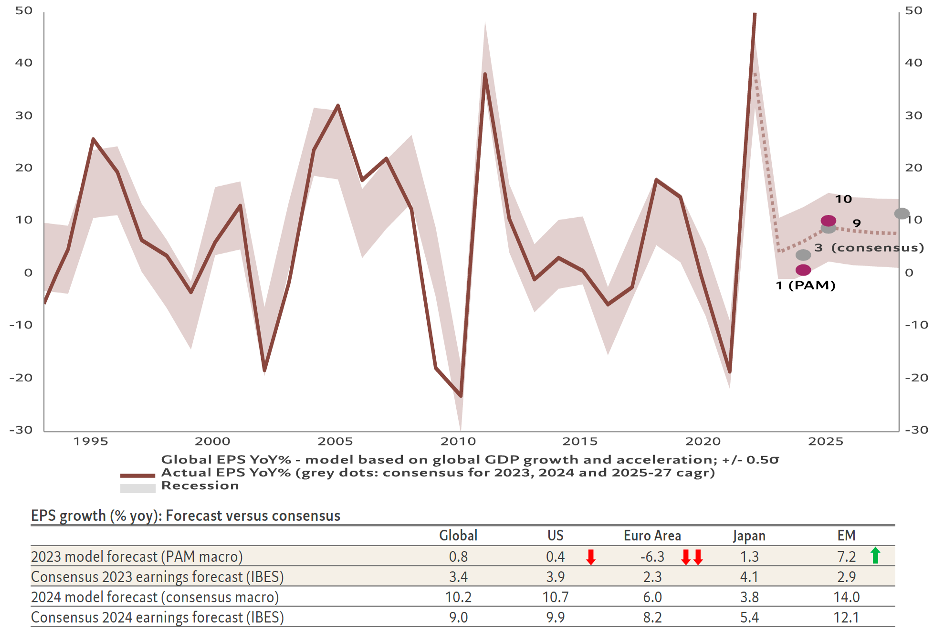

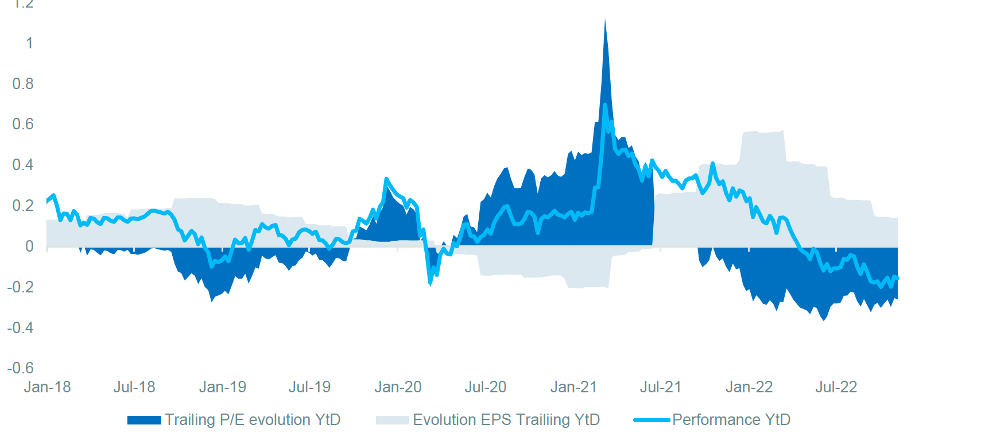

Sur les marchés des actions, la baisse de 2022 est avant tout liée à la hausse massive des taux, à la géopolitique et à l’approvisionnement chaotique en matière d’énergie. Jusque-là, les bénéfices des entreprises se montrent plutôt résistants. Aux Etats-Unis, près de 70% des entreprises ont fait état de surprises positives lors de la publication de leurs résultats pour le troisième trimestre. Dans les autres secteurs, l’énergie continue de se distinguer, au même titre que la santé. A l’inverse, le secteur des services de communication enregistre le plus grand nombre de déceptions. Sur le thème des attentes conjoncturelles, Factset (qui récolte les informations) indique que plus de 40% des sociétés ont mentionné le terme « récession » dans leur conférence de publication. Nous relevons que près de 70 % des sociétés du S&P 500 ont annoncé des prévisions négatives pour les trimestres à venir. La réduction des estimations de bénéfice par action se poursuit, poussant la baisse en glissement annuel à plus de 2 %.

Évolution des bénéfices des entreprises sur le plan mondial (MSCI All Countries, estimations de Pictet Asset Management et du consensus des analystes IBES pour 2023 et 2024, lignes pointillées) : grande stagnation attendue durant les prochains trimestres !

Source : Pictet Asset Management, IBES, Refinitiv

2023 : année de transition et/ou de stagnation ?

Les développements économiques et politiques des derniers trimestres pointent clairement vers l’émergence d’un nouveau régime. L’économie mondiale est désormais confrontée à une forte inflation (fruit d’une politique fiscale et monétaire trop généreuse trop longtemps) qui requiert un traitement très énergique. Ainsi, la période inhabituellement longue des taux d’intérêt très modestes est révolue. Par ailleurs, la fracture politique (occident, reste du monde) et stratégique (Chine, Etats-Unis notamment) qui se crée redessine les flux économiques et financiers. Dans ce contexte, l’inflation dans les pays développés pourrait bien évoluer à des niveaux plus élevés (entre 2 et 3%) à moyen terme.

Prévisions pour l’indice (année sur année) des prix aux Etats-Unis (avec le prix du pétrole à 90 dollars le baril), un atterrissage à 3% fin 2023 ?

Source : Lombard, Odier/Bloomberg

La guerre en Ukraine s’enlise, aucune piste crédible de solution diplomatique ne semble se dessiner alors que les populations concernées affrontent l’hiver dans des conditions humanitaires déplorables, la Russie ne respectant aucune des règles internationales dans le cadre de conflits. Cette guerre rappelle que la sécurité des approvisionnements et des populations prime désormais sur le prix, obligeant tout un chacun à revoir de fond en comble ses fournisseurs.

- La croissance mondiale poursuit son ralentissement, le « traitement de cheval » des banques centrales commence à déployer ses effets (baisse de la demande, modération des salaires, mais pas encore de décélération suffisamment marquée de l’inflation). L’ampleur du tassement conjoncturel et les risques de crise de liquidité détermineront l’attitude des banquiers centraux et la dynamique des marchés financiers au cours des prochains mois.

- Le durcissement des politiques monétaires reste clairement à l’ordre du jour. Les nombreuses hausses de taux directeurs et le discours des principales banques centrales ont poussé les « valeurs terminales » du cycle de resserrement vers le haut (5% aux Etats-Unis, 3% en zone euro et 1 à 1,5% en Suisse). On peut vraisemblablement parler de pause une fois ces niveaux atteints, certainement pas de baisse. Dès lors, le « gros du boulot » est fait… Dans ce contexte, les marchés de taux retrouvent un certain attrait aux yeux des investisseurs. Le choix des échéances et des segments reste évidemment déterminant, dans la mesure où certaines courbes sont plates, voir inversées. Les obligations à haut rendement (américaines et européennes) de manière sélective comme toujours avec des spreads de l’ordre de 500 points de base. Leur « coussin » de rendement ainsi reconstitué leur permettent de mieux résister à la hausse des taux directeurs (les banques centrales n’ont pas encore fini le travail) et/ou l’augmentation des défauts (très probables en cas de ralentissement marqué de la croissance en 2023).

Les niveaux de taux directeurs dérivés des dernières indications des banques centrales (en %), prévisions jusqu’à fin 2023.

Source : Schroder Investment Managers

Historiquement, les inversions de courbe sont considérées comme un signal avant-coureur de récession économique. Nous observons deux causes principales, la première est conjoncturelle (baisse des attentes de croissance qui se traduit par une baisse des taux longs) et la seconde est due aux politiques monétaires restrictives (hausse des taux courts). Cet indicateur demeure particulièrement bien suivi car il a un degré de réalisation élevé. Généralement, cela précède un tassement conjoncturel marqué et la baisse des taux longs.

Perspective à long terme de la courbe des taux américains, l’inversion précède généralement la baisse des taux longs

Source : Julius Baer/Bloomberg

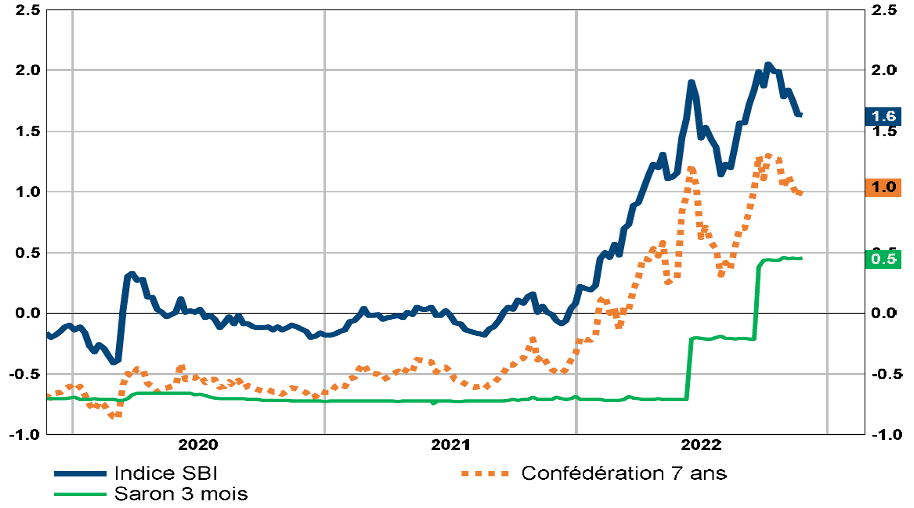

Nous considérons que les obligations en devises fortes des pays émergents (en faisant preuve de sélectivité) présentent un véritable attrait en raison de taux désormais très élevés. De leur côté, les obligations de qualité en devise chinoise continuent à être réduites, l’orientation économique et financière du parti penche désormais vers plus de soutien (notamment dans le secteur immobilier), mais les perspectives conjoncturelles à 12 mois restent modestes. Les taux courts (environ 2%) sont appelés à demeurer stables, ce qui devrait maintenir la courbe dans sa configuration actuelle. En Suisse enfin, les taux d’intérêt de référence suivent la tendance mondiale, mais dans une ampleur moindre. Le rendement de la Confédération à 7 ans s’inscrit à nouveau à environ 1%. Nous observons un retour d’intérêt prudent de la part des investisseurs pour les obligations de débiteurs privés de qualité. Plus généralement dans les pays développés, les taux réels (calculés sur les attentes d’inflation de moyen terme) sont à nouveau positifs. Si la préférence du moment va certainement en direction d’un mix « souverain/crédit » axé sur la qualité et une duration plutôt courte, l’extension vers plus de duration (en cas de récession forte) ou de plus de crédit à haut rendement (en cas d’atterrissage en douceur de l’économie) sera considéré au cours de 2023.

Rendements à l’échéance des obligations suisses (en %)

Source : BCV

- Les propos récents jugés apaisants de Jay Powell et l’atteinte (probable) du pic de l’inflation dans les pays développés permettent aux marchés des actions de reprendre de la hauteur. La saisonnalité automnale favorable (généralement novembre/décembre) se déroule sous nos yeux. La dynamique hostile (hausse des taux directeurs, ajustement des valorisations à la baisse en raison de taux d’actualisation plus élevés) semble désormais bien intégrée dans tout type de portefeuilles (« single-asset » et « multi-assets »). L’impatience des investisseurs à remonter dans le train des actifs les plus risqués se manifeste à « chaque rai de lumière au bout du tunnel » (déclaration moins « hawkish », chiffres économiques plus encourageants, communiqués moins négatifs de sociétés). Nous observons (au travers des enquêtes auprès de grands investisseurs et/ou auprès des investisseurs privés) que l’exposition aux actions n’a été que modérément ajustée à la baisse. C’est avant tout l’exposition aux marchés de taux qui a été la variable d’ajustement des portefeuilles. Nous constatons également que ce sont aussi les nombreuses stratégies de couvertures (avec l’usage de toute sorte de dérivés) qui sont à l’œuvre depuis le printemps dernier, ce qui explique l’ampleur des mouvements de cours (surtout sur indices ou paniers) à chaque élément de surprise. Dans les marchés des actions, les indicateurs techniques (qui s’étaient fortement détériorés à la fin de l’été) ont poursuivi leur amélioration, mais de nombreux indices semblent déjà se heurter à des niveaux de résistance. Il est toutefois possible d’envisager un processus long de « bottoming » au cours des prochains trimestres.

L’indice phare des actions américaines a rebondi en octobre et en novembre depuis ses plus bas niveaux de l’année, mais sous-performe l’indice mondial (graphique du haut). L’indice se heurte à la moyenne mobile des 200 jours qui reste orientée à la baisse (graphique du milieu)

Source: Julius Baer/Bloomberg LP

- Le resserrement monétaire et la montée des risques géopolitiques ont conduit à la réduction des multiples de valorisation. Ce sera désormais l’évolution des bénéfices des entreprises qui déterminera l’orientation des marchés. Dans pareil contexte (et notamment en période de restriction monétaire), la sélectivité reste primordiale, le « pricing power » et/ou les canaux d’approvisionnement sûrs et prévisibles vont continuer à être scrutés de près. Nous continuons à privilégier la solidité des bilans, les positions fortes de marché et généralement les activités plus résilientes dans le contexte de tassement conjoncturel. Notre exposition dite « blend », tant au niveau des régions que des secteurs et des facteurs, reste tout à fait d’actualité. Les considérations de sécurité (approvisionnement, digitale, alimentaire, sanitaire) figurent au somment des priorités, tout comme la décarbonation de l’économie, l’automatisation et la digitalisation. L’exposition à des producteurs/fournisseurs en produits de base ou intermédiaires indispensables à la transition est maintenue, car ces secteurs sont appelés à bénéficier des programmes d’investissement dans la transition énergétique, tant aux Etats-Unis qu’en Europe. Les actions des pays émergents demeurent sous-pondérées, tout comme les actions chinoises. Des révisions plus sensibles à la baisse des attentes bénéficiaires (pas véritablement prises en compte dans les estimations actuelles des analystes) pourraient amener les grands indices entre 10 et 15 % au-dessous des niveaux actuels. Si la résistance se confirme, le bas des marchés a probablement été atteint en septembre dernier.

2022 est essentiellement une affaire de multiples, 2023 sera l’année des bénéfices ! Évolution de la croissance des bénéfices (zone grise), des multiples de valorisation (zone bleue) et de la performance de l’indice S&P500 au cours des 5 dernières années. Les excès de 2020/21 sont largement corrigés.

Source : Candriam

- La détérioration des conditions financières et du mix croissance/inflation se poursuit. La stabilisation ne viendra que lorsque l’inflation reculera de manière convaincante et/ou que les banques centrales estimeront que le resserrement est suffisant. Le risque de « trop en faire » reste bien réel dans la mesure où les banquiers centraux ont réalisé qu’ils étaient demeurés trop complaisants en 2021. Le resserrement généralisé des conditions financières et le renchérissement du crédit mettent sous pression, voire en difficulté, un nombre croissant d’acteurs. Il convient dès lors de rester vigilants et sélectifs au cours des prochains trimestres. Comme évoqué précédemment, si la récession s’avère plus profonde que prévu, la principale ligne de défense sera constituée d’obligations d’États et d’or. Si l’atterrissage peut se faire en douceur, les actions et le crédit (sélectivement) retrouveront une bonne dynamique de prix. La configuration des portefeuilles est appelée à changer à l’aune des nouveaux paramètres de taux et des priorités économique et politique.

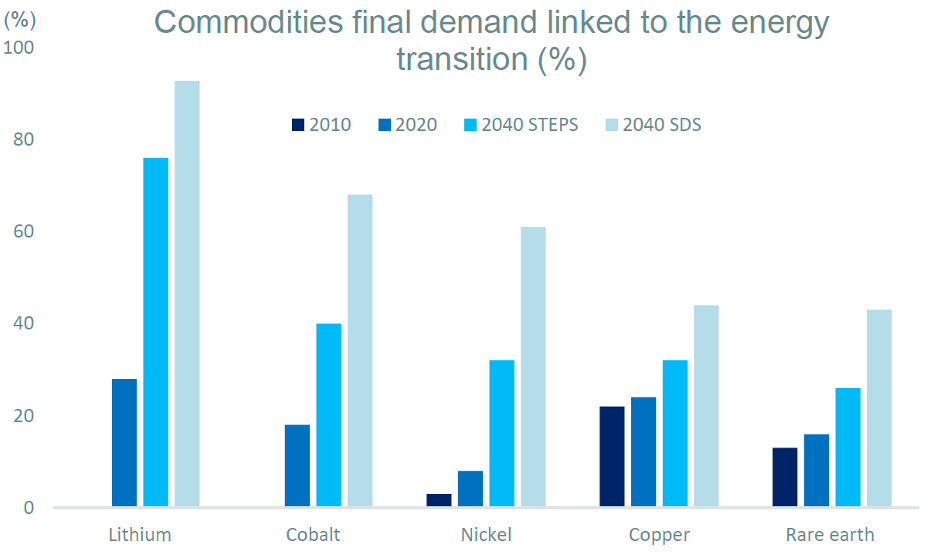

- Au sein des actifs de diversification, les métaux précieux ont retrouvé un peu d’éclat à la faveur de la baisse du dollar. Peut-être également que l’effondrement des crypto-devises leur ont permis de regagner une « certaine place » comme actif de diversification dans les périodes troublées. En tout état de cause en 2022, les métaux précieux ont constitué un actif de stabilisation dans les portefeuilles. Les cours des matières premières énergétiques demeurent très volatiles dans des marchés nerveux. Reprise des cours de certains métaux industriels (qui entrent dans la composition des éléments de base de la transition énergétique), les intentions des États et des entreprises actives dans ces domaines se préparent à l’augmentation sensible de la demande (soutenue par les programmes comme le Inflation Reduction Act américain notamment).

Estimations concernant la demande de métaux stratégiques contribuant à la transition énergétique

Source: Candriam/Sustainable Development scenario (Paris Agreement)

Dans le contexte d’inflation plus marquée, les actifs réels de qualité sont à privilégier. Toutefois, la hausse sans précédent des taux induit des valeurs d’actif nettes en tassement (taux de capitalisation plus élevés) et affaiblit les acteurs qui doivent se refinancer en ce moment. Nous conservons notre exposition à l’immobilier coté en Suisse et à l’étranger, de qualité, dans une perspective à moyen terme

- Le franc suisse maintient bien sa position de devise forte dans le contexte politique et financier incertain du moment. De son côté, le billet vert qui a fait l’objet d’une forte demande durant la première moitié de l’année dans le contexte d’amélioration sensible de la balance commerciale (vente de produits énergétiques en forte hausse) et de taux d’intérêt plus élevés (en raison de l’avancée rapide de son programme de hausse de taux directeurs) marque clairement le pas, notamment vis-à-vis de l’euro en bonne reprise. Le yen reste faible, sa politique monétaire (« gestion de la courbe des taux ») restant pour le moment à contre-courant. Enfin, le Yuan chinois se replie également face à la sortie importante de capitaux étrangers. Le resserrement monétaire étant désormais généralisé, c’est le différentiel de taux à court terme (et d’inflation) qui détermine la préférence des investisseurs.

La phase de transition vers une configuration économique et politique profondément modifiée (fracture idéologique, nouveaux besoins de sécurité, nouveaux circuits commerciaux) continue à se dérouler sous nos yeux. Nous ne voyons pas de raison de modifier notre approche (plus défensive) malgré le rebond sensible des actifs les plus risqués (auxquels nous sommes raisonnablement exposés, soit dans la partie basse à neutre de nos fourchettes d’allocation). Nous ne cédons pas à l’impatience de certains investisseurs à reprendre du risque, alors que la rémunération (pour attendre plus de clarté sur le cycle et la politique monétaire) est de nouveau présente dans les marchés de taux. A l’heure des discussions avec nos partenaires sur l’allocation stratégique la plus adaptée pour les années à venir, nous constatons que les attentes de rendement/performance se sont considérablement améliorées par rapport aux exercices précédents. Nous considérons qu’un re-balancement, par diminution des actions (plutôt émergentes) et des obligations convertibles (en raison de leur profil un peu trop « growth » en ce moment) en faveur d’un mix d’obligations crédit de qualité/haut rendement améliore le profil risque/performance attendu du portefeuille. Dans nos portefeuilles diversifiés, une répartition équilibrée entre actions (de l’ordre de 30 à 35 %), obligations (25 à 35%) et actifs de diversification (convertibles, immobilier et infrastructure, métaux précieux pour 20 à 30%) nous permet d’aborder les enjeux de 2023 et au-delà avec confiance et résilience. Le changement de régime (plus d’inflation, des taux d’intérêt plus élevés, persistance de risques géopolitiques, etc…), que nous percevons comme durable, va encore créer beaucoup de l’incertitude et de la volatilité au cours des mois à venir.

Dallas, le 2 décembre 2022

Serge Ledermann