On calme le jeu !

Chronique des marchés – Février 2024

Janvier 2024 : Les banquiers centraux recadrent les attentes !

Les investisseurs ont terminé 2023 sur un mélange d’euphorie (avec une hausse fulgurante des marchés obligataires et des actions) et de soulagement (que la baisse des taux sera prochainement enclenchée). Les données macro-économiques récentes ne viennent pas contredire le consensus des économistes (qui tablent sur un atterrissage en douceur) et confortent les investisseurs dans leur appétit pour les actions. Après un début de mois contrarié par le rebond des taux, la tendance boursière a retrouvé la hausse à la faveur des commentaires favorables des entreprises. Toutefois, ce mouvement (à nouveau) n’a pas concerné toute la cote, un peu à l’instar du phénomène de concentration observé durant la majeure partie de 2023. Le Japon tire particulièrement bien son épingle du jeu, marché redécouvert par beaucoup d’investisseurs. A l’inverse, les marchés émergents (à l’exception de l’Inde) baissent à nouveau emmenés vers le fond par la Chine. Dans le marché de taux, la baisse massive des rendements durant les deux derniers mois de l’année est apparue excessive, induisant des rebonds modestes en janvier. Ce mouvement suit les indications de prudence (quant aux attentes excessives) des banquiers centraux. Tant Mme Lagarde que M. Powell (le dernier jour du mois) ont rappelé que les premières baisses de taux ne sont pas pour demain, mais plutôt après-demain. Dans ce contexte, le franc suisse a perdu un peu de sa superbe et s’effrite quelque peu par rapport au dollar et à l’euro.

Comme nous l’indiquions dans notre dernière chronique, l’année 2023 s’est finalement bien conclue avec des performances appréciables pour les portefeuilles multi-assets (grâce principalement au rallye des deux derniers mois). Les principaux enseignements que nous tirons sont en quelque sorte des vieilles recettes de gestion : tenir ses allocations de moyen terme (sans tenter par trop de bouger dans tous les sens), rester largement exposé à notre devise de base, favoriser les actifs de portage (quand celui-ci existe), conserver pour le long terme les actions des sociétés disposant de barrières d’entrée élevées et d’une capacité avérée de générer du cash-flow libre. Cette approche nous permet de bien tenir le cap sur le moyen terme, malgré quelques périodes très hostiles (2022) en chemin.

Les indices de la prévoyance suisse affichent des performances positives en janvier : +0,3% pour le LPP25+ et +0,8% pour le LPP40+.

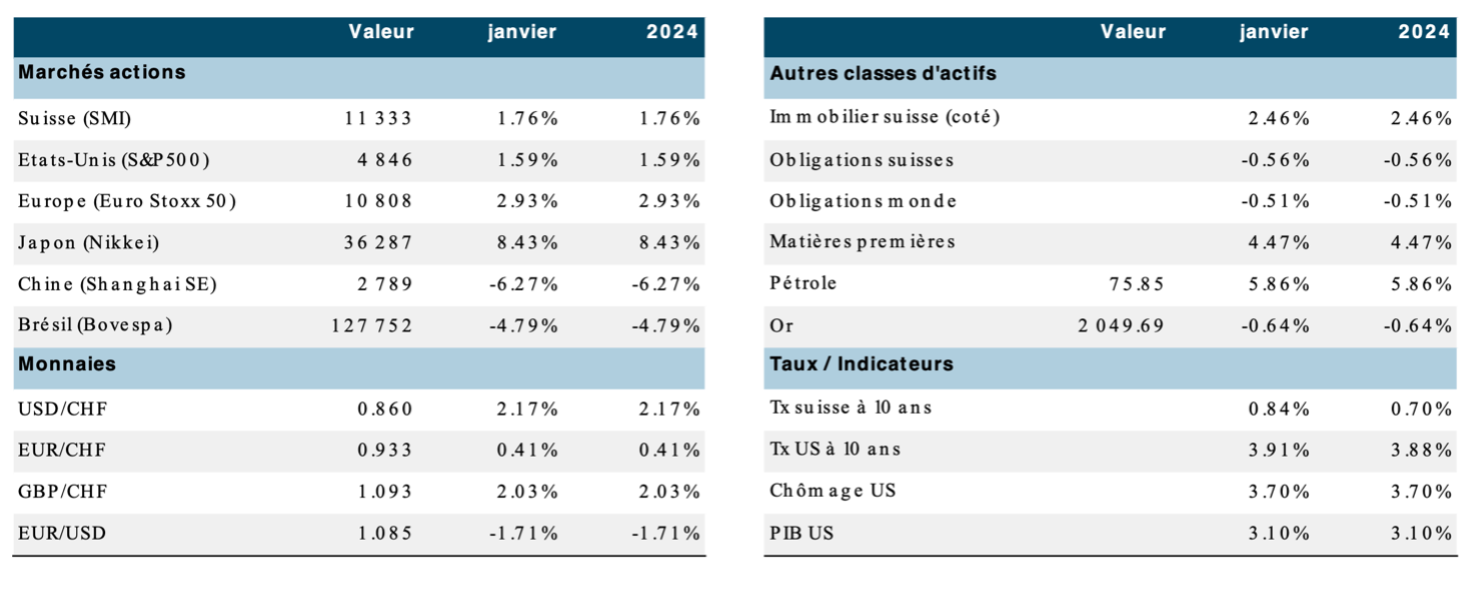

Évolution des principaux indices boursiers et économiques depuis le début de l’année (au 31.1.2024, en devises locales)

Source : XO Investments

L’atterrissage en douceur reste à l’ordre du jour, mais attendez-vous à quelques turbulences en vol

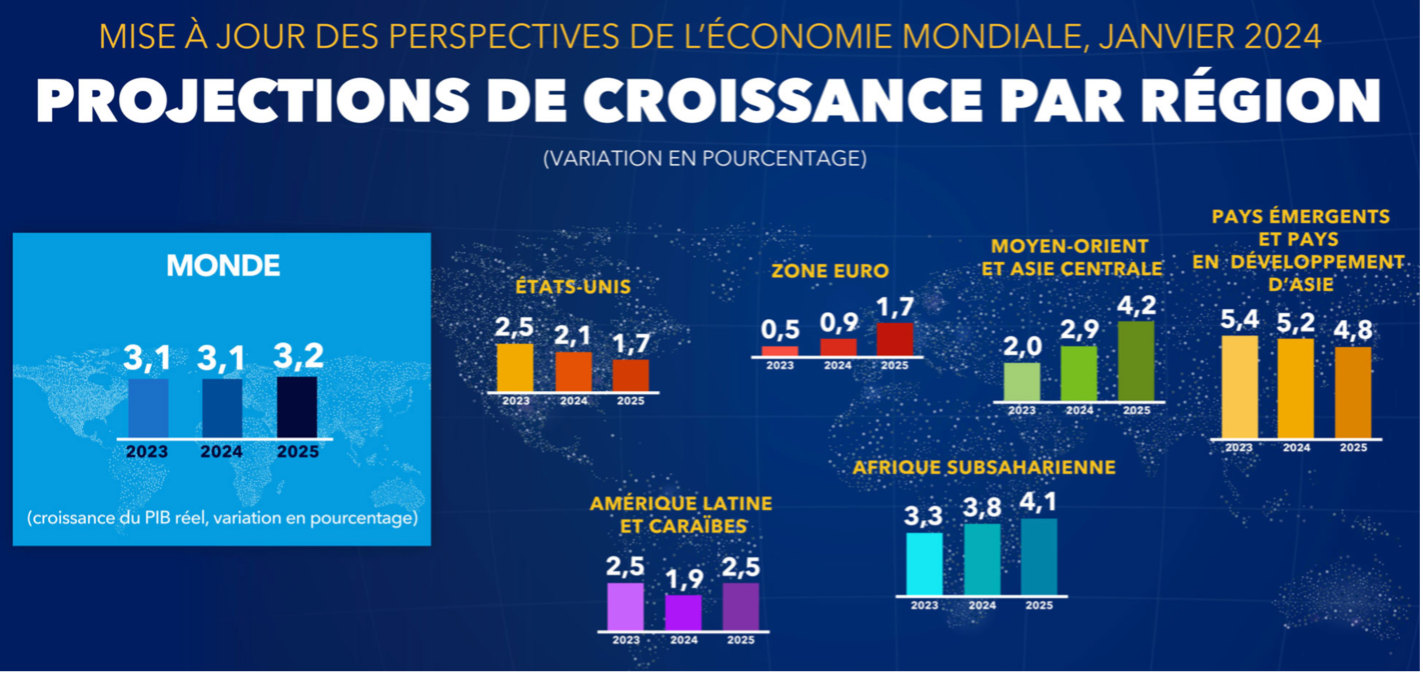

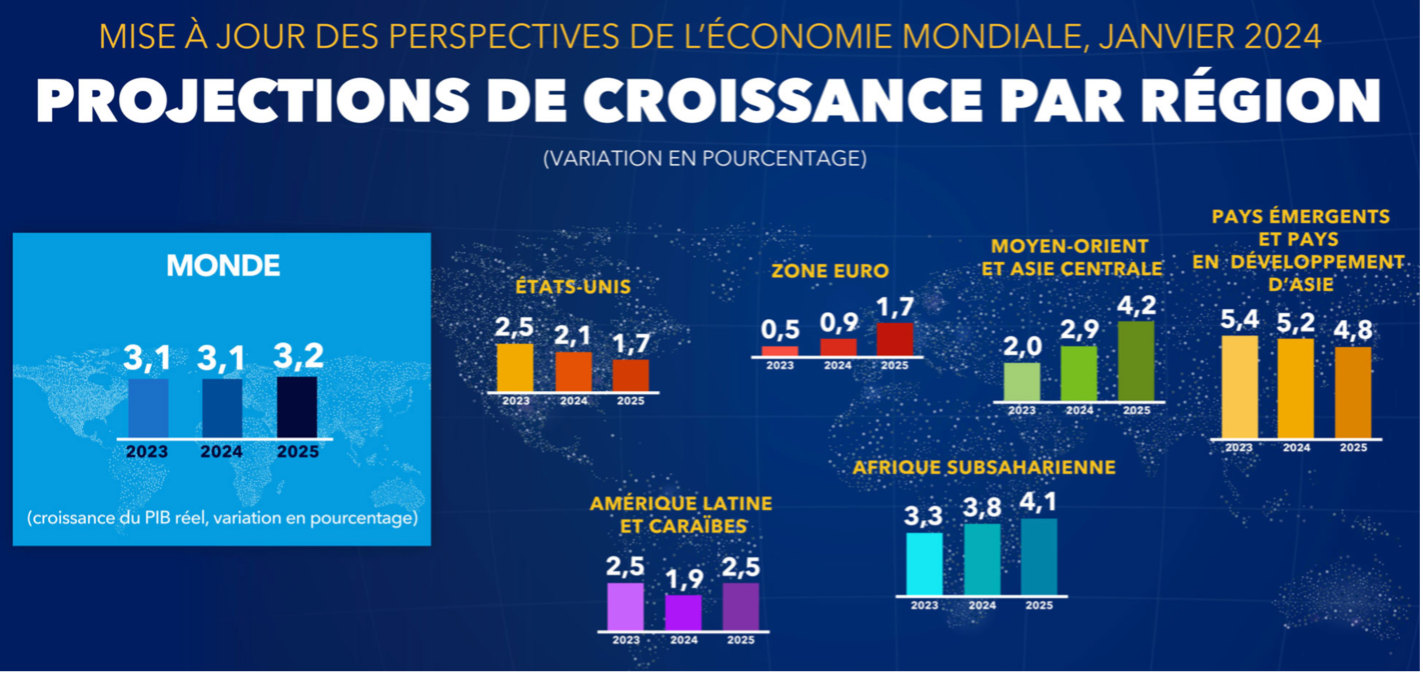

La situation conjoncturelle mondiale reste assez atone dans les premiers moments de 2024, mais aucune récession profonde n’est attendue. Les conditions se détendent dans le marché de l’emploi, tant aux Etats-Unis qu’en Europe. L’inflation poursuit/confirme son recul, mais à un rythme plus pédestre. Il s’agit donc d’un contexte propice pour que les principales banques centrales initient (comme très attendu) la décrue des taux directeurs, toutefois sans précipitation. La dernière livraison des prévisions économiques du FMI table sur une grande stabilité conjoncturelle mondiale entre 2023 et 2025 avec un tassement aux Etats-Unis, ainsi qu’au Japon, et une reprise en Europe, ce qui nous parait assez optimiste et en contradiction avec les indicateurs avancés. L’institut s’attend également à la poursuite du repli de l’inflation qui devrait retrouver ses niveaux antérieurs (et souhaités) aux environs de 2%. La plupart des experts présentent des vues assez consensuelles et proches des prévisions du FMI.

Les dernières projetions du FMI montrent une grande stabilité globale, mais un tassement important aux Etats-Unis et en Chine

Source : IMF.org

En ce début d’année, ce sont les données économiques américaines qui sont étonnantes : +3,3% annualisé pour le 4ème trimestre, ce qui se traduit par une croissance de 2,5% pour 2023 (soit bien au-dessus des attentes). Les dépenses de consommation demeurent très solides, de même que les dépenses gouvernementales et les exportations (matériel militaire et énergie). Dans le même temps, la principale donnée scrutée par la Fed concernant l’évolution des prix, le « core » PCE (Personal Consumption Expenditures price index) ressort à +2,9% (soit pour la première fois en dessous de 3% depuis mars 2021). Enfin, les indicateurs avancés (S&P flash PMI) sont en claire reprise, principalement dans le domaine des services, alors que le secteur manufacturier se stabilise. Les anticipations sont moins favorables pour la zone euro, car les indicateurs restent en phase récessive, mais une certaine stabilisation du secteur manufacturier est également observée. Dans les deux régions, les délais de livraison se détériorent nettement depuis les difficultés rencontrées par les transporteurs dans la mer Rouge. Pour l’année 2023, la zone euro échappe de peu à la récession (+0,1% au 4ème trimestre, après un recul de 0,1% au 3ème) avec une croissance moyenne annuelle de +0,5%.

Rien de très bon en Chine qui poursuit sa stagnation conjoncturelle, toujours pénalisée par la déprime du secteur immobilier et la confiance très affectée des ménages et des patrons. Les chiffres officiels de croissance annuelle ont passé en dessous de +5%. Le Japon reste assez dynamique avec une croissance de l‘ordre de 2% et un repli attendu de l’inflation en direction de 2%. Sans évènement majeur ou perturbation majeure, l’année qui s’ouvre devrait confirmer le retour vers une configuration croissance-inflation plus en ligne avec les valeurs de long terme. La pression infligée aux principales économies par la hausse des taux directeurs et la contraction des bilans de banques centrales a atteint son paroxysme au milieu de 2023, ouvrant désormais la porte à une baisse de taux.

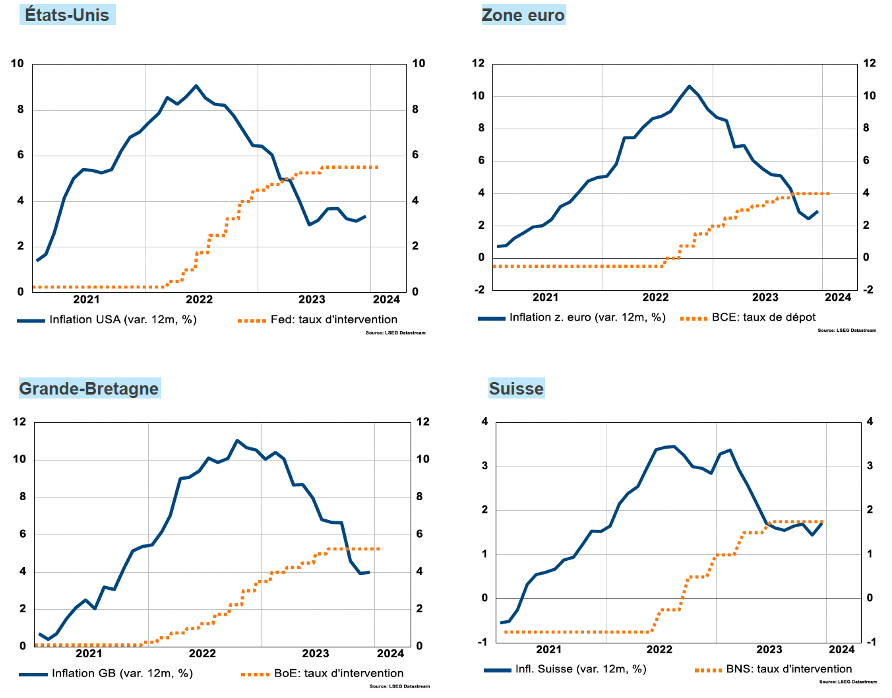

Courbes d’inflation (sur 12 mois glissant) et taux directeurs : les banques centrales se sont données de l’air

Source : BCV/Datastream

Nous ne tablons pas sur une reprise de l’inflation au cours de prochains trimestres, la maitrise des principaux prix (à l’exception du complexe énergétique, toujours dominé par le contexte géopolitique) et la normalisation des marchés de l’emploi contribuent à ramener les prix dans la fourchette définie par les banques centrales. Ainsi, la marge de manœuvre est à nouveau présente pour les grands argentiers. Tant la Fed que la BCE veulent rétablir et conserver leur crédibilité (et leur indépendance), donc pas de baisse dans la précipitation. Nous savons l’importance des décisions monétaires et des données macro en année électorale, une situation conjoncturelle positive se traduisant généralement en votes favorables pour le candidat sortant. Une réalité que connait bien Donald Trump… M. Powell (qui a subi les fureurs du « géant orange » entre 2018 et 2019) saura rester indépendant, mais conscient de ne pas troubler la conjoncture par une décision mal avisée. La réduction du bilan de la Fed (« quantitative tightening ») se poursuit, sans pour autant assécher les liquidités, le relais étant assumé par les lignes de crédit aux banques (Bank Term Funding Programm) et moins de liquidités bancaires placées à la Fed. L’expert Crossborder Capital considère que le support des liquidités sur le plan mondial continue à augmenter en 2024.

Si les risques géopolitiques et la fragmentation du monde ont été largement évoqués dans nos dernières chroniques, nous reconnaissons prêter plus d’attention aux débats politiques que par le passé. 2024 verra une partie importante de la planète se rendre aux urnes. A nos yeux, quatre scrutins sont de grande importance : Taiwan, Inde, parlement européen et enfin Etats-Unis en novembre. A Taiwan, le parti indépendantise DPP remporte les élections avec 40% des voix exprimées (le plus bas score depuis 2000) dans une élection à 3 partis. Sans majorité parlementaire, le prochain président devra composer avec des représentants plus ouverts envers la Chine. La réaction des deux parties a été plutôt contenue et les marchés n’ont pas réagi à ce résultat. En zone euro, la composition du parlement pourrait changer de manière assez profonde en juin sous la poussée des partis de droite, identifiés comme « populistes ». De plus, c’est la Hongrie de Victor Orban qui assumera (pour 6 mois) la président de l’Union à partir du 1er juillet, ce qui s’annonce assez « perturbant ». Enfin, la reconduction de Mme Von der Leyen n’est de loin pas assurée. Les principaux enjeux sont/seront la politique climatique (le green deal patine), l’immigration ou encore le soutien à l’Ukraine, autant de thèmes qui crispent. En Inde, la rhétorique « nationaliste » continue à porter Modi, mais le parti d’opposition INDIA a récemment marqué des points dans les sondages. Enfin, tous les regards sont déjà portés vers les élections présidentielles américaines (qui entrent dans le vif avec le démarrage des primaires). Le revanchard Trump semble avoir complètement « mesmérisé » son parti, de sorte qu’il représentera les républicains en novembre (sauf s’il est rattrapé par les nombreuses plaintes auxquelles il doit faire face). De son côté, Joe Biden peut se targuer d’un bon bilan économique, mais son âge dérange. L’issue du vote reste bien incertaine. Comme toujours, les indécis/indépendants (estimés à plus de 30% de l’électorat) feront la différence à l’automne. Si l’économie se maintient avec un chômage bas et des prix en recul, le candidat sortant sera en bonne position. Toutefois, les Etats-Unis sont confrontés à des coups de boutoir extérieurs importants qui influencent l’opinion publique.

De notre côté, nous continuons à observer le monde au travers de notre prisme « 5 D » : Démondialisation (que nous préférons appeler fragmentation), Digitalisation, Démographie, Décarbonation et Dettes. Il convient ici de bien identifier les interactions entre toutes ces influences sur l’économie, analyser les flux (marchandises, financiers) et comprendre si la géopolitique influence durablement la formation des prix des grands agrégats financiers. L’augmentation des mentions de « 3ème guerre mondiale » ne manque pas de faire frissonner le grand public, mais pas les marchés. Les premières victimes américaines au Proche-Orient vont forcer les Etats-Unis à réagir de manière plus forte. Le haut degré d’insécurité dans la mer Rouge oblige de nombreux transporteurs à dérouter leurs navires par le sud de l’Afrique (+ 6000 km, +10 jours de voyages, ce qui se traduit par un doublement des coûts de fret !). La Chine (qui convoie une grande partie de ses produits par ces routes) reste cependant en retrait des discussions/négociations visant à apaiser les tensions…

La COP 28, qui s’est terminée le 13 décembre dernier, a confirmé les intentions de sortie progressive (« transitioning out ») des énergies fossiles, de manière ordonnée et équitable. Les enjeux de transition climatique restent entiers et très disputés. La « révolte » des agriculteurs européens vient nous rappeler que les approches pragmatiques et graduelles demeurent nécessaires, sous peine d’effets collatéraux désastreux. En janvier, c’est à Davos que les grands patrons se retrouvent pour dialoguer avec les dirigeants politiques qui font le déplacement et pour échanger sur les grands enjeux du moment (« reconstruire la confiance » dans un contexte de multi-crises). Si l’évocation des troubles géopolitiques a constitué le fil rouge des débats, les principaux éléments à retenir à nos yeux sont le rôle croissant de l’intelligence artificielle dans l’ensemble des activités (et comment mieux l’organiser), le développement de nouveaux modes de coopération dans un monde plus fracturé (« coopetition ») ou encore la confirmation que la gestion de l’impact environnemental pour chacun (quelles que soient les hésitations régulatoires…) reste indispensable.

Les engagements de durabilité (ESG) dans les métiers de la gestion sont devenus de véritables thèmes politiques (particulièrement aux Etats-Unis) et/ou réglementaires (en Europe notamment). Ce « climat tendu » trouble gravement les initiatives de la profession qui est tentée de revoir à la baisse ses ambitions en la matière.

Les interrogations des investisseurs

La normalisation du contexte économique et financier est en cours depuis le changement de politique monétaire des grands argentiers (2022). Les taux d’intérêt s’ajustent sur la « règle d’or » (à avoir que les taux longs suivent généralement la croissance nominale), après une longue période (2008-2022) pendant laquelle les taux ont été durablement trop bas. Sur cette base plus « fondamentale », toutes les classes d’actifs s’ajustent et les marchés obligataires sont redevenus « investissables ». Toutefois de nombreuses interrogations demeurent (comme toujours dans ce métier).

La soutenabilité de la dette souveraine figure en haut de la liste des anxiétés de nombreux investisseurs. Si le financement de cette dette dépend essentiellement des caractéristiques de chaque économie, la bonne coordination de la politique monétaire et de la politique fiscale restent déterminante pour maintenir la confiance des investisseurs (locaux comme internationaux). Le contexte actuel est particulièrement délicat, car les politiques monétaires ont été contraintes d’être plus restrictives et le volant fiscal a été largement entamé par le Covid, la transition climatique et maintenant la défense…

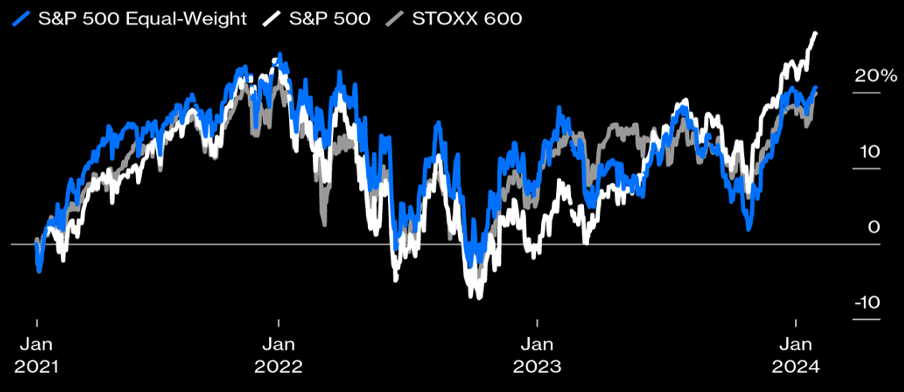

Autre thème, la domination financière des Etats-Unis (ou en d’autres termes « l’exceptionnalisme » américain). La pondération des actions américaines occupe désormais 70% de l’indice MSCI Monde ! La valorisation moyenne de ce marché reste élevée en comparaison historique et internationale, mais l’image est trompeuse (comme cela a été relevé à maintes reprises) car les grandes valeurs de la consommation discrétionnaire et de la technologie « écrasent » le reste de la cote. Cette domination est appelée à se poursuivre tant les avantages concurrentiels sont désormais établis. Les grandes sociétés américaines exercent leur leadership dans la transition digitale et sont omniprésentes dans les développements de l’intelligence artificielle. La Chine a fait des avancées majeures, mais l’accès aux sociétés de pointe est désormais compromis. Toutefois, les tendances fortes ne sont jamais linéaires. Lorsque les valorisations sont tendues, même les petits écueils peuvent engendrer des ajustements de prix importants. Il apparait aujourd’hui que l’importance de la capacité bénéficiaire immédiate compte plus que les perspectives (toujours) aléatoires de croissance à long terme. Autre observation intéressante, le reste du marché américain évolue plus en ligne avec les indice européens…

Hors Tech et consommation discrétionnaire, les sociétés américaines n’ont rien d’exceptionnel boursièrement ! ligne blanche = S&P500 ; ligne bleue = S&P500 équipondéré ; ligne grise = indice européen STOXX 600

Source : John Authers/Bloomberg

Nous nous attendons à un élargissement progressif de la cote à d’autres secteurs (notamment consommation, indiustrie et santé, et dans une certaine mesure matériaux), de même qu’à d’autres segments (valeurs de capitalisation moyenne et petite) au cours d’année 2024, notamment à la faveur des premières baisses de taux, mais également à la différence faite par les sociétés qui tirent le meilleur parti (productivité, rapidité) de l’engagement de l’intelligence artificielle.

La pondération croissante (au point d’être souvent dominante) des ETFs dans la construction des portefeuilles, tant privés qu’institutionnels, correspond au désir d’optimisation (coût, exposition) des investisseurs, ce qui est légitime. Toutefois, cette approche marginalise de plus en plus les « non-membres » des grands indices et donne toujours plus de poids aux grandes valeurs (momentum). A l’inverse et par construction, un ETFs ne captera que lentement l’émergence des leaders de demain.

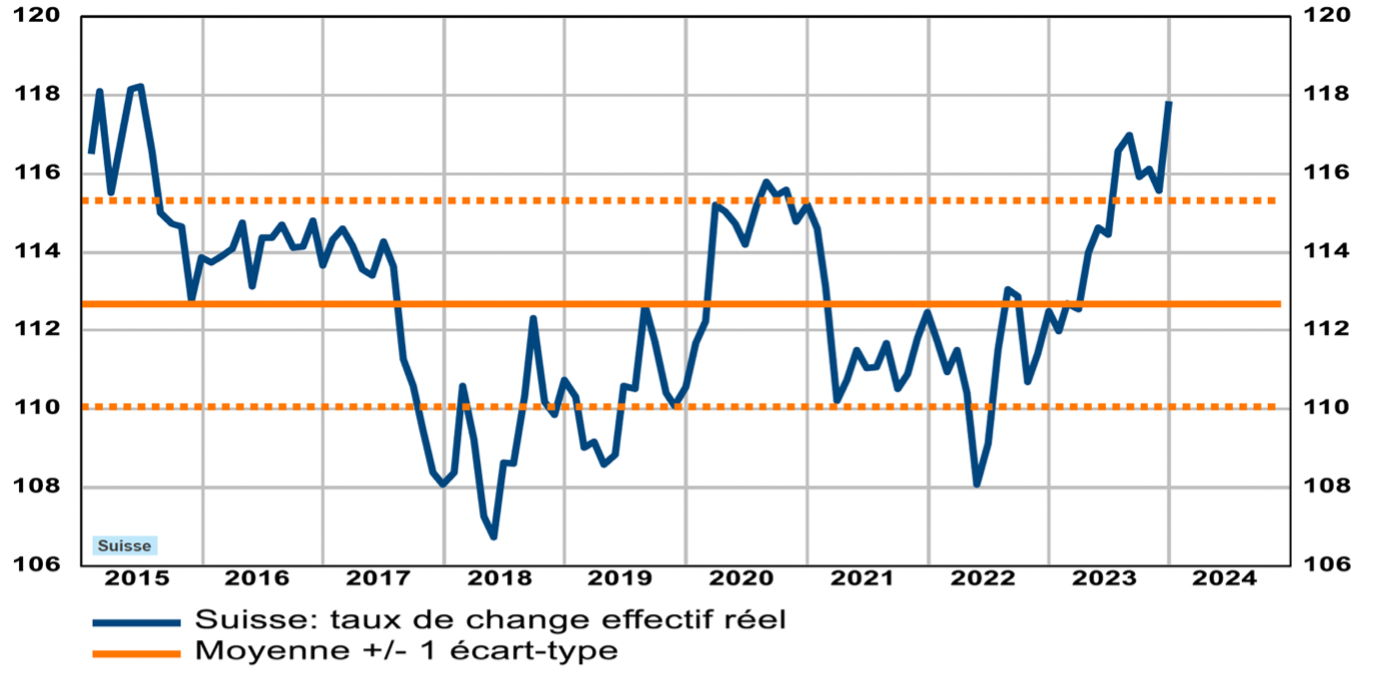

Autre « exceptionnalisme » persistant, la force du franc suisse, qui s’est avérée à nouveau majeure en 2023. Si cette robustesse complique la gestion de tous les portefeuilles multi-assets exprimés en franc (depuis que je fais ce métier…), elle pose également de gros problèmes aux entreprises suisses actives à l’exportation : les représentants de l’industrie suisse ont d‘ores et déjà tiré la sonnette d’alarme (des réductions d’effectifs sont à l’ordre du jour), ce qui incite la Banque Nationale à agir rapidement.

Le taux de change effectif réel du franc a à nouveau atteint des niveaux excessifs (comme au début de 2015)

Source : BCV/LSEG Refinitiv

Enfin, le rôle de la Chine, tant sur le plan conjoncturel (pour la croissance mondiale) que dans les portefeuilles financiers internationaux, continue à interpeler. Notre approche résolument plus prudente dès 2020 (correspondant aux premières interventions gouvernementales dans des secteurs emblématiques) et les errances économiques des dernières années, nous incite à garder nos distances. Si les valorisations à Hong Kong et pour les marchés domestiques se sont fortement contractées, cela ne suffit pas pour nous encourager à revenir.

Les plus récents indicateurs avancés (indices composites des directeurs d’achat, PMIs) confirment le tassement de la conjoncture mondiale (particulièrement marqué en zone euro, toujours consistant avec un atterrissage en douceur aux Etats-Unis, en stabilisation en Chine). Si l’activité manufacturière reste molle, ce sont désormais les services et l’emploi qui montrent des signes d’affaiblissement.

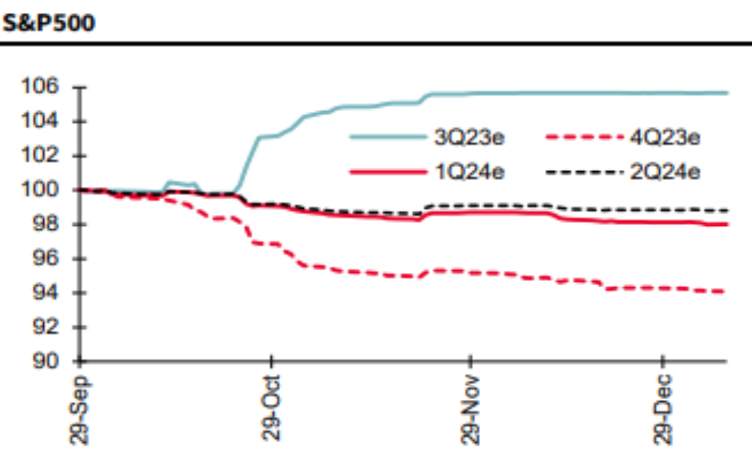

Enfin, la récession des bénéfices semble toucher à sa fin, l’optimisme est revenu pour la seconde moitié de 2024. Dans un scenario d’atterrissage en douceur et de reprise des bénéfices, la hausse boursière pourra se poursuivre.

Les attentes pour les bénéfices des entreprises américaines restent stables pour le 1er et le 2ème trimestre 2024, l’amélioration étant attendue pour la seconde moitié de l’année (base 100)

Source : Deutsche Bank/FT Unhedged

2024 : détente sur les taux et croissance modérée restent au programme, mais ne pas sous-estimer les effets de la transition climatique et politique !

- La croissance mondiale poursuit son tassement (avec toutefois plus de divergences selon les régions), mais il n’est toujours pas question de récession profonde. Le scénario de l’atterrissage en douceur est désormais largement consensuel. La désinflation est installée, et nous n’attendons aucun « effet de second tour ». Le contexte géopolitique demeure perturbant. Les coûts (investisseurs, couverture des dommages) de la transition climatique, des besoins de défense et du vieillissement (dans les économies développées, mais également en Chine) commencent à être plus clairement identifiés et ne sauraient être sous-estimés.

- Le sommet des taux directeurs est atteint. Le pivot se met en place. Le mix croissance-inflation s’améliore et rappelle « boucle d’or ». Toutefois, les grands argentiers calment les attentes de baisse exagérément optimistes.

Les attentes concernant la baisse des taux directeurs de la Fed (par suite de la réunion de fin janvier 2024), les investisseurs tablent sur 150 points de baisse, la Fed sur un peu moins, et plutôt dans la seconde moitié de l’année !

Source: GAMA, Federal Reserve, Bloomberg

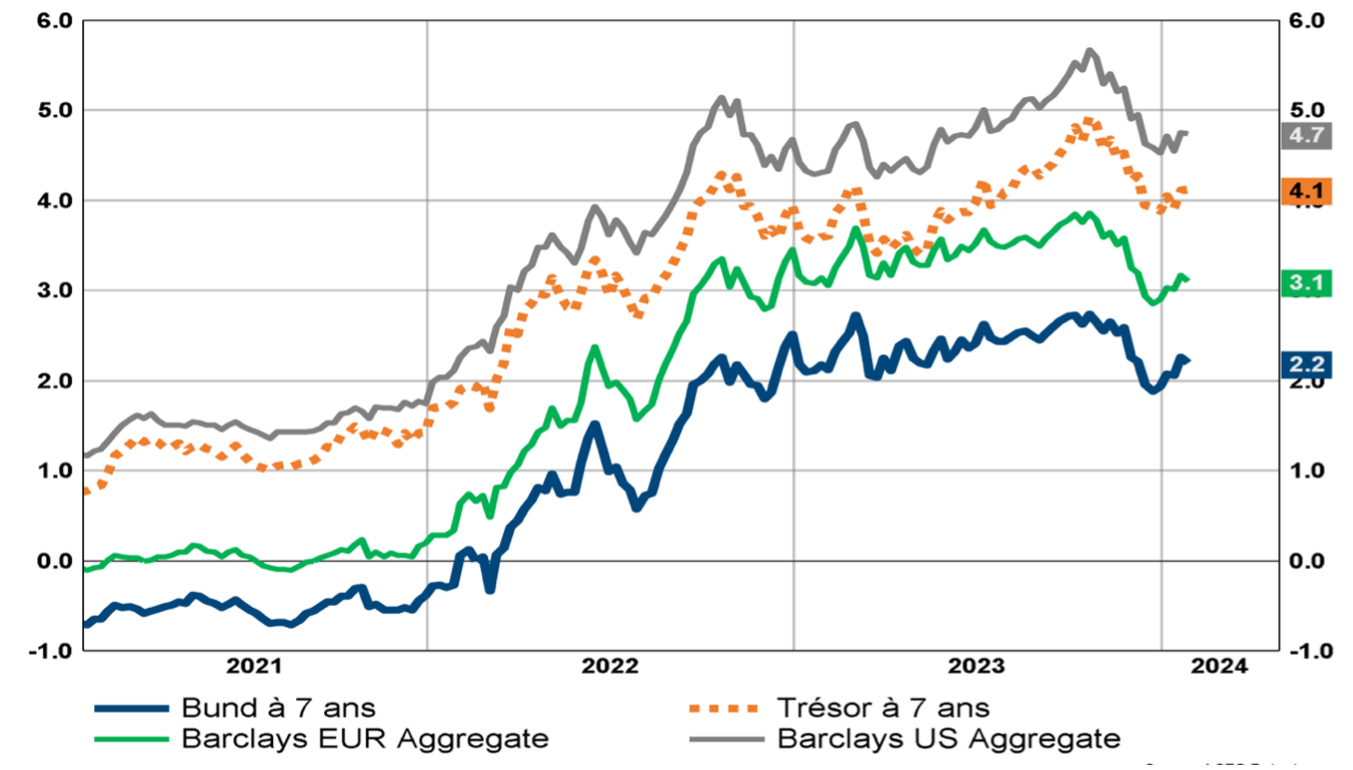

- Après beaucoup d’hésitations en 2023, l’horizon sur les taux s’est éclairé dernièrement, ce qui permet aux investisseurs, comme aux chefs d’entreprise, de mieux planifier leurs engagements financiers. Après avoir été relativement plate dans la seconde moitié de l’année passée, la courbe américaine (ainsi que les courbes européenne et suisse) s’est considérablement inversée en novembre et décembre (bons du Trésor à 10 ans en dessous de 4%, Bunds à 2%). Les soucis liés au financement des déficits budgétaires ont (du moins temporairement) passés au second plan. Très bonne tenue des segments du crédit qui restent soutenus par la conviction du « soft landing ». Ces segments continuent à offrir (de manière sélective, plutôt dans la meilleure qualité) une rémunération confortable. Toutefois, quelques maisons de gestion spécialisées dans le taux mettent en cause ce consensus économique en rappelant les effets de latence du resserrement monétaire, effets qui se manifesteront pleinement dès le second trimestre de 2024. Dans ce contexte, et pour disposer d’une position de « couverture » en cas de scenario conjoncturel moins favorable, l’exposition aux emprunts souverains avec des échéances moyennes se justifie pleinement.

Comme nous l’avons souvent relevé au cours des derniers trimestres, l’amélioration de la notation de crédit pour les segments les moins risqués du « haut rendement » et l’éloignement du « mur de refinancement » permettent toujours d’escompter une performance appréciable, certes moins importante qu’auparavant. Nous maintenons notre exposition importante à ce segment (avec une préférence aux échéances proches).

En zone euro, les taux souverains, comme ceux du crédit, ont également fortement reculés. De son côté, le marché obligataire suisse (notamment son segment souverain) restera la vedette de 2023 avec des performances hors du commun. La stratégie qui visait à se concentrer sur des échéances plutôt courtes, tant dans le crédit (en faisant particulièrement attention aux bilans des sociétés) que dans le souverain de qualité a été progressivement modifiée en seconde partie d’année : introduction progressive de positions avec des échéances un peu plus lointaines ; équilibre entre crédit de qualité et haut rendement. Toutefois, après le recul très rapide des taux longs en novembre et en décembre, nous attendons la correction (en cours) à la hausse pour augmenter/compléter les positions.

Rendements à l’échéance (en %) des obligations de la zone euro et du trésor américain (indice des emprunts à 7ans et agrégés) : les plus hauts récents sont dépassés

Source : BCV/LSEG Datastream

La remontée généralisée des taux d’intérêt à clairement apporté de la concurrence à TINA (There Is No Alternative) en permettant à TARA (There Are Reasonable Alternatives) de se manifester.

- La performance boursière a été plus positive qu’attendu en 2023, mais le nombre limité de contributeurs à la performance a causé beaucoup de frustration parmi les gérants actifs. L’indice phare S&P 500 dépasse ses plus hauts niveaux historiques en janvier 2024 ! Historiquement les plus hauts sont suivis par d’autres sommets, car la dynamique des prix reste positive pour un moment. La gestion indicielle a particulièrement bien tiré les marrons du feu en étant en permanence exposé aux meilleurs acteurs… Dans un contexte de baisse de taux directeurs et de stabilisation de l’économie mondiale (sans surchauffe), nous attendons l’élargissement de la participation : sélectivement les valeurs secondaires délaissées (mais rentables), les valeurs de croissance de qualité et de manière croissante les valeurs défensives « lessivées » (comme la santé). Comme évoqué plus haut, le marché américain continue à dicter la tendance, la technologie jouant toujours un rôle important. La « relative déception » causée par le délai annoncé par Powell/Lagarde dans la livraison de la première baisse de taux directeur ou encore par les résultats en demi-teinte (en raison d’attentes élevées) de Microsoft et Alphabet en fin de mois peuvent créer des reculs de cours en février. A l’inverse, Meta et Amazon surpassent les attentes et progressent encore…

Les années électorales sont statistiquement positives pour les indices américains, quel que soit le parti au gouvernement. Généralement une administration démocrate donne de meilleurs résultats…

Performances moyennes depuis 1945 des années électorales aux Etats-Unis

Source : Banque Syz

Sur un plan plus global, les soutiens à l’industrie (aux Etats-Unis et en Europe) pour les investissements dans la transition climatique ou pour la sécurisation de l’approvisionnement en composants stratégiques se poursuivent. Ainsi, les valeurs industrielles spécialisées restent un pan structurel de nos portefeuilles. Préférence demeure aux marchés développés par rapport aux marchés émergents. La Chine reste en marge de ce mouvement, sa pondération relative dans les indices fondant à vue d’œil.

Décrochage évident de la Chine par rapport aux Etats-Unis depuis 2020, moment choisi par le gouvernement pour prendre des mesures de contraintes dans certains secteurs privés. La performance de l’ETF Chine recule même de 23% au cours des 10 dernières années.

Source : Charlie Bilello

- Au sein des actifs de diversification, les métaux précieux conservent leur place de choix. Il s’agit de la classe d’actifs qui a généré une performance positive tant en 2022 qu’en 2023 ! Si la corrélation inverse avec le dollar index est assez claire depuis 5 ans, elle démontre également que de nombreux investisseurs – comme des banques centrales importantes – craignent le « débasement » des grandes devises. Par ailleurs, le secteur énergétique semble constituer un actif de diversification dans le contexte géopolitique trouble qui va nous accompagner à l’avenir. Déception en 2023 du côté des cours des métaux et matériaux stratégiques (essentiels dans la transition climatique) en raison des excédents d’inventaires accumulés pendant les années Covid. La frénésie de production de panneaux solaires et de véhicules électriques par la Chine se traduit par le « déversement » sauvage de ces produits dans tous les marchés preneurs.

Fort recul des prix du Lithium que tout le monde s’arrachait voici deux ans…

Source : Charlie Bilello

- Le retour d’intérêt pour les actifs réels de qualité se confirme. Le pic des taux étant confirmé et les ajustements de loyers en cours permettent de compléter les ajustements de valeur. La sélectivité reste de mise, l’immobilier résidentiel étant mieux positionné que l’immobilier commercial (aux Etats-Unis notamment). Nous maintenons une position modérée dans le segment international en privilégiant les acteurs de niche. En Suisse, les agios sur les fonds cotés se stabilisent à des bas niveaux ce qui permet un clair retour d’intérêt dans ce segment. Les investisseurs tablent essentiellement sur le rendement (environ 3%) et une modeste appréciation des prix à moyen terme.

- Le franc suisse reste très solide, voire un peu trop… La Banque Nationale s’interroge et pourrait accélérer les mesures de lutte. Soit baisser ses taux avant tout le monde (mars ?), soit reprendre les interventions sur les marchés des changes. Le dollar poursuit son érosion, le consensus des investisseurs le considérant toujours surévalué. Après les forts mouvements de 2023, un peu de calme pourrait revenir dans les changes à la faveur d’une plus grande clarté sur les attentes en matière de taux directeurs. Le yen demeure sous une certaine pression aussi longtemps que la politique monétaire reste accommodante.

Un horizon plus dégagé sur le plan conjoncturel, mais plus troublé par la géopolitique

Nous concentrons l’essentiel de nos observations sur l’évolution du couple croissance/inflation, fonction des politique monétaires et budgétaires. Nous n’oublions pas les fractures géopolitiques, les conflits et les risques climatiques, qui sont difficiles à intégrer dans tout modèle d’allocation d’actifs. Il est également délicat de construire des couvertures (à côté des actifs de diversification) pour immuniser complètement les portefeuilles à ces risques avérés, mais aléatoires.

Pour les taux, c’est la décrue qui figure désormais à l’ordre du jour pour 2024, ce qui constitue un support majeur aux portefeuilles multi-assets diversifiés. Les investisseurs internationaux ont largement intégré ces paramètres en se positionnant plus nettement sur les obligations et en réduisant fortement leurs sous-expositions à l’immobilier étranger et aux matières premières. Désormais la santé et les biens de consommation côtoient la tech dans les préférences. L’Europe et les marchés émergents restent encore à la traine. Comme évoqué à plusieurs reprises depuis 2022, les marchés des actions ont désormais de la concurrence de la part des marchés de taux.

Dernier sondage Bank of America auprès des gérants globaux, positionnement en janvier 2024 (position par rapport à l’historique, z-score)

Source : BofA Global Research

Au risque de décevoir les plus actifs du monde de la gestion, nos allocations n’ont pas beaucoup varié récemment. Cela ne nous a pas empêché de participer pleinement aux ajustements positifs de cours des derniers mois. L’allongement des échéances obligataires, la prépondérance du franc suisse, le retour progressif sur les valeurs secondaires et la distance prise avec bloc émergent ou encore la recherche d’une certaine diversification dans certaines matières premières définissent nos actions prioritaires du moment.

Il existe toujours un stock important de liquidités prêtes à bouger dans un sens ou un autre, en fonction des développements géopolitiques ou conjoncturels (si l’atterrissage en douceur devait ne pas se réaliser). Nos portefeuilles diversifiés « classiques » demeurent composés d’actions (de l’ordre de 40 %), d’obligations (25 à 35 %) et d’actifs de diversification (convertibles, immobilier et infrastructure, métaux précieux) pour 20 à 30 %. Les attentes de performances demeurent positives, mais doivent rester raisonnables. L’élargissement de la participation reste fortement désiré. Dans l’attente, les marchés de taux vont continuer à offrir un socle plus solide pour la performance des portefeuilles.

Tannay, le 2 février 2024

Serge Ledermann