Hâte-toi lentement !

Juin 2023 : Retour à un rythme plus pédestre

Marcher avec persévérance et avec une prudente réserve me rappelle le jeu populaire de notre enfance. La désormais célèbre citation de notre bientôt ex-conseiller fédéral Berset aurait également fait l’affaire…C’est l’impression que nous avons en ce début d’année boursière. Les marchés des actions veulent voir le bout du tunnel et les obligations s’inquiètent de la conjoncture qui s’étoile. La persistance de taux élevés et l’abnégation des banquiers centraux prolongent l’incertitude quant à la reprise conjoncturelle. En juin, les actions ont poursuivi leur marche en avant avec les mêmes leaders (consommation discrétionnaire, industrie, IT et services de consommation). Les secteurs défensifs restant en retrait. Sur le plan régional, Japon et US avancent plus vite que le reste du monde. Quant à la Suisse, elle marque le pas (trop défensive…). L’énigme qui occupe les investisseurs est le niveau extrêmement bas des indicateurs de volatilité, sur lesquels de nombreuses stratégies sont construites. Pour la première fois depuis de nombreux mois, les flux en direction des actions ont à nouveau été positifs, les investisseurs sous-exposés de manière générale, ou plus spécifiquement sur les valeurs technologiques ont comblés leurs écarts en juin. Une première moitié d’année plutôt dynamique pour les actions des pays développés, malgré des bénéfices globalement sous pression. Dans les marchés de taux, les décisions de banques centrales ont exercé une grande influence sur les taux courts (plutôt en hausse) et longs plutôt en baisse. Légère tension également sur les spreads de crédits, mais le segment tient bien le coup. Stabilisation à haut niveau dans l’attente de la fin du resserrement. L’immobilier coté souffre encore de la hausse des taux directeurs, mais atteint désormais des niveaux de valorisation qui incorporent l’essentiel des mauvaises nouvelles.

Les investisseurs ont moins d’incitation de détenir beaucoup d’actions (TINA est en veille…),

Inverse du PE de l’indice S&P500 (ligne bleue), rendement des obligations de sociétés (rouge) et taux à 3 mois des bons du trésor (turquoise)

Source : FT/Pictet/Bloomberg

Les indices de la prévoyance suisse progressent légèrement en juin : +0,06 % pour LPP25+ et +0,47 % pour LPP40+ pour inscrire une progression tout à fait respectable de 3,38%, respectivement 4,10% depuis le début de l’année.

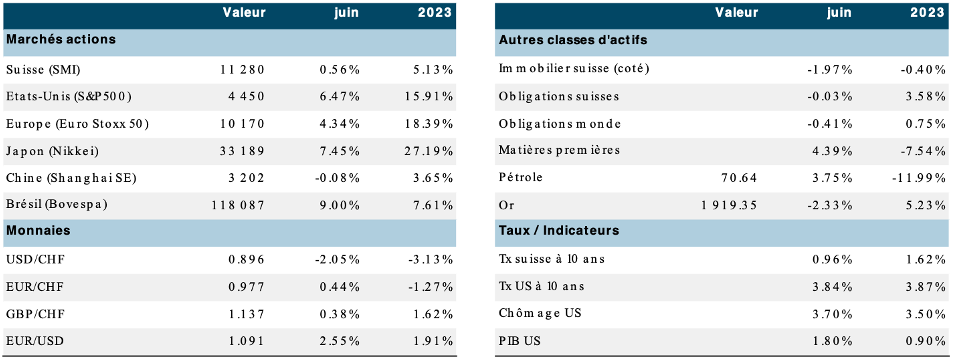

Évolution des principaux indices boursiers et économiques depuis le début de l’année (au 29.6.2023, en devises locales)

Source : XO Investments

Sous l’égide des banques centrales

En juin, les investisseurs avaient les yeux rivés sur les décisions de politique monétaire des grandes banques centrales. La Réserve fédérale a ouvert les feux avec une demi-surprise, soit le maintien de ses taux directeurs inchangés, mais un message assez ferme sur les restrictions toujours en place (poursuite possible des hausses de taux, resserrement quantitatif maintenu). Les attentes de « valeurs terminales » sont une nouvelle fois revues à la hausse (5,5% – 5,75%), les investisseurs ne tablant désormais plus sur une baisse cette année. La semaine suivante, ce fut au tour de la Banque centrale européenne de montrer sa fermeté en augmentant ses taux directeurs de 25 points de base (à 3,5% pour le taux de dépôt et 4% pour les opérations de refinancement), tout en confirmant la réduction de ses programmes d’achat d’actifs. L’inflation est certainement en recul dans la zone Euro, mais le niveau demeure encore bien trop élevé pour entrevoir une quelconque forme de confort… Le Japon reste sur son approche non conventionnelle de « contrôle de la courbe des taux », le nouveau président de la banque centrale n’envisageant pas d’inflexion dans le court terme, ce qui continue à confondre les experts, étrangers surtout. Enfin la Banque nationale suisse ne surprend personne en faisant un pas supplémentaire de 25 points de base (à 1,75%), son président indiquant toutefois son inquiétude à propos des « effet de second tour » (impact de la hausse des taux sur les salaires et les loyers) et n’excluant pas une hausse supplémentaire.

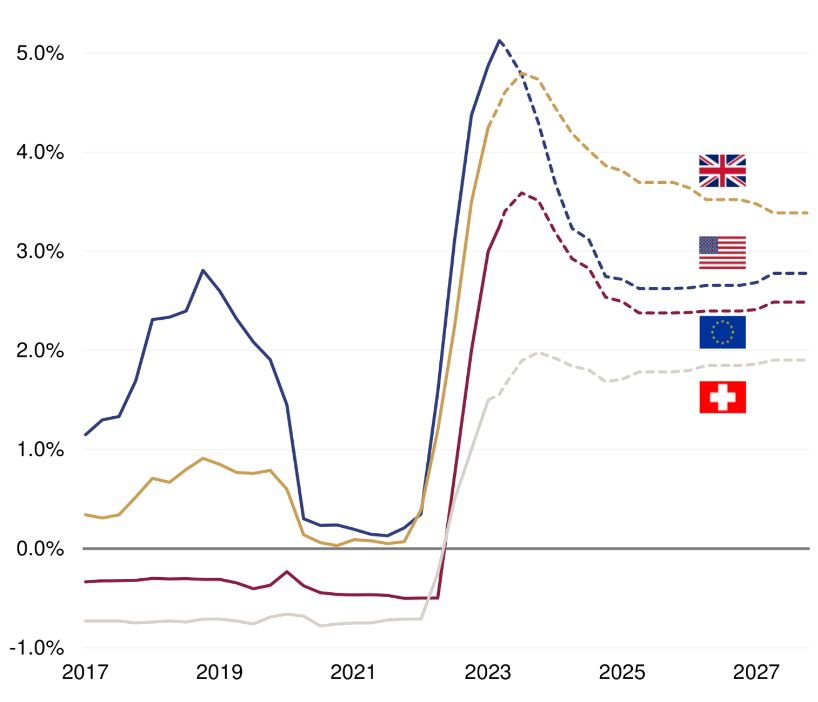

Attentes de taux directeurs (dérivées des taux sur les marchés à terme) : Un sommet proche, puis un plateau à niveau élevé

Source : Rothschild & Co/Bloomberg

De manière générale, l’inflation demeure au centre des préoccupations. Toutefois, l’énorme chemin parcouru en matière de taux directeurs incite à un certain attentisme (exprimé par une pause). Aux Etats-Unis, l’inflation PCE (hors énergie et alimentation) stagne à 4,7% en mai (et devrait rester à ce niveau en juin), les économistes de la Fed projettent un retour vers le niveau de 2,5% seulement en 2025. En zone Euro, l’inflation « core » évolue toujours au-dessus de 5% (+5,4% année sur année). Les prévisions des experts de l’ECB ne pointent vers un retour à 2,3% qu’en 2025. Au Japon, même constat à propos de l’inflation, mais à un niveau plus bas (+3,4% année sur année), les prix alimentaires restant très élevés. Enfin en Suisse où l’inflation semble mieux maitrisée, les projections indiquent un retour à l’objectif de 2% d’ici la fin de l’année déjà, suivi d’une stagnation à ce niveau en 2024 et 2025, nécessitant par voie de conséquence une vigilance élevée. Profitant de l’occasion de cette annonce, M. Jordan ne manque pas de dédouaner la banque centrale helvétique dans le cadre du désastre Crédit Suisse en déclarant que la réglementation (responsabilité de la FINMA, le régulateur bancaire) actuelle en matière de capitaux minimum et de liquidités est désormais dépassée… « Plus haut, plus longtemps » semble être le slogan des banquiers centraux. Ce d’autant plus que la Norvège et l’Angleterre ont également poursuivi leurs mouvements de hausse de taux directeurs. C’est le grand retour des faucons ! Grande exception à cette tendance, la Chine qui déçoit dans l’intensité de la reprise « post-Covid ». Si les dépenses de consommation sont soutenues (les esprits sont libérés…), les activités industrielles sont très molles, ce qui pénalise fortement la croissance. Pour stimuler/renforcer la reprise, la Banque de Chine réduit ses taux de prêts, mais dans des proportions modestes pour le moment. Sa marge de manœuvre dans ce domaine est plus importante qu’en occident, car l’inflation annuelle n’est que de 0,2% avec des taux directeurs à 2,6%. L’objectif est de redonner un peu de vie au secteur immobilier et encourager les investissements en infrastructure. Le succès de cette relance est indispensable afin d’offrir des emplois aux jeunes qui souffrent d’un chômage très important.

Les termes aéronautiques pour parler de la tendance conjoncturelle mondiale continuent de foisonner. C’est l’atterrissage en douceur qui revient le plus souvent, les experts étant rassurés par la résilience de l’économie face aux différents vents contraires émanant de la hausse des taux. Il faut également reconnaitre que les prix de l’énergie et des produits alimentaires ont fortement reculé depuis les plus hauts atteints directement après le déclenchement de la guerre. Par ailleurs, les « coussins » d’épargne accumulés durant la pandémie ne sont pas complètement érodés. Enfin, la démographie défavorable (réduction de la force de travail) dans le marché de l’emploi des principaux pays occidentaux exerce une pression haussière sur les salaires. Donc, plus de participants avec plus de moyens, ajoutés à l’excédent d’épargne, contribuent à soutenir les dépenses de consommation et la demande pour les services. Les indicateurs avancés (PMI/ISM) que nous suivons avec assiduité restent très contrastés, confirmant une activité toujours solide dans les services et un tassement récurrent dans les activités manufacturières. Aux Etats-Unis, les entrées de commandes à l’industrie stagnent à bas niveau et les exportations reculent. En Europe, la croissance se tasse, la hausse de taux commençant à mordre dans la dynamique conjoncturelle. La zone Euro est désormais en récession et les perceptives à court terme ne sont pas optimistes. Au Japon, on observe de meilleures tendances avec des indicateurs avancés au-dessus du niveau de 50, tant dans le secteur manufacturier (50,9) que des services (55,9), en mai. Dans les pays émergents, c’est l’Asie du Sud-est qui tire la croissance, malgré la mollesse de la conjoncture chinoise. Les dernières prévisions du FMI font état d’un tassement supplémentaire, avec un taux de croissance sur le plan mondial d’environ 3%, soit juste en dessus du niveau considéré comme récessif.

Cette croissance mondiale atone se traduit par une plus faible demande pour l’ensemble des matières premières, même pour les métaux stratégiques. Dans les marchés de l’énergie, les prix du gaz européen remontent – après leur fort recul depuis plusieurs trimestres – en raison de programmes de maintenance et du léger ralentissement des livraisons américaines. La bonne nouvelle est que le niveau de stockage se situe déjà à 74%, un niveau record à mi-année. Légère tension également sur le gaz américain qui répond toutefois à des fondamentaux très différents. En ce qui concerne, les prix internationaux du pétrole, l’organisation OPEC+ sous l’égide de l’Arabie Saoudite – qui fait office de facteur d’ajustement – s’efforce (péniblement) de stabiliser les prix au-dessus de 70 dollars. Seul le cuivre – élément essentiel dans l’électrification du monde – parvient (difficilement) à tirer son épingle du jeu.

Divergence des indicateurs avancés comme des indicateurs de confiance des entrepreneurs (US business confidence index) entre les services et l’industrie dans les grandes économies, l’exemple américain

Source : UBP

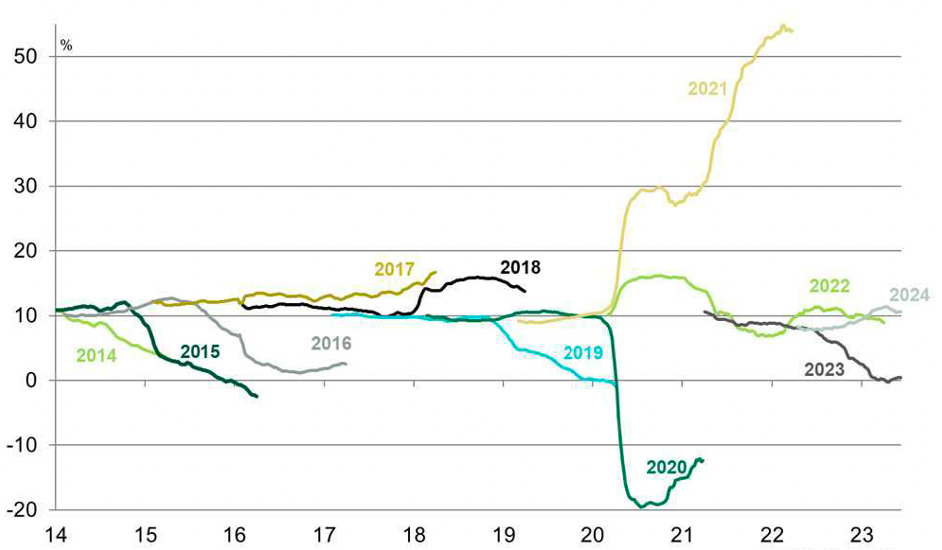

Après la publication des résultats pour le premier trimestre 2023 (plutôt meilleurs qu’attendus) et les indications données par les entreprises, les attentes bénéficiaires semblent retrouver un peu de stabilité, sans pour autant montrer un nouvel élan. A ce stade, les estimations des analystes pointent vers une année sans relief (plus ou moins 0% pour 2023, tant en Europe qu’aux Etats-Unis) et une modeste reprise en 2024, pour autant que l’économie mondiale ne flanche pas plus. L’évolution est très contrastée selon les secteurs d’activité, les vedettes de 2022 (énergie, matériaux) rentrant dans le rang, alors que les valeurs technologiques, industrielles (spécialisées) et dans une certaine mesure de la consommation retrouvent un peu de momentum.

Évolution des bénéfices des entreprises sur le plan mondial : après les excès de 2020 (à la baisse) et de 2021 (à la hausse), la normalisation de 2022, le consensus des analystes 2023 indique un recul

Source : UBP/Refintiv

2023 : Un rallye boursier qui n’est pas apprécié de tous

Les banquiers centraux gardent le cap et rappellent que le combat contre l’inflation n’est de loin pas gagné. Les espoirs d’assouplissement monétaire dans la seconde moitié de l’année sont désormais abandonnés, car le reflux de l’inflation sera lent à partir des niveaux actuels. La hausse universelle des taux (à l’exception du Japon et de la Chine) exerce progressivement son effet dans l’économie, à mesure que les entreprise et les particuliers doivent se refinancer. Les épargnants quant à eux retrouvent des rémunérations dont ils étaient privés depuis presque une génération… La guerre est toujours bien engagée avec l’offensive de printemps/été, où les rôles entre attaquants et défenseurs se sont inversés. Toutefois, cette guerre était passée au second plan des préoccupations, jusqu’au clash entre Prigojine et Poutine. Nous peinons – comme beaucoup – à trouver des explications à cet incident, ce qui démontre la complexité du contexte géopolitique actuel. Pas de réaction particulière des marchés qui ne considèrent plus la guerre comme un élément majeur.

- La croissance mondiale ralentit, mais le scenario de l’atterrissage en douceur prédomine. Le point bas conjoncturel pourrait entre atteint lors du dernier trimestre de 2023. La restriction monétaire reste de mise et redéfinit les équilibres entre capitaux propres et dettes notamment.

- La détérioration des conditions de crédit signifie que le mouvement de resserrement monétaire touche à sa fin. Les attentes en matière de « taux terminaux » se stabilisent à plus haut niveau (5,5%-5,75% aux États-Unis, 3,75% – 4% en zone euro, 1,75%-2% en Suisse) et l’option « pause » se rapproche (en fait déjà utilisée par la Fed). Le tassement conjoncturel mondial est dans les prix, mais inquiète toutefois quant à son impact à venir sur les attentes bénéficiaires. Le niveau record d’inversion des courbes américaine et européenne confirme le scénario récessionniste.

- Les attentes de fin de resserrement, voire d’assouplissement rapide, ont été constamment déjouées ces derniers mois. Nous n’avons jamais fait partie des optimistes en la matière, conscients de l’inertie des phénomènes de prix et d’effet des taux sur l’économie. Sur la base des dernières déclarations de la Fed, il est désormais raisonnable de tabler sur la stabilité des rendements des bons du trésor au-dessus de 5% au cours des prochains mois, et le maintien d’une courbe inversée avec un taux à 10 ans autour des 4%. Dès que la perspective de baisse se fera plus pressante, nous assisterons à un aplatissement rapide de la courbe par les taux courts. Dans le crédit, et comme attendu, le taux de défaut augmente et pourrait atteindre 4% d’ici la fin de l’année. Par voie de conséquence, les spreads de crédit se sont quelque peu tendus récemment, mais restent dans leurs fourchettes des derniers mois (environ 70-80 points de base dans le crédit de qualité et 450-500 points de base dans le haut rendement). Les indicateurs-clé du segment « high yield » se détériorent un peu, sans toutefois inquiéter pour le moment. Nous rappelons également qu’un taux nominal (ou de rendement à l’échéance) de près de 10% pour de nombreux emprunts présente à la fois un attrait non négligeable et une protection en cas de détérioration plus prononcée des conditions financières. Même tendance en Europe, même si les bons du trésor ne semblent pas complètement intégrer les prochaines hausses de taux de la BCE. Les courbes se pentifient également. Enfin, nous maintenons notre exposition aux obligations en devises fortes des pays émergents (en faisant preuve de sélectivité) qui conservent un véritable attrait en raison du portage significatif.

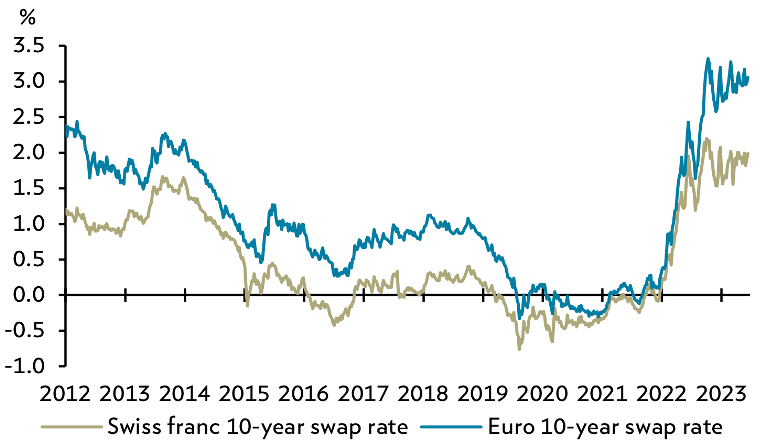

La Banque Nationale Suisse veut renforcer le franc pour lutter contre l’inflation ; elle signifie le découplage avec l’Europe

(Les taux swap à 10 ans suisses et européens suivent une trajectoire différente désormais)

Source : Julius Baer/Refinitiv

En Suisse enfin, les taux de référence suivent la tendance mondiale, mais dans une moindre ampleur. Les obligations retrouvent clairement leur place dans les portefeuilles institutionnels domestiques, et sont de plus considérés comme une alternative attrayante pour les investisseurs européens car les taux réels sont plus élevés (malgré un niveau nominal plus faible) que leur équivalent du contient. Le rendement de l’indice SBI étant désormais à 1,7%.

D’une manière générale, nous conservons des échéances plutôt courtes, tant sur le crédit (en faisant particulièrement attention aux bilans des sociétés) que dans le souverain de qualité. La création de positions dans les échéances plus lointaines (pour diversifier l’exposition en cas de tassement conjoncturel plus marqué) pourra se faire progressivement ces prochains mois. Dans cette catégorie d’actifs, on « grapille » un peu chaque mois… Moins spectaculaire que les actions, mais utile sur le moyen terme.

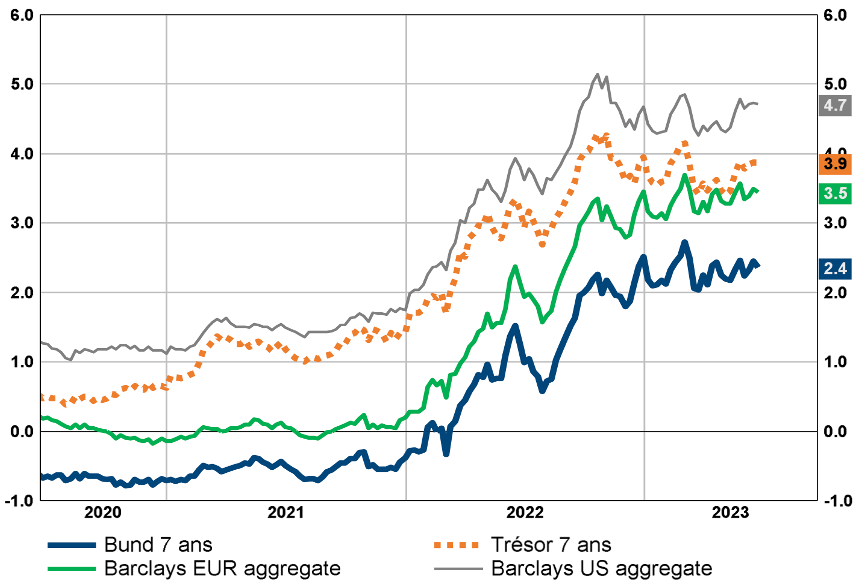

Rendements à l’échéance des obligations en euro et en dollar (indice Barclays agrégés et emprunts à 7 ans) : fourchette de fluctuation bien établie depuis 7 mois

Source : BCV/Refinitiv

- Le tassement conjoncturel devrait être de nature à calmer les ardeurs des banquiers centraux, mais les perspectives insatisfaisantes en matière d’inflation n’adoucissent pas leur fermeté. Les six premiers mois boursiers enregistrent le retour des secteurs/valeurs fortement pénalisés (principalement par une compression massive de leurs multiple de valorisation) en 2022. La perspective prochaine de fin du resserrement a permis aux valeurs de croissance (génératrices de cash-flows prévisibles et peu endettées) de refaire surface « avec vengeance ». Mais est-ce vraiment un « taureau » se demandent beaucoup d’investisseurs ? En effet, l’indice phare des actions américaines a repris plus de 20% depuis son plus bas d’octobre 2022, retrouvant donc le territoire de « bull market ». Force est de constater que la participation à ce mouvement n’a pas été très large de la part des investisseurs, plutôt réservés dans l’environnement financier et politique actuel. Les espoirs de progrès sur le plan de la productivité (grâce à l’implémentation rapide et large de l’Intelligence Artificielle) a certainement contribué à cette reprise, mais est-ce bien suffisant ? Nous considérons qu’un élargissement de la cohorte de participants est indispensable à une poursuite de la hausse. Pour l’heure, nous nous attendons plutôt à une consolidation des principaux indices, leurs niveaux techniques étant assez « étirés ».

Les valorisations restent assez élevées en comparaison historique, principalement aux Etats-Unis (décalé à la hausse par les multiples des grandes valeurs de la technologie), mais cachent des divergences sectorielles ou factorielles importantes. Dès lors, les investisseurs vont chercher à équilibrer leurs portefeuilles en incorporant des valeurs décotées, ou encore des valeurs de petites et moyennes capitalisations qui présentent des décotes importantes par rapport à leurs consœurs de plus grande taille. Nous avons été surpris par la remontée des valorisations en 2023 alors que la hausse des taux n’est pas terminée et que le reflux n’est pas pour demain. Pour l’heure, nous maintenons notre biais de qualité pour nous diriger vers les entreprises disposant de positions fortes et de bilans solides, plutôt dans les grandes capitalisations, soit les services de communication, la technologie, la consommation stable ou encore la santé. Le positionnement des investisseurs demeure prudent et plus balancé que par le passé (allocation plus importante aux obligations au détriment des actions).

Évolution des multiples de valorisation (à 12 mois) des grandes régions sur une perspective de 10 ans : toujours relativement onéreux, mais la moyenne cache les grandes divergences sous-jacentes !

Source : Goldman Sachs

Maintien également de notre approche « blend » (régions, secteurs), certains secteurs dits « old economy » conservant leur place aux côtés de la « new economy ». Si au cours des derniers mois, le thème « Intelligence Artificielle » a en quelque sorte « aspiré » les fonds des autres secteurs, la prise de profits (après les hausses spectaculaires) sera redistribuée sur le reste de la cote. Si les actions japonaises restent recherchées car fortement sous-représentées dans les portefeuilles internationaux, L’Europe pourrait subir quelques dégagements en raison de la détérioration plus marquée de la conjoncture. L’observation historique nous montre que les actions font leur bas entre 6 et 9 mois avant le creux conjoncturel. Comme la récession (ou tout au moins la fin du tassement) est repoussée dans le temps, on ne peut exclure une correction dans les prochains mois.

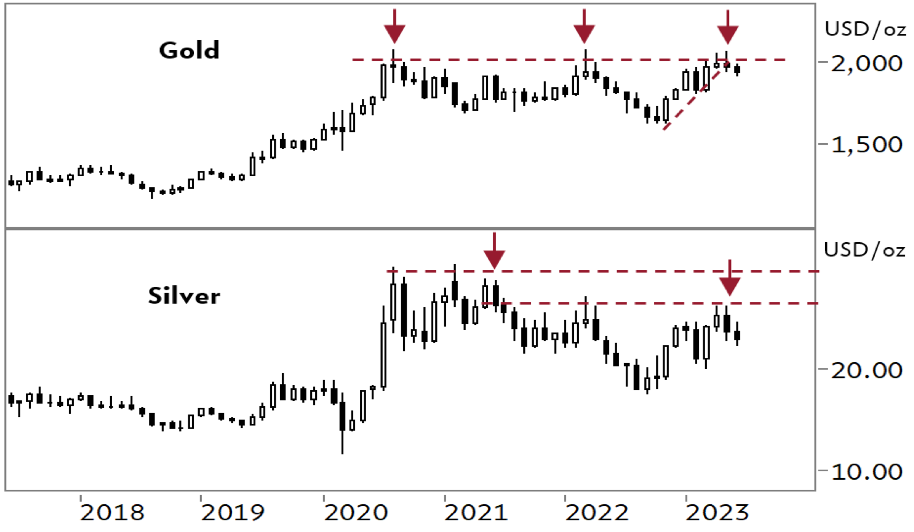

- Au sein des actifs de diversification, les métaux précieux gardent leur position diversifiante, mais le mouvement de hausse s’essouffle. Nous persistons dans notre conviction que les métaux précieux sont un actif de stabilisation, en phase d’incertitude géopolitique et financière. Nous attendons toutefois des niveaux plus bas pour augmenter les positions. Par ailleurs, les cours des matières premières poursuivent leur recul, suivant le tassement de la croissance mondiale et la mollesse de la reprise chinoise. Nous tablons plutôt sur une normalisation des prix, mais restons alertes aux enjeux d’approvisionnement : géopolitique incertaine en ce qui concerne le pétrole, demande de long terme pour les matériaux qui rentrent dans la composition nécessaire à la transition climatique.

La configuration de « triple top » semble indiquer une certaine fatigue du mouvement haussier dans les métaux précieux

Source : Julius Baer/Bloomberg

- Dans le contexte d’inflation plus élevée, les actifs réels de qualité constituent un actif de diversification intéressant. Dans le court terme, la hausse des taux de capitalisation pénalise les valorisations, ce qui a causé des décalages de cours très importants pour l’immobilier coté. Pour le moyen terme, les ajustements de loyers (notamment dans les catégories et/ou juridictions où l’indexation est prévue ou automatique) et la hausse des coûts de construction permettent généralement aux valorisations de retrouver de l’altitude. Pour l’heure, il convient de se concentrer sur l’immobilier de qualité, tant dans le résidentiel (qui résiste mieux) que le commercial/industriel. Nous maintenons une position modérée dans ce segment, mais les opportunités apparaissent à nouveau, notamment aux Etats-Unis. En Suisse, les agios sur les fonds cotés se sont massivement contractés (environ 10 % aujourd’hui contre 45 % au début de 2022 !), et tiennent désormais largement compte de la nouvelle donne sur les taux.

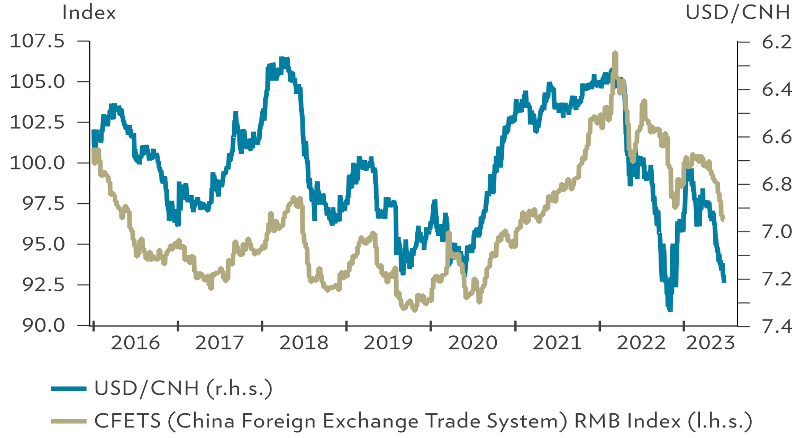

- Le franc suisse reste solide face aux principales devises étrangères. L’économie helvétique est résiliente et l’inflation maitrisée. Comme attendu, le billet vert évolue au gré des commentaires de la Fed et des négociations/décisions concernant le plafond de la dette. Nous nous attendons à un affaiblissement du dollar au cours des prochains mois. L’euro pourrait dès lors se raffermir par rapport au dollar. Le Renminbi – que nous considérions il n’y a pas si longtemps comme une devise de diversification pertinente – continue son érosion contre toutes les principales devises. Non seulement, le différentiel de taux est devenu particulièrement négatif, mais les signes de désintérêt/désenchantement des investisseurs étrangers se confirment.

Désintérêt massif pour la devise chinoise : bientôt au plus bas des 10 dernières années (parité contre dollar=ligne bleue)

Source : Julius Baer/Bloomberg

L’évolution du couple croissance (très molle, récession dans certains endroits) et inflation (toujours trop élevée) reste la préoccupation principale des investisseurs. La fragilité de certains bilans bancaires et d’entreprise va engendrer des restructurations délicates. Si l’objectif des grandes banques centrales est véritablement de revenir aux paramètres antérieurs d’inflation (soit 2% au maximum), il semble difficile d’y parvenir « sans casse » (conjoncturelle et/ou financière). Par ailleurs, les tensions géopolitiques (Nord-Sud, USA-Chine, guerre en Ukraine) continuent à jouer un rôle beaucoup plus important que tout au long des années qui ont suivi la chute du mur. Les déficits budgétaires (les contraintes type Maastricht ont été « gelées » depuis la pandémie, puis la guerre) sont appelés à demeurer (besoins de financement de la guerre et de la transition énergétique ainsi que la démographie moins favorable) et devront être financés, ce qui ne manquera d’exercer une pression permanente sur les taux.

Notre approche patiente (pas de sur/sous-exposition majeure par rapport à notre allocation stratégique de moyen terme) et équilibrée (exposition raisonnable aux deux classes d’actifs de base) se traduit par une appréciation raisonnable du capital jusqu’à mi-année. Il nous semble que les divergences de vue entre les actions (qui restent positionnées pour une conjoncture résiliente) et les obligations (qui incorporent une probabilité importante de récession) sont appelées à se corriger au cours des prochains mois. Dans ce contexte, nous maintenons notre approche équilibrée en termes de risques (avec plus d’actifs de taux à faible duration et un peu moins d’actions) en restant sélectifs. La visibilité en matière de politique monétaire s’améliore après les déclarations des grands acteurs au cours du mois de juin, ce qui permet de se projeter plus sereinement dans les prochains trimestres. Nous sommes prêts à augmenter l’exposition aux actions en cas de recul marqué des cours. Nos portefeuilles diversifiés « classiques » sont composés d’actions (de l’ordre de 35 à 40 %), obligations (25 à 35 %) et actifs de diversification (convertibles, immobilier et infrastructure, métaux précieux) pour 20 à 30 %. Le volant de liquidités reste plus important qu’à l’habitude, car mieux rémunéré.

Tannay, le 2 juillet 2023

Serge Ledermann