Passage en force

Chronique des marchés juillet 2022 – Serge Ledermann | 4.7.2022

Juin 2022 : les banques centrales frappent fort !

Pas de répit dans les marchés en juin… Actions, obligations, immobilier, cryptoactifs, tous boivent la tasse ! La fameuse recette « toutes saisons » 60/40 ne parvient à limiter les dégâts dans les portefeuilles diversifiés. La charge menée par les banques centrales contre l’inflation est forte, inconditionnelle et déterminée. Les courbe de taux s’ajustent à la hausse (infligeant des moins-values supplémentaires aux obligations) et par voie de conséquence aux actions dont les multiples de valorisation poursuivent leur contraction.

La course vers le plancher (baisse synchronisée d’environ 20% sur 6 mois des obligations et des actions) : évolution de la performance des actions américaines (S&P500) et des obligations américaines (Bons du Trésor avec des échéances supérieures à 20 ans) basée à 100 au 31.12.2021

Source : John Authers/Bloomberg

Cette dynamique des prix fortement négative depuis le début de l’année plonge la plupart des marchés d’actions en territoire de « bear market » (défini généralement par une baisse supérieure à 20%). Ce type de recul est généralement associé avec de forts ralentissements conjoncturels, voire des récessions. En juin, les secteurs les plus sensibles à la conjoncture (au premier rang desquels on retrouve les vedettes des mois précédents comme l’énergie et les matériaux) plongent, emportés par la montée des craintes de récession. A l’inverse, nous observons les premiers signes de stabilité dans les secteurs les plus défensifs comme la consommation de base ou la santé. Sur le plan régional, seule la Chine évolue à contre-courant, soutenue par de nouvelles mesures de relance des autorités.

Les taux continuent à monter en juin, de même que les spreads de crédit, ce qui pénalise tout le secteur, les obligations à haut rendement subissant des dégagements importants. Forte pression baissière également sur les obligations des pays émergents.

L’immobilier coté subit de plein fouet la hausse des taux (qui influencent les taux d’actualisation pratiqués dans ce secteur) et les craintes de non-paiement de loyers en cas de fort ralentissement économique. Par ailleurs, la réduction du différentiel de rendement avec les obligations déclenche d’importants mouvements d’arbitrage.

La hausse surprise des taux de la BNS renforce nettement le franc qui s’envole par rapport à l’euro. Le dollar de son côté reste solide de manière unilatérale. Dollar, euro et franc suisse évoluent désormais dans un mouchoir de poche autour de la parité !

Évolution des principaux indices boursiers et économiques depuis le début de l’année (au 30.6.2022, en devises locales)

Source : XO Investments

Les indices de la prévoyance suisse plongent à nouveau en juin, (-4,5 pour LPP25+ et ‑5,0 pour LPP40+), induisant des moins-values de l’ordre de 13% sur 6 mois !

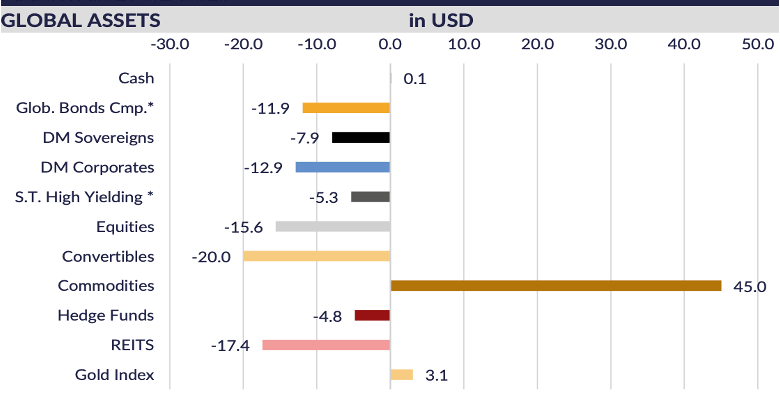

L’impact des mesures de soutien liées à la pandémie et leur effet bénéfique sur les marchés financiers sont désormais complètement éliminés. Une perspective un peu plus longue que l’année en cours, soit les douze derniers mois, nous montre que seules les matières premières, l’or et les liquidités parviennent à dégager des rendements positifs ! Le processus de normalisation/correction de l’ensemble des actifs financiers est donc déjà bien engagé.

Évolution des performances des principales classes d’actifs au cours des 12 derniers mois (en dollar)

Source : GAMA Asset Management

La hausse des taux redessine le contexte des marchés financiers

Le conflit en Ukraine semble parti pour durer… La Russie pilonne sans ménagement, comme si occuper des ruines présente un quelconque intérêt, et l’Ukraine résiste avec beaucoup de détermination, mais avec moins de moyens (malgré les apports de matériel des pays de l’Otan). Les sanctions envers la Russie sont appelées à rester (quelle que soit l’issue de terrible conflit), ce qui incite tout le monde à repenser ses circuits d’approvisionnement (relocalisation, rapatriement). Le contexte géopolitique global est particulièrement chahuté en ce moment (recomposition du paysage politique français, les tensions sociales et confessionnelles aux Etats-Unis à l’approche des échéances de mi-mandat ou encore la chappe de plomb imposée aux villes chinoises pour contrer l’évolution de la pandémie).

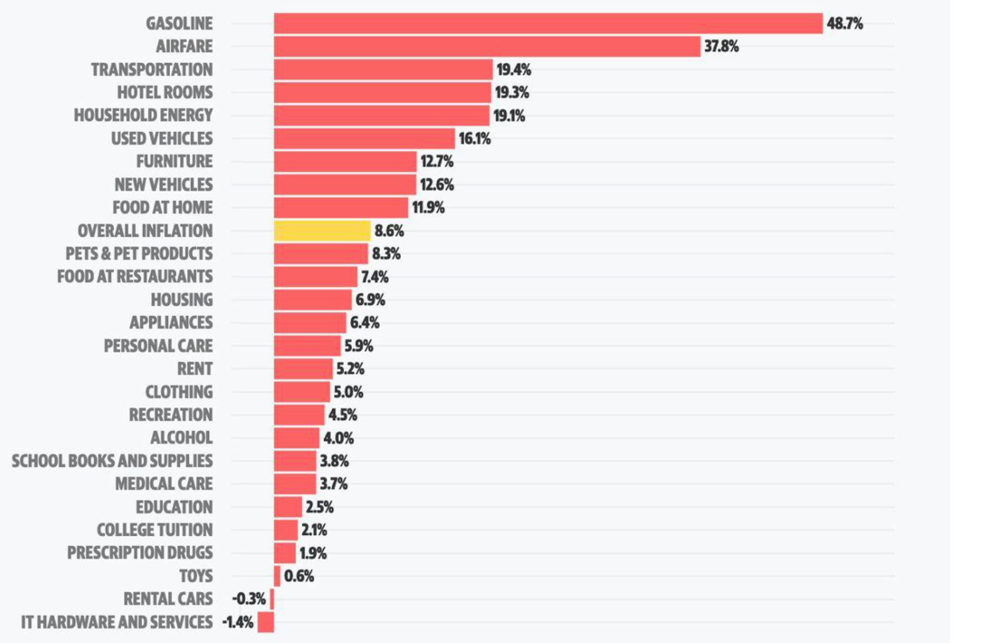

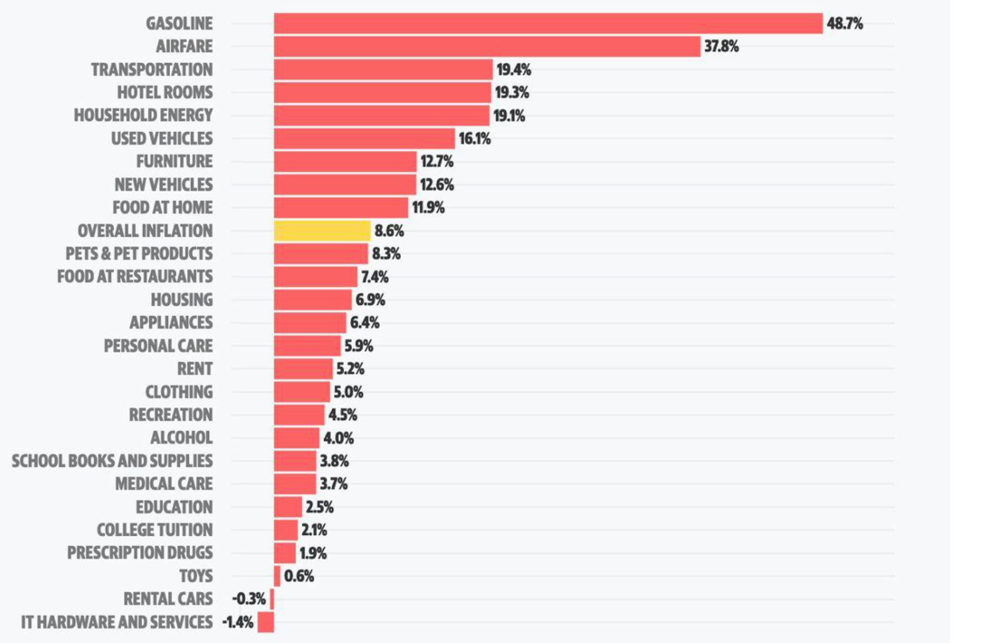

Sur le plan économique, les principaux points d’attention restent la dynamique de l’indice des prix à la consommation, la réponse des banques centrales à leur publication et enfin – dans la séquence – la réaction des marchés de taux. Au niveau de l’inflation, le rebond des prix de nombreuses matières premières et certains effets de second tour sur les salaires porte la hausse mensuelle des prix à un rythme embarrassant pour les banques centrales. L’inflation n’est donc plus « transitoire », elle est prolongée et plus élevée pour plus longtemps. Par voie de conséquence, un nombre croissant de banques centrales dans le monde resserrent leur politique monétaire pour lutter contre ces pressions et empêcher un « désancrage » des attentes inflationnistes. En réalité, beaucoup des facteurs qui causent l’inflation échappent au contrôle des banques centrales (énergie, matières premières agricoles ou encore les problèmes d’approvisionnement). Aujourd’hui, l’inflation américaine atteint un rythme annuel de 8,6%, le plus rapide depuis plus de 40 ans. Pour la zone euro, elle est de 8,1% et au Royaume-Uni, de 7,8%, contraignant les banques centrales à agir de manière beaucoup plus agressive.

Évolution en % des principaux éléments de l’indice des prix aux Etats-Unis (à fin mai 2022 sur 12 mois)

Source : Banque Syz, Bureau of Labor Statistics

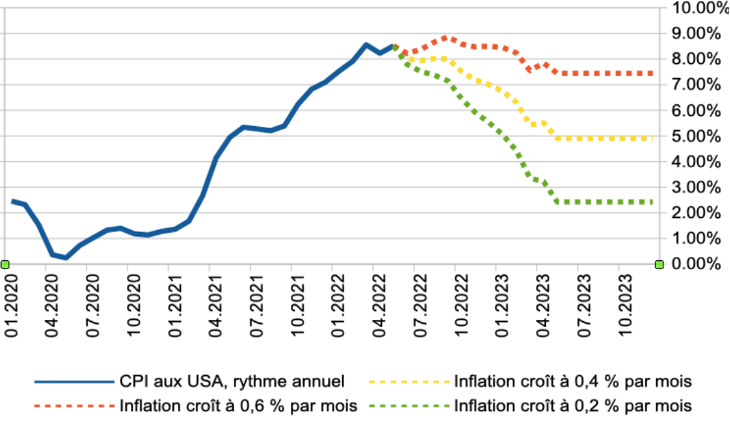

L’action sur les taux a pour principal objectif de freiner la demande, et en bout de chaîne réduire l’inflation, alors qu’il s’agit essentiellement d’un choc d’offre. L’évolution historique (depuis 1950, moyenne mensuelle d’accroissement) des prix des biens et des services aux Etats-Unis affiche une fourchette comprise entre une valeur basse de 0,2 % (pour les années 50, 60, 90 et 2000) et une valeur haute de 0,6 % (les années 70 sont la seule décennie à avoir connu une inflation aussi élevée). L’accroissement mensuel était de 0,4 % dans les années 80 et depuis 2020, période qui fait suite à une décennie d’atonie majeure sur les prix (+ 0,14 % par mois en moyenne). Nous proposons trois scénarios pour la trajectoire de l’inflation à partir du niveau de CPI de 8,5 % enregistré en mai aux Etats-Unis : un retour rapide à 0,2 % (trait vert), une inflation rigide de l’ordre de 0,6 % (trait rouge) et un scénario médian de « modération » à 0,4 % d’augmentation mensuelle des prix (trait jaune).

Trajectoires possibles pour l’inflation américaine (basé sur le CPI de mai, en rythme annuel) ; seul le scenario +0,2% permet de retourner à 2% en 2023

Source: Gyger Advisors, Federal Reserve Bank of St Louis

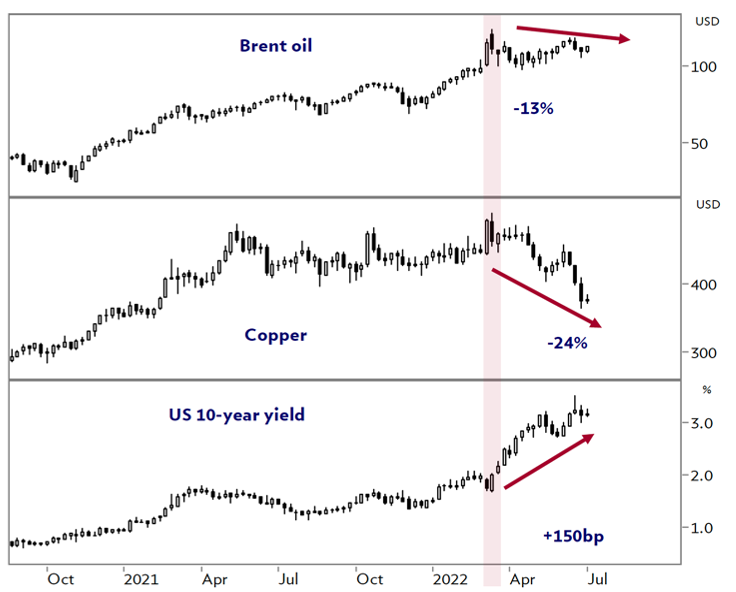

Dans le contexte actuel, poser une prévision crédible est impossible. Il convient d’ajuster ses hypothèses de travail mois après mois. Toutefois, la modération récente du prix des matières premières les plus essentielles constitue une nouvelle encourageante. Ce mouvement a débuté dès le mois de mars pour les métaux industriels, suivi en mai par les matières premières agricoles et plus récemment par le pétrole. La situation globale demeure toutefois incertaine, mais une offre qui s’ajuste progressivement et le ralentissement de la demande participent à ce repli. Les investisseurs vont donc continuer à osciller entre les différentes teintes de ralentissement économique (d’atterrissage en douceur à récession plus profonde).

Ainsi, les déclarations de politique monétaire des banquiers centraux nous guident afin de comprendre quand les efforts de resserrement seront considérés comme suffisants. Pour la zone euro, le Conseil des gouverneurs précise que l’objectif est un retour de l’inflation au niveau de 2 % à moyen terme. Il s’agit d’un but ambitieux, alors que les prévisions d’inflation ont été revues à 6,8 % pour 2022 (contre 5,1 % précédemment) et 3,5 % en 2023 (contre 2,1 %). Parallèlement, les prévisions de croissance économique pour 2022 ont été revues à la baisse de 0,9 point de pourcentage, à 2,8 %, et celles pour 2023 ont été réduites de 0,7 point de pourcentage, à 2,1 %. La BCE a indiqué qu’elle procédera à une hausse de 25 points de base en juillet, soit le début d’un processus qui pourrait amener ses taux directeurs à près de 1% d’ici la fin de l’année (soit une progression de 150 points de base depuis la base négative qui prévalait jusqu’à peu). Les courbes de taux se sont déjà ajustées en conséquence, mouvement particulièrement brutal pour les spreads régionaux qui se sont élargis dans la périphérie. La BCE planche sur un nouveau plan visant à éviter la fragmentation de la zone euro (débandade dommageable dans les écarts de rendement par rapport au cœur).

De la Banque d’Angleterre qui vient de relever ses taux d’intérêt pour la cinquième fois en autant de réunions cette année (de 25 points de base à 1,25 %), à la Suisse, qui a procédé au même mouvement (de 50 points de base à -0,25 %) pour la première fois depuis 2007 (!), les grands argentiers ferment de manière synchronisée le robinet de l’argent facile.

Aux Etats-Unis, Powell a admis qu’un atterrissage en douceur de l’économie sera difficile à réaliser (mais pas impossible…). Les dernières déclarations des membres du conseil monétaire laissent entrevoir une hausse des taux jusqu’à 3,8 % (valeur terminale) en 2023, la plupart des augmentations étant prévues pour cette année (le point médian se situe à près de 3 % en fin d’année, soit encore 1,25 % de hausse). Dans son dernier communiqué, la Fed reconnaît également qu’il n’est plus réaliste de garantir à la fois des prix stables et un emploi maximal.

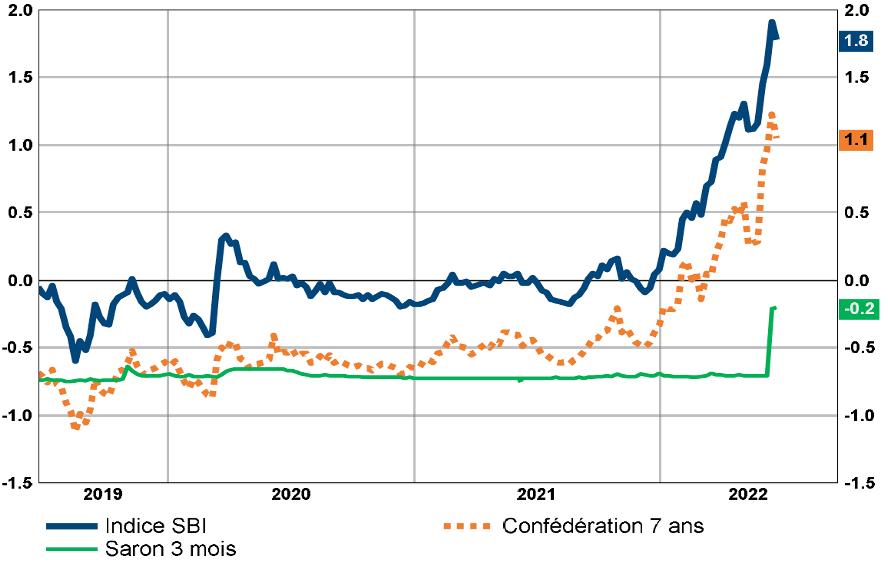

Revenons quelques instants sur l’annonce surprise (de manière déconnectée par rapport à la BCE) de la Banque nationale suisse en milieu de mois : une hausse de 50 points de base son principal taux directeur, de -0,75 % à -0,25 %. Cette décision repose sur plusieurs constats, à savoir que l’inflation s’étend désormais à des biens et des services non directement touchés par la guerre en Ukraine et que le franc suisse n’est plus surévalué (sa faiblesse relative contre le dollar renchérit même la facture énergétique du pays). En rehaussant sa prévision d’inflation pour 2024 et 2025, d’autres resserrements des conditions monétaires semblent d’ores et déjà programmés. Enfin, elle signale l’usage possible d’interventions sur le marché des changes si nécessaire pour stabiliser le franc… Autre signe de la fin de la répression financière que nous annoncions dans nos précédentes chroniques.

En fin de compte, seules la Russie et la Chine vont à contre-sens : la Russie a massivement abaissé ses taux directeurs (de 20 % à 9,5 %) malgré une inflation élevée (à 20 %) pour contrer le coût des sanctions, tandis que la Chine réduit les exigences de réserves obligatoires des banques pour relancer la croissance d’une économie particulièrement affectée par la politique zéro-Covid.

La détérioration des données économiques se poursuit, confirmant le tassement produit par la hausse des matières premières et le resserrement des principales politiques monétaires. Aux Etats-Unis, les indicateurs de l’activité manufacturière s’érodent et déçoivent (à 52,4 contre 56), alors que l’indice des services a également manqué les estimations (à 51,6 par rapport à 53,5 attendus). L’affaiblissement de la demande (pénalisé par l’augmentation du coût de la vie et à la baisse de la confiance) a entraîné la première contraction des nouvelles commandes depuis juillet 2020. Idem sur le plan du commerce extérieur où les nouvelles commandes sont en recul en raison de l’inflation et des perturbations des chaînes d’approvisionnement. En Europe, les indicateurs des directeurs d’achat allemands et français ont désormais effacé le rebond (sortie de pandémie) du début d’année. Par voie de conséquence, l’indice composite préliminaire de juin pour la zone euro perd trois points, à 51,9. La contraction récente est particulièrement marquée dans les services (l’indice retombe à 52,8 contre 56,1 précédemment). Bien que la proportion des indices des directeurs d’achat demeurant en territoire d’expansion (en-dessus de 50) reste élevée, un glissement graduel vers des conditions d’activité plus faibles se confirme (moins de 40 % de ces indicateurs enregistrent une variation mensuelle positive).

L’activité dans les services garde pour le moment l’économie mondiale en expansion (Indices composites PMI de l’activité, BRIC à gauche, pays développés à droite)

Source : S&P Global

Au niveau des ménages américains, le dernier relevé de l’indice de confiance des consommateurs de l’Université du Michigan a atteint un nouveau record de pessimisme. De son côté, l’association nationale des agents immobiliers signale que les ventes de logements existants chutent à leur plus bas niveau depuis juin 2020, la hausse massive des taux hypothécaires coupant l’envie de nombreux acquéreurs potentiels. Enfin, le climat des affaires est également déprimé, l’indice de confiance des chefs d’entreprise du Conference Board s’est fortement détérioré depuis l’année dernière.

La levée des restrictions Covid dans les principales villes chinoises constitue une véritable bouffée d’oxygène, les perspectives d’activité pour le 3ème trimestre étant revues massivement à la hausse. Le commerce extérieur reprend fortement. Le gouvernement déclenche de nombreuses mesures de soutien et semble ne plus vouloir exercer de contraintes sur les secteurs de pointe de l’économie.

L’élargissement de la diffusion d’indicateurs économiques en détérioration augmente la probabilité de récession, tant aux Etats-Unis qu’en Europe. Pour l’heure, l’emploi reste relativement résilient, les nombreux postes vacants n’ayant que partiellement étant repourvus. Désormais nous assistons à une phase paradoxale, l’accumulation des mauvaises nouvelles économiques sont des bonnes nouvelles pour les marchés car elles pourraient inciter les banques centrales à freiner leurs ardeurs de resserrement !

Les regards restent braqués sur les prix des matières premières et de l’énergie en particulier. La Russie continue à jouer un rôle clé dans la détermination des prix du pétrole et du gaz en « jouant » avec les volumes d’approvisionnement qu’elle octroie à l’Europe. Pendant le même temps, l’Europe réorganise son réseau à grand peine, ce qui apporte beaucoup de volatilité dans les prix. La réaction de l’OPEP+ ces prochains mois déterminera le niveau de prix (ou de pénurie) dans les marchés de l’énergie. Un niveau de prix trop élevé se traduit rapidement par une destruction de demande et occasionne des baisses rapides de prix. Les prix à terme (9-12 mois) sont sensiblement plus bas que les prix spot. Les prix des métaux industriels sont sous pression depuis mai, le demande se tassant clairement.

Le pic des prix dans les matières premières pourrait avoir été atteint en mars dernier !

Source : Julius Baer/Bloomberg

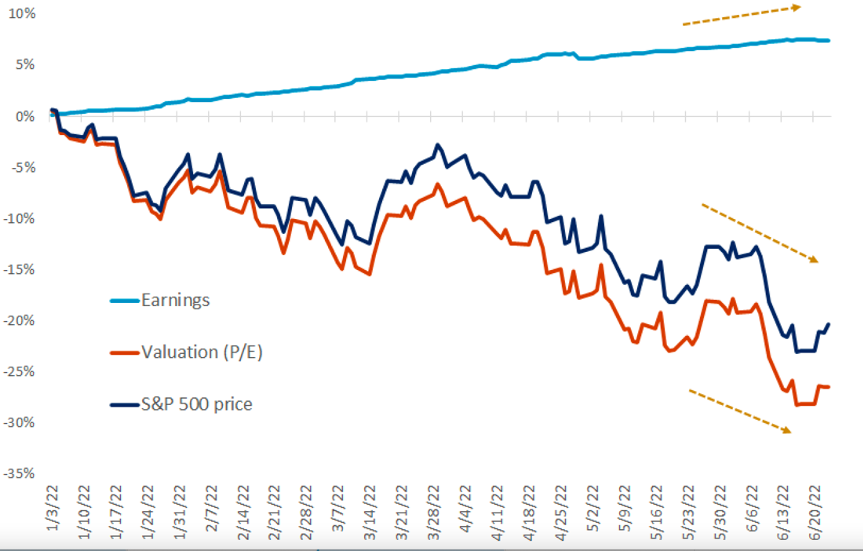

Les niveaux de valorisations du marché américain des actions ont fortement baissé, évoluant désormais proches de la moyenne des dix dernières années. Toutefois en utilisant les bénéfices corrigés des variations cycliques et de l’inflation des 10 années précédentes (l’indice CAPE de Shiller), les creux atteints en 2016, 2018 ou 2020 sont encore loin. La dynamique récente des multiples de valorisation a étroitement suivi l’évolution des taux. Toutefois, les attentes de bénéfice sont restées stables, n’anticipant en rien l’impact du ralentissement qui se dessine. Dans ce contexte, il est prématuré de considérer que la correction est à son terme. Les publications à venir des résultats pour le second trimestre et surtout les commentaires d’orientation sur l’évolution à attendre dans la seconde moitié de 2002 seront de la plus haute importance. Le reste du monde a globalement corrigé dans les mêmes proportions que le marché américain, mais présente désormais des niveaux de valorisation relativement bas par rapport à son histoire récente. En résumé, les marchés ne se traitent pas (encore) à des niveaux de décote historique, mais leur niveau de « sur-vente » est évident (tout au plus permettant un rebond technique).

La pression sur les multiples de valorisation (ligne rouge), en relation avec la hausse des taux, explique la majorité du mouvement de correction sur l’indice américain en 2022 (ligne bleu foncé) les attentes de bénéfices (ligne bleu clair) continuant à être orientées à la hausse

Source : Banque Syz/Edward Jones

Dis papa…

Notre allocation stratégique est structurellement organisée pour le temps long. Il convient toutefois de relever que les mouvements rapides et d’une ampleur inhabituelle sur les taux d’intérêt modifient profondément les équilibres (valorisations absolues et relatives) des classes d’actifs. Ainsi, le cycle conjoncturel (croissance, inflation) est considérablement transformé, influencé par l’équilibre précaire entre lutte contre l’inflation et le maintien d’un momentum suffisant de la croissance pour tendre vers un atterrissage en douceur de l’économie mondiale. Le temps court est majoritairement affecté par des facteurs non maîtrisables comme la guerre (pour l’Europe principalement), la pandémie (qu’on peine à maitriser…) et leurs conséquences sur la fluidité des approvisionnements essentiels. Ainsi, notre grille de lecture des risques (et des opportunités) s’est progressivement modifiée pour tendre vers une approche plus prudente. La situation actuelle me rappelle les (longs) voyages en voiture au cours desquels la question qui revenant régulièrement de la part des enfants sur la banquette arrière était « dis papa… c’est encore loin ? ». De manière similaire aujourd’hui, on se pose en continu la question de savoir si le sommet de l’inflation est atteint et partant si le pic des taux est encore loin…

Ces éléments ont une incidence profonde sur la dynamique de l’ensemble des prix des actifs financiers. Pour l’heure, le carnage peut s’observer au travers du prisme de l’analyse technique, comme le pourcentage de titres qui se négocient au-dessus de leur moyenne mobile à 50 jours. A ce jour, seules environ 20 % des actions mondiales se traitent au-dessus de cette moyenne, cette proportion baisse à un niveau exceptionnellement bas (2%) pour le marché américain. Au niveau des marchés obligataires, les moins-values atteignent des niveaux jamais enregistrés sur une si courte période, exprimant ainsi l’ampleur et la vitesse de l’ajustement des courbes de taux. Dans ce contexte, l’annonce surprise de la BNS a eu un effet brutal sur les actifs suisses : hausse de plusieurs dizaines de points de base sur toute la courbe des taux, mouvements massifs sur la courbe Swap qui sert de base aux taux hypothécaires, baisse instantanée des cours des fonds immobiliers cotés, appréciation de plus de 2% du franc contre l’euro.

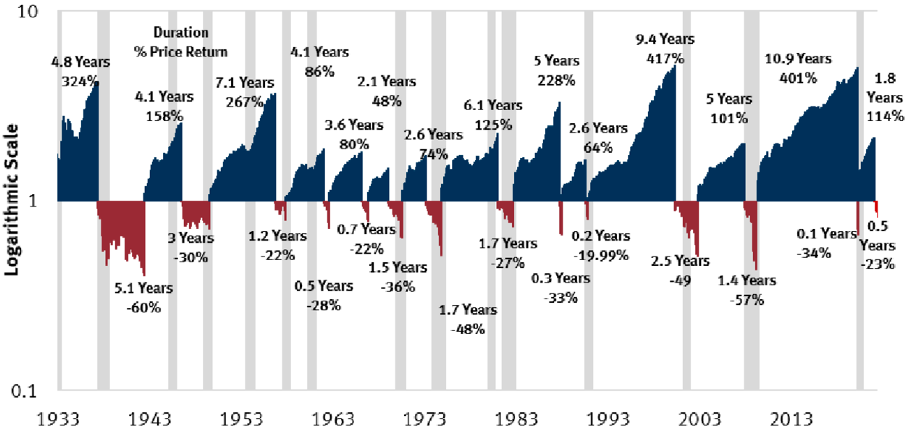

Marchés haussiers et baissiers depuis 1929, les 40 dernières années ont été portées par des hausses de longue durée et très rémunératrices

Source : Banque Syz/mayhem4markets

Le changement de priorité des banques centrales (lutte contre l’inflation, en laissant – temporairement – le soutien à la croissance de côté) et son cortège de mesures influençant les taux et la liquidité mondiale dessine un nouveau cadre pour les marchés financiers. Après les dommages significatifs infligés aux cours boursiers, les investisseurs se demandent si le fameux « Fed put » (niveau non déclaré à partir duquel la banque centrale intervient pour freiner les baisses de cours des actions) existe encore. S’il est toujours d’actualité, à quel niveau (pour les actions ou les taux) sera-t-il actionné ? Nous relevons également que la remontée généralisée des taux permet de voir la répression financière s’éloigner en donnant plus de rendements aux épargnants et aux investisseurs. Par voie de conséquence, TINA (there Is No alternative to Equities) n’est plus à l’ordre du jour.

- La croissance mondiale subit des révisions importantes à la baisse, alors que l’inflation montre quelques signes de modération (à confirmer). Les prévisions qui tablaient en début d’année sur une progression de la conjoncture mondiale de plus de 4% n’attendent désormais plus que 2,9%. Le coup de frein imposé à la demande par les banques centrales pour atténuer les pressions inflationnistes ne permettra probablement pas d’éviter la récession.

- La normalisation des politiques monétaires reste clairement à l’ordre du jour, comme nous le rappelle (presque ad nausea) les représentants de la Fed à chacune de leurs interventions. Notre scenario central est ajusté à la hausse (pour tendre vers la « valeur terminale » du cycle de resserrement), visant désormais une fourchette de 3.25 à 3.75% pour le 10 ans US. En Europe aussi, un ajustement à la hausse se justifie également à 1.0-1.25% pour le Bund au cours des 6 à 9 prochains mois (0,25 à 0,5% en Suisse). L’augmentation de l’exposition aux marchés de taux est à nouveau possible, les primes de risque obligataires offrent désormais de bien meilleures perspectives de performance pour le moyen terme. Nous favorisant les produits de spreads par rapport aux produits de duration en prêtant toujours la plus grande attention à la sélectivité. Le cas des obligations à haut rendement américaines est particulièrement intéressant, notamment dans son segment court terme (maximum 3 ans), car les rendements ont passé d’un peu plus de 3% en début d’année à plus de 8% récemment (sous l’effet de la hausse des taux courts et l’élargissement des spreads) ! L’exposition aux obligations en dollar des débiteurs de pays émergents peut également à nouveau être prise en compte. De leur côté, les obligations de qualité en devise chinoise sont réduites (disparition du différentiel positif de taux, augmentation à venir de la dette en raison de la politique sanitaire, défiance grandissante de la communauté financière internationale vis-à-vis des actifs chinois). Même en Suisse, l’intérêt des investisseurs revient depuis quelques semaines à la suite de la hausse spectaculaire des rendements.

Forte hausse des rendements à l’échéance en Suisse, seuls les taux à court terme restent négatifs

Source : BCV/Refinitiv

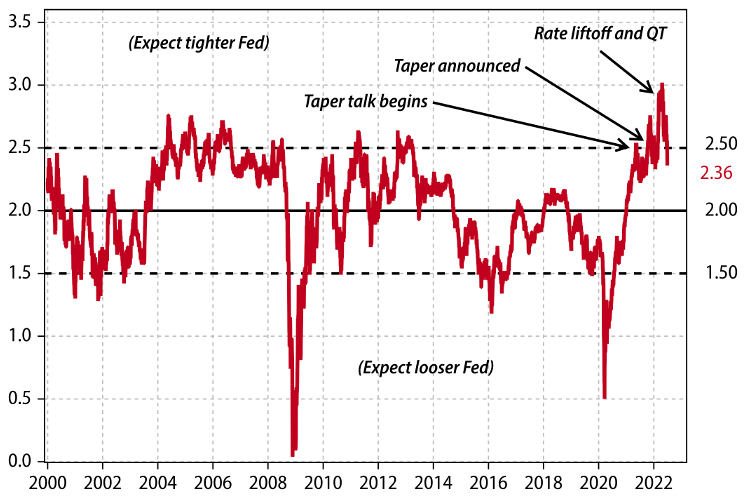

Les taux d’intérêt réels (attentes d’inflation à 10 ans par rapport aux taux du trésor sur la même échéance) jouent un rôle déterminant dans la fixation des prix de toutes les classes d’actifs. Après avoir évolué en territoire négatifs depuis près de trois ans, ils retrouvent un peu de lumière, ce qui se traduit par des mouvements de réallocation des actions en faveur des obligations. A la différence des actions, les actifs de taux présentent une « force de rappel » importante (remboursement au pair si aucun défaut). Ainsi, nous considérons que la « machine à performance » s’est considérablement rechargée dans ce segment, les rendements à l’échéance retrouvant progressivement des niveaux attrayants (notamment par rapport aux actions ou à l’immobilier).

Le « breakeven » d’inflation US (mesurée par le TIPS à 10 ans, ligne rouge) revient dans sa zone d’évolution historique, démontrant que l’ancrage des attentes à long terme reste contrôlé.

Source : Gavekal/Macrobond

- L’intérêt pour les actifs risqués s’est clairement calmé, à mesure que les conditions financières se resserrent. La confirmation d’un environnement plutôt « stagflationiste » ou récessif pousse les investisseurs à revoir la composition de leurs portefeuilles pour faire désormais plus de place aux obligations à échéances courtes et/ou à des allocations plus importantes aux actifs réels.

- Le resserrement monétaire et la montée des risques géopolitiques ont conduit à la réduction des multiples de valorisation (ce qui est largement opéré), mais également à la révision des attentes bénéficiaires. Un multiplicateur plus bas associé à des bénéfices probablement plus bas d’ici quelques trimestres se traduisent par des prix plus bas. Dans ce contexte, la sélectivité (« pricing power » robuste et/ou opérant avec des canaux d’approvisionnement sûrs et prévisibles en matière de prix, solidité du bilan, positions fortes de marché, activité plus défensive) doit être privilégiée aussi longtemps que les banques centrales luttent contre l’inflation. Nous continuons à préconiser une exposition dite « blend » tant au niveau des régions que des secteurs et des facteurs. Si la « déglobalisation » n’est pas véritablement à l’ordre du jour, les considérations de sécurité (approvisionnement, digitale, alimentaire, sanitaire, militaire) figurent au somment des priorités. La décarbonation de l’économie reste primordiale et doit toujours être considérée dans sa dynamique à moyen terme (échéances 2025-2030 avant 2050). L’augmentation dans le portefeuille de l’exposition à des producteurs/fournisseurs en produits de base ou intermédiaires indispensables à la transition est confirmée. Les actions des pays émergents demeurent sous-pondérées, tout comme les actions chinoises. Nous confirmons notre préférence pour la qualité, l’innovation (énergies nouvelles, de l’économie circulaire, de l’urbanisme « smart », de la digitalisation / robotique / cybersécurité ou encore des nouvelles approches de la santé / modes de consommation alimentaire), la solidité et la visibilité, et ceci plutôt dans les pays développés.

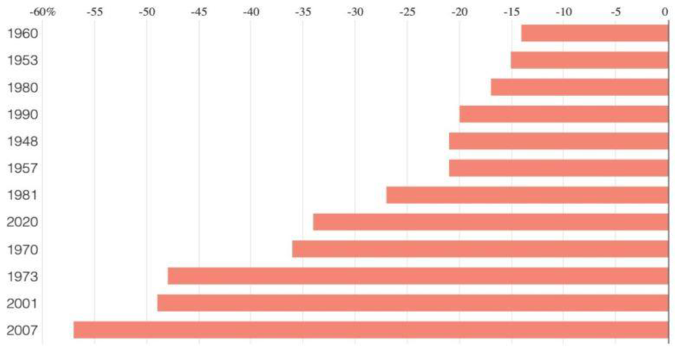

- La détérioration des conditions financières et du mix croissance/inflation se poursuit. Nous n’entrevoyons pas de désescalade prochaine dans le conflit, les risques concernant les problèmes d’approvisionnement en matières premières, plus spécifiquement dans les segments de l’énergie, demeurent élevés. L’ampleur du ralentissement économique (entre atterrissage en douceur ou brutal) va définir au cours des prochains mois l’évolution des allocations et des caractéristiques des vecteurs choisis au sein de chaque segment. Si la récession est profonde, la principale ligne de défense sera constituée d’obligations d’état et d’or. Historiquement (voir graphique ci-dessous), les actions peuvent perdre plus de 30% depuis leurs plus hauts niveaux avant de se stabiliser. Si l’atterrissage peut se faire en douceur, les actions et le crédit (sélectivement) trouveront bien leur place, car ils intègrent déjà largement les éléments de ralentissement dans leurs prix.

Liste des baisses historiques du marché américain des actions (S&P500) en périodes de récession

Source : Banque Syz/Deutsche Bank

- Au sein des actifs de diversification, les métaux précieux démontrent une certaine stabilité, mais ne constituent pas une « ligne de défense » particulièrement forte, notamment dans le contexte de taux réels restent moins négatifs. Les matières premières énergétiques (choc d’offre lié à la guerre) et industrielles (qui entrent dans la composition des éléments de base de la transition énergétique) feront l’objet d’une demande soutenue à moyen terme, mais évoluent dans des marchés très volatiles, spéculatifs et sujet à une offre parfois « hésitante ». Dans le contexte d’inflation plus marquée, mais surtout de craintes de récession, l’immobilier coté montre des signes marqués de faiblesse, tant en Suisse qu’à l’étranger. Les cours actuels prennent désormais en compte des taux d’actualisation plus élevés et potentiellement des taux de vacant en augmentation. Pour les fonds cotés en Suisse, les analyses de sensibilité montrent qu’une hausse de 25 points de base associée à une détérioration du vacant se traduit par une valeur actualisée en baisse d’environ 10%.

- Le franc se raffermit contre toutes les devises à la suite du mouvement de la BNS. Le dollar reste solide et consolide son avance. Toutefois, le resserrement monétaire étant désormais généralisé, le différentiel de taux à court terme se réduit et diminue progressivement l’attrait relatif du billet vert.

L’année 2022 marque une bifurcation majeure par rapport à l’environnement économique qui a prévalu depuis 30 ans (globalisation, optimisation des canaux d’approvisionnement, réduction massive de la pauvreté) et par rapport à l’environnement financier des 13 dernières années (expansion monétaire massive, répression financière suivant la grande crise financière de 2008). Durant cette phase de transition vers une configuration profondément modifiée (fracture idéologique, nouveaux besoins de sécurité, nouveaux circuits commerciaux), il convient de favoriser une approche plus défensive, tout en restant raisonnablement exposés (plutôt dans la partie basse des fourchettes d’allocation) aux actifs risqués, avec un accent toujours fort sur la qualité. Nous conservons une répartition équilibrée entre actions (de l’ordre de 40 % dans nos portefeuilles diversifiés), obligations (20 à 30%), des actifs de diversification (convertibles, immobilier et infrastructure, métaux précieux pour 20 à 30%) et un peu plus de liquidités (à déployer le moment venu) que d’habitude. Comme indiqué plus haut, la correction majeure dans les marchés de taux présente – pour la première fois depuis longtemps – des opportunités tangibles. Comme toujours, nous évaluons en continu les risques et les performances attendues à l’aune de notre nouvelle clé de lecture. La transformation en cours et les ajustements de portefeuilles induits créent beaucoup de frictions et de volatilité, qui se traduisent par une trajectoire particulièrement heurtée dans le court terme

Tannay, le 1er juillet 2022

Serge Ledermann