Cap maintenu

Chronique des marchés – Juillet 2024

Juin 2024 : élections et banques centrales en vedette

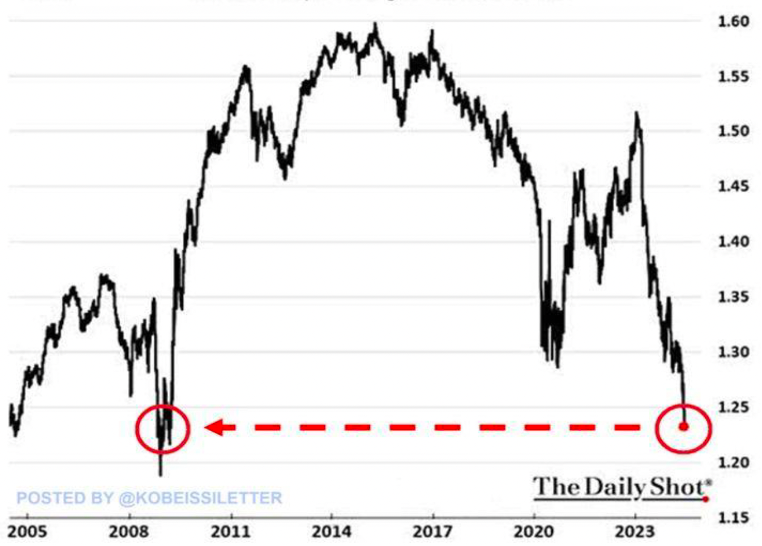

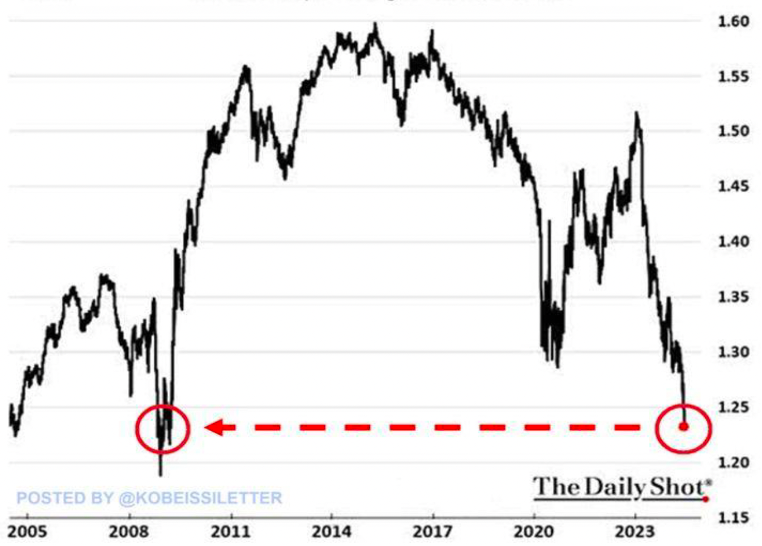

La baisse des taux directeurs se précise un peu plus en dehors des Etats-Unis. La Banque Centrale Européenne a agi selon ses dires précédents (même si elle s’avoue encore préoccupée) et la Banque Nationale Suisse lui a emboité le pas « comme une grande ». Au début du mois, la confusion créée par l’annonce (surprise) de la dissolution de l’Assemblée nationale en France s’est traduite par une défiance marquée à l’égard des actifs financiers domestiques, avec une certaine contagion sur le continent et sa devise. Pendant ce temps, Wall Street caracole de record en record, toujours porté par les sociétés technologiques. Nvidia est devenue un instant la plus grande capitalisation boursière de la planète (Apple, Microsoft et Nvidia valent ensemble plus de 9’000 milliards de dollars, soit plus que n’importe quel autre marché mondial). L’élargissement de la cote américaine ne se produit toujours pas, la version « équipondérée » de l’indice phare S&P 500 est au plus bas depuis 2008 par rapport à la version pondérée par les capitalisations. La stratégie dite de « momentum » continue à exceller, mais présente évidemment de plus en plus de risques en cas de mauvaises nouvelles.

L’exceptionnalisme américain domine, aucune autre bourse régionale ne parvient à tenir le rythme. Sur le plan sectoriel, en dehors des valeurs technologiques, ce sont les segments un peu plus défensifs (services publics, santé) qui s’en sortent le mieux, alors que les segments cycliques marquent le pas. Dans ce contexte, la Suisse confirme son retour en grâce, après être resté en retrait depuis le début de l’année.

En juin, la vedette dans le domaine obligataire est sans conteste le marché suisse qui est animé par les décisions de M. Jordan et les bonnes perspectives (la BNS table sur 1%) sur le plan de l’inflation. Ainsi, le taux de l’emprunt à 10 ans de la Confédération recule à 0,6%, poussant définitivement les investisseurs à bouger vers les segments du crédit.

Un niveau extrême entre le S&P500 équipondéré par rapport au même indice pondéré par les capitalisations

Source : Banque Syz/The Kobeissi Letter

Les taux longs américains reculent également assez nettement, alors que les taux longs européens sont tiraillés entre la baisse des taux directeurs de la BCE et les tensions sur le plan géopolitique (qui gonflent certains spreads en raison des craintes de dérapages budgétaires). Enfin, l’immobilier retrouve un peu de calme, notamment en Suisse.

Sur le plan des devises, la hausse unilatérale du dollar perd de son intensité, mais c’est surtout le yen qui continue à dévisser. L’euro est plus chahuté par la volatilité du contexte européen.

Évolution des principaux indices boursiers et économiques depuis le début de l’année (au 27.6.2024, en devises locales)

Source : XO Investments

Les indices de la prévoyance suisse progressent en juin pour s’inscrire en hausse de 4% pour le LPP25+ et + 5,8% pour le LPP40+.

Conjoncture mondiale stable et atténuation des tensions inflationnistes

Les données économiques demeurent toujours un peu confuses (un mois meilleur suivi d’un mois moins bon, divergence entre l’indice des surprises économiques et les données effectives), mais plaident toujours pour une conjoncture mondiale en légère croissance. Les derniers PMIs (enquêtes auprès des directeurs d’achat) aux Etats-Unis progressent à nouveau, démontrant la bonne santé de l’économie. Le secteur manufacturier reste néanmoins encore en retrait du secteur des services. Les ventes au détail semblent s’essouffler (surtout en termes réels) et les tensions sur le marché de l’emploi s’atténuent fortement. Petite déception en revanche dans la zone euro où l’indice composite PMI/HCOB recule, en raison de carnets de commande qui s’étiolent. Ce sont toujours l’Allemagne et surtout la France qui sont à la traîne. Les indicateurs restent toutefois au-dessus de 50, indiquant que la zone est toujours en expansion (modeste toutefois).

Indicateurs avancés composite de juin de la zone Euro (PMI/HCOB) : une tendance toujours hésitante, mais toujours en phase d’expansion

Source : S&P Global PMI

Plus de faiblesse également au Japon, l’indice Jibun Composite (le PMI local) retrouvant son niveau d’il y a 12 mois (soit 50). Les éléments invoqués sont la difficulté à recruter et une plus grande pression sur les marges en raison de la faiblesse de la devise. Enfin, en Chine, les dépenses de consommation se reprennent à la faveur des incitations de printemps, alors que la production industrielle demeure en dessous des attentes. Il s’agit toutefois du principal vecteur de croissance en 2024 pour le pays.

L’inflation (en rythme annuel) ralentit de manière assez pédestre, la partie « facile » de la décrue semble passé. Aux Etats-Unis, les prix sont restés stables (d’un mois sur l’autre) en mai, pour une progression annuelle de 3,3%. Les prix à la production quant à eux ne montent plus que de 2,2% sur un an. La publication le 28 juin du PCE (indicateur préféré de la Fed pour l’inflation) pour mai à +2,6% (inchangé, en variation annuelle) et +2,6% (pour la version Core) ne devrait rien changer dans la lecture de la situation pour Powell et son équipe. Cela confirme toutefois que la trajectoire est conforme aux attentes.

L’indicateur avancé « au Jibun Japan composite » marque le pas depuis quelques mois

Source : S&P Global PMI

Les diverses réunions de comités de politique monétaire en juin ont confirmé la divergence qui se creuse de plus en plus entre les blocs. Le 12 juin, la Réserve fédérale annonce ne rien faire (comme attendu), mentionnant une activité économique robuste, un taux de chômage toujours très bas et une inflation encore un peu trop élevée. Les attentes sont désormais d’une, voire deux baisses au maximum, de taux directeurs d’ici décembre. Quelques jours plus tôt à Francfort, la Banque centrale européenne enclenche sa première réduction de taux (de 4 à 3,75% sur le taux de dépôt). Toutefois, Mme Lagarde rappelle que les prochaines baisses seront conditionnées à l’évolution des « données futures », notamment au niveau des prix dans les services.

Le 20 juin, M. Jordan de la Banque Nationale Suisse (et son comité) n’a pas eu froid aux yeux et a procédé à une seconde baisse (après celle de mars) de 25 points de base (pour garder son avantage face à l’euro), certainement rassuré par la réduction des tensions inflationnistes. La BNS se soucie surtout de la compétitivité des activités à l’exportation du pays. Le franc ne s’est pas vraiment affaibli depuis cette décision. L’euro est sous pression en raison de la « crise politique » en France, alors que le dollar est stable. La mise à jour des prévisions en matière d’inflation indique un taux d’environ 1,3% en fin d’année (puis 1,1% en 2025). Dans ce contexte, nous considérons que la politique monétaire est désormais accommodante.

Au Japon, le consensus des experts table sur une hausse graduelle du taux directeur pour finir l’année à 0,3%, tout en réduisant les interventions dans le marché de la dette souveraine. Enfin en Chine, la déflation reste de mise, les attentes pointent vers une progression des prix inférieure à 1% (en variation annuelle) d’ici la fin de l’année.

La Banque Nationale Suisse passe en mode « accommodant »

Source : BCV/LSEG Datastream

Comme évoqué à maintes reprise, 2024 est une année d’élection, avec des enjeux d’importance. Les élections au parlement européen ont délivré un verdict attendu, soit une majorité de centre-droite maintenue, mais également la forte poussée des partis dits d’extrême-droite. Cette nouvelle tendance se traduit par des impacts locaux immédiats, le président français décidant dans la foulée la dissolution de l’Assemblée nationale. Réaction immédiate des marchés qui n’aiment pas les situations de crise : hausse des taux souverains et baisse de la bourse (« on réfléchira après »). En ce moment aucune alliance ne semble en mesure de disposer d’une majorité claire, ce qui mènerait tout droit vers un « parlement suspendu » (hung parliament) qui pourrait déboucher sur une gestion technique du pays. L’analyse des programmes met en exergue que celui de la gauche ressemble à un « open bar sans tenancier responsable », que celui de la droite s’ajuste jour après jour à la difficile réalité du terrain, alors que « Ensemble » (qui porte assez mal son nom…) observe et critique. On en saura plus le 7 juillet. Comme la situation politique allemande n’est guère meilleure, l’Europe inquiète. La prochaine étape importante sera le vote du budget de l’Union, et notamment l’avenir du programme « Next Generation ». Dans un monde qui est clairement fracturé, le creusement des divisions en Europe ne constitue certainement pas une bonne nouvelle.

Scrutin sans surprise (ou presque) en Inde où M. Modi passe en mode 3.0. Si son emprise sur la politique indienne sera moins forte (car l’opposition se renforce), le message de continuité a permis aux actions indiennes de poursuivre leur montée, avec un fumet de plus en plus spéculatif. Ce marché reste avant tout animé par les acteurs locaux et dans une moindre mesure par les investisseurs internationaux qui se sont détournés de la Chine. Les élections se rapprochent également aux Etats-Unis. Les candidats sont connus et le premier débat donne le ton : invectives et mensonges (surtout d’un côté…). Il est évidemment question du modèle de société américain, du rôle du pays dans la géopolitique mondiale et de l’utilisation de ses ressource (financières notamment). Le repli proposé par Trump et son équipe (tout figure dans le plan intitulé Project 2025 de la Heritage Foundation, 920 pages !) indique une reprise musclée de l’ensemble des agences fédérales, la systématisation de taxes aux frontières et des baisses d’impôts à l’interne… Les règlements de compte seront à l’ordre du jour. De son côté, Biden peine à faire oublier son âge, au point de préoccuper les ténors de son propre parti. Son bon bilan économique ne parvient pas à retenir suffisamment d’attention.

L’image conjoncturelle actuelle reste celle d’une économie mondiale résiliente, mais assez différente selon les régions, ce qui se traduit par des politiques monétaires désormais différenciées. La liquidité mondiale continue à se contracter, mais à un rythme plus pédestre. Cette contrainte ne constitue à ce stade pas un frein à l’avancée des prix des actifs risqués. Il faut se souvenir que la politique fiscale porte en ce moment la conjoncture dans de nombreuses régions, tout en causant également des angoisses à moyen terme.

Les tensions géopolitiques ne sont pas atténuées. Monsieur Putin fait le tour de ses « alliés » en Asie, démontrant clairement le basculement des équilibres est-ouest. Les belligérants à Gaza font fi de toute compassion et n’envisagent aucune négociation. La fragmentation du commerce mondial et la montée du protectionnisme se traduisent par l’introduction (et/ou le renforcement) de barrières tarifaires.

Au niveau des marchés, l’Intelligence Artificielle (et plus largement son écosystème) reste la thématique principale. Comme évoqué précédemment, les valeurs dominantes du segment technologique américain continuent à « aspirer » les capitaux des investisseurs au détriment peu ou prou du reste de la cote mondiale. Nous maintenons (sans l’augmenter) notre exposition dans ces thèmes, mais nous allouons aussi vers d’autres vrais « compounders » (quels que soient les secteurs d’activité), ainsi que vers les segments de la cote qui ont accumulé du retard (santé, consommation courante, industrie, voire finance spécialisée, et valeurs secondaires de qualité).

Tendance lourde : Les dépenses en systèmes et logiciels informatiques (en % du PIB américain) progressent de manière inexorable, alors que l’intensité énergétique baisse constamment

Source : Pictet Asset Management/Refinitiv Datastream

Les attentes bénéficiaires s’améliorent ! Aux Etats-Unis, les publications de résultats concernant le premier trimestre ont été globalement meilleures qu’attendues, et les prévisions (aussi bien pour le second trimestre, que pour l’ensemble de 2024) sont également revues en hausse. Même tendance en Europe, malgré un contexte conjoncturel moins dynamique. Bonne évolution des résultats d’entreprises au Japon également, qui bénéficient de la faiblesse du yen et de la remontée lente des taux directeurs. On observe un petit décalage dans le temps selon les régions, le creux des bénéfices ayant été atteint au troisième trimestre 2023 aux Etats-Unis et au second trimestre 2024 en Europe. Enfin, nous notons également les meilleures perspectives bénéficiaires dans les pays émergents, à la faveur de la reprise économique globale.

Évolution trimestre par trimestre (en %) des bénéfices par action aux Etats-Unis et en Europe depuis le troisième trimestre 2021 : fort rebond après la contraction de 2020, puis replongée en raison des troubles de 2022, puis à nouveau reprise dès fin 2023.

Source : UBP/LSEG Datastream

Les investisseurs continuent à ajuster leur positionnement

Notre cadre de réflexion reste centré sur notre prisme « 5 D » : Démondialisation (que nous préférons appeler fragmentation), Digitalisation, Démographie, Décarbonation et Dettes. Le monde demeure très incertain et certainement plus dangereux. Les investisseurs modifient graduellement leur positionnement et s’ajustent à un cadre de « croissance plus inflationniste ». Le retour à une plus grande « souveraineté industrielle » se manifeste clairement dans le monde occidental (« friendshoring »), alors que la thématique digitale (au sens large) reste dominante. L’influence des nouvelles forces politiques en Europe et les conséquences de l’élection américaine vont jouer un rôle majeur dans l’adaptation des politiques économiques, industrielles et financières dans le monde au cours des prochains trimestres. Au besoin, nous nous y ajusterons. Le métier de la gestion de portefeuille nous impose de nous adapter « au monde tel qu’il est et non au monde tel que nous souhaitons qu’il soit » !

- Le sommet des taux directeurs est véritablement atteint. Les décisions et/ou les commentaires du mois de juin confirment assurément la tendance à la réduction. Les grands argentiers restent cependant sur leurs gardes, mais respirent un peu mieux. Au cours des 6 premiers mois de l’année, de nombreux risques ont été réduits, voire éliminés : risque de récession, risque de résurgence de l’inflation, risque d’erreur de politique monétaire ou encore risque systémique.

- L’horizon sur les taux s’éclaire progressivement, mais les investisseurs demeurent hésitants à allonger leurs échéances. Si certains risques se sont dissipés, d’autres restent bien présents (même s’ils demeurent contenus pour le moment) : alourdissement continu de la dette souveraine dans les pays développés ou encore difficultés importantes dans certains marchés immobiliers (notamment dans le segment dit commercial). Le creusement des courbes (toujours inversées) s’est à nouveau manifesté en Europe et aux Etats-Unis au cours des dernières semaines grâce aux meilleures nouvelles sur le front de l’inflation. Cette détente permet aux marchés de taux de retrouver de la hauteur (en termes de prix). Les segments du crédit (high yield, corporates et émergent) bénéficient de taux de base toujours importants (même si en recul en Europe) et de spreads en contraction. Les investisseurs (comme nous) prennent – avant tout – en compte le portage (qui reste important) et moins les primes de crédit (plus faibles). De plus, les taux réels restent en territoire largement positifs, les attentes d’inflation à moyen terme stagnant toujours aux environs de 2,5%.

En zone euro, les spreads souverains ont bougé de manière erratique à l’annonce de la dissolution en France, mais semblent déjà se calmer. Paradoxalement, on trouve plus de sérénité dans les marchés périphériques qui semblent en meilleure forme que la France. De son côté, le marché obligataire suisse a fortement réagi au moment de la baisse des taux directeurs de la BNS et ne présente désormais qu’une très faible protection en cas de remontée des taux.

Nous maintenons notre approche diversifiée par segment en se concentrant majoritairement sur le dollar, l’euro et le franc suisse. Nous continuons à privilégier le crédit (qualité et surtout haut rendement) et les durations courtes. En Suisse, le rendement à l’échéance (duration 7 ans) de l’indice SBI est de 1,2% (0,6% pour l’emprunt long de la Confédération) ne laisse que peu de place à l’appréciation du capital.

Rendements à l’échéance (en %) des obligations de la zone euro et du trésor américain (indice des emprunts à 7ans et agrégés) : détente sur les taux longs

Source : BCV/LSEG Datastream

- La dynamique impressionnante des bourses depuis novembre 2023 reste à l’ordre du jour, mais la concentration sur un nombre limité de leaders majeurs rend la gestion diversifiée plus compliquée. La thématique de l’intelligence artificielle semble s’élargir à son écosystème (semi-conducteurs, réseaux, centres de calcul, cloud, grilles électriques, logiciels), mais aussi de plus en plus vers des « smart users » dans tous les domaines. Sur le plan technique, la situation est plus tendue dans la mesure où la majorité des investisseurs avec des biais négatifs semblent avoir capitulé. Les dernières enquêtes de positionnement ou de sentiment pointent vers de plus grandes certitudes (absence de récession ou encore l’accélération de la croissance des bénéfices). Les primes de risque dans les marchés des actions (surtout aux Etats-Unis) se sont par voie de conséquence beaucoup réduites.

Le « short interest » (la taille relative des positions à découvert sur les grands indices américains S&P500 et Nasdaq) est au plus bas des 7 dernières années

Source : JP Morgan Research

Notre conviction d’un élargissement de la participation, sélectivement aux valeurs secondaires délaissées (mais rentables) et à un spectre plus large de valeurs de croissance de qualité (hors tech), ne s’est pas réalisée pour le moment. Nous maintenons notre position. Les Etats-Unis, l’Europe et le Japon constituent le cœur de notre portefeuille en actions. Les soutiens à l’industrie (aux Etats-Unis et en Europe) pour les investissements dans la transition climatique ou pour la sécurisation de l’approvisionnement en composants stratégiques se poursuivent.

Sur un plan plus général, la décote des valeurs secondaires par rapport aux grandes valeurs constitue réellement une réserve de performance à venir (pour les meilleurs acteurs du segment). Un nombre croissant d’investisseurs décident désormais d’y réinvestir une partie des profits engrangés dans les grandes valeurs (technologiques notamment). L’amélioration (qui peine à se confirmer en Europe) des PMIs devrait permettre aux valeurs secondaires de retrouver une meilleure dynamique.

Les investisseurs sont « bullish », expression du sentiment des participants à l’enquête mensuelle de BofA de début juin (meilleur niveau depuis 2021)

Source: John Authers/BofA Global Fund Manager Survey

- Au sein des actifs de diversification, les métaux précieux confirment leur position diversifiante. La géopolitique et les flux financiers des banques centrales jouent toujours un rôle déterminant, de même qu’une défiance latente vis-à-vis des dettes publiques. Nous restons bien positionnés.

En ce qui concerne les métaux industriels (ou stratégiques), « l’électrification de tout » requiert aujourd’hui et demain quantités très importantes de différents métaux. Au premier rang desquels on trouve le cuivre (bien sûr), l’étain et le nickel. Toutefois, ces marchés sont sujets à des considérations de court terme et présentent des comportements spéculatifs car de nombreux acteurs « non-industriels » sont également à l’œuvre. Après une hausse soutenue en 2024, les cours du cuivre ont corrigé de plus de 15% en juin, sans que les fondamentaux de moyen terme soient remis en cause.

Enfin, le pétrole reste évidemment très volatile. Toutefois, la hausse attendue de la demande cette année est confrontée à la grande incertitude (pour ne pas dire les manipulations) des pays producteurs. Les experts tablent sur un équilibre précaire au mieux pour les 12 prochains mois, la meilleure prévision étant une fourchette de 75 à 95 dollars pour le WTI crude.

- L’intérêt pour les actifs réels de qualité tarde à se manifester, sauf en Suisse. L’immobilier coté international reste en retrait, plombé par les taux plus élevés et (de cas en cas) des incertitudes sur les intentions des locataires institutionnels pour les immeubles commerciaux. C’est aux Etats-Unis et dans quelques pays européens que ce segment « commercial » demeure en difficulté. En Suisse, le marché retrouve des couleurs. La décision de juin de la BNS constitue assurément un soutien non négligeable. Par ailleurs, les excès évoqués en 2020-21 se sont grandement atténués, tant au niveau du marché sous-jacent que des primes dans les cours des fonds.

- Le franc suisse est en reprise généralisée en juin, malgré la seconde réduction de taux opérée par la BNS. Les réductions de taux sont désormais désynchronisées, la Fed restant en position d’attente, alors que la Banque du Japon poursuit son initiative à contre-courant des autres. Principale victime en juin, le yen qui s’affaiblit à plus 160 contre le dollar. La baisse substantielle de l’euro contre le franc en réaction à l’annonce de la dissolution a certainement renforcé la décision de la BNS d’agir de manière plus marquée. Le dollar continue à bénéficier d’un différentiel de taux très important.

Le dollar reste fort contre le groupe des « rendements faibles » (notamment le yen), et contre les devises cycliques et/ou exportateurs de matières premières. La tendance est plus pédestre contre les principales devises des pays émergents. Le dollar index se maintient dans sa fourchette des 3 dernières années.

Source: Julius Baer Research/Bloomberg

Pause estivale?

Si la résilience de la conjoncture mondiale est appréciée par les détenteurs d’actions, le renouveau des perspectives de baisses de taux directeurs rassure. Nous sommes entrés dans une ère nouvelle, tant sur le plan macroéconomique (plus d’inflation, mais des cycles moins heurtés) que structurel pour les entreprises (optimisation des processus de fabrication, de communication, de développement grâce à l’utilisation accrue des outils digitaux). Les métriques de valorisation restent importantes au sens large (comme outil de gestion du risque), alors que l’identification des sociétés dominantes (qui commandent des primes importantes par rapport à la moyenne) joue toujours un rôle déterminant dans la construction de portefeuilles.

Nous considérons que le contexte actuel permet de construire des portefeuilles efficaces en privilégiant les actions de sociétés de qualité disposant de positions technologiques, stratégiques ou encore géographiques fortes, tout en s’appuyant sur une allocation obligataire qui présente un portage (« carry ») désormais beaucoup plus intéressant (au détriment pour le moment de la duration). Nous n’envisageons pas de procéder à des mouvements importants durant l’été et conservons nos allocations proches des points neutres en ce moment. Nous tablons sur une consolidation de tous les marchés (y compris du dollar) après la progression sensible depuis le début de l’année. La composition actuelle des portefeuilles permet de participer avantageusement à ce que les marchés proposent en ce moment. Nos portefeuilles diversifiés « classiques » demeurent composés d’actions (de l’ordre de 40 %), d’obligations (25 à 35 %) et d’actifs de diversification (convertibles, immobilier et infrastructure, métaux précieux) pour 20 à 30 %. Aussi longtemps que le cycle conjoncturel reste porteur, que l’inflation baisse (ou tout au moins se stabilise) et que les tensions géopolitiques n’affectent pas les grands paramètres fondamentaux (taux, devises, énergie), les attentes de performances demeurent positives dans une perspective à 12 mois.

Tannay, le 28 juin 2024

Serge Ledermann