Pandémie quand tu nous tiens !

Chronique des marchés Octobre 2020 – Serge Ledermann | 04.10.2020

Les incertitudes plombent la tendance en octobre

Les investisseurs ont calmé leur enthousiasme pour les actifs risqués ces dernières semaines à mesure que les nouvelles sur le front de la pandémie se détérioraient en Europe et (avec deux semaines de décalage) aux Etats-Unis. Les coups-bas et les menaces sur le bon déroulement des élections américaines ne contribuent pas non plus à restaurer la sérénité. Les excellentes nouvelles sur le front de la reprise conjoncturelle (des chiffres record après une baisse record !) et la bonne saison des bénéfices apparaissent donc largement escomptées. En Europe, les investisseurs ont réagi aux mauvaises nouvelles en se tournant à nouveau vers les obligations souveraines. Aux Etats-Unis, après une première phase de tension (les taux à 10 ans sont montés jusqu’à 0,90%) à l’idée d’une victoire démocrate à la présidentielle et au Sénat, les taux sont revenus à leur niveau de début de mois. Les marchés des actions corrigent fortement (les principaux indices reviennent au niveau d’il y a 5 mois !) à l’idée du retour à un confinement strict. Le dollar s’affaiblit légèrement contre les grandes devises, tout comme l’or (qui est tout de même sous une certaine pression quand la bourse baisse fortement). Enfin, l’immobilier coté subit également quelques dégagements en octobre, mais reste stable depuis le début de l’année.

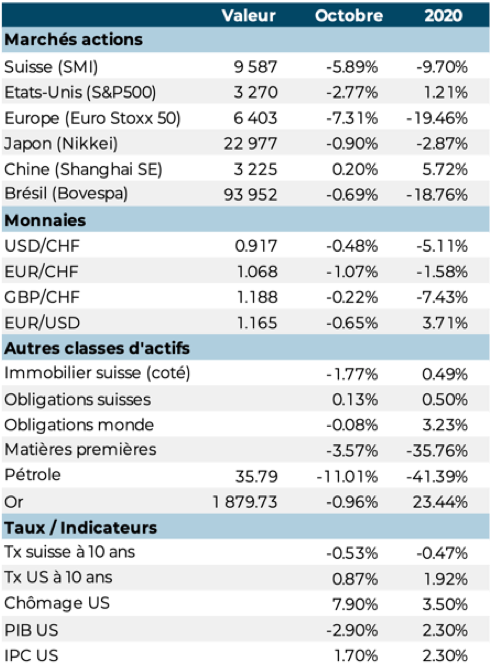

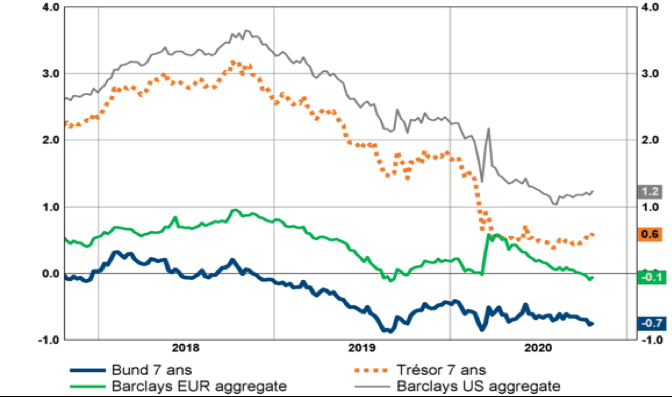

Évolution des principaux indices boursiers et économiques depuis le début de l’année (au 31.10.2020, en devises locales)

Source : XO Investments

La difficile pesée d’intérêts reste un casse-tête pour les dirigeants politiques… et pour les investisseurs

La dernière ligne droite pour Trump et Biden a confirmé les différences majeures de personnalité et de politique : Trump a vanté la croissance économique, la liberté d’entreprendre et le profit, en réitérant son hostilité à toute mesure écologique ou sociale contraignante. Biden a plutôt articulé son discours autour de la sécurité (sécurité sanitaire, sécurité sociale et sécurité des personnes face aux abus de certaines industries, et sécurité au niveau des relations internationales), de la décence et de l’unité. Dans un pays toujours plus polarisé, un nombre record de votes ont déjà été exprimés par anticipation (et donc par courrier), ce qui se traduit par un temps plus long pour le décompte des votes. Traditionnellement les électeurs démocrates votent en nombre par correspondance, alors que les républicains sont encouragés à voter en personne. Cela explique très clairement la dynamique de publication des chiffres du scrutin, qui basculent de rouge à bleu dans de nombreux états, à mesure que le temps passe. Au moment de la rédaction de ces lignes, la tendance penche clairement pour Joe Biden, et irrite profondément Donald Trump (qui repart dans ses délires de complot). Toutefois, la « vague bleue » (démocrate) que de nombreux sondages prédisaient ne s’est pas réalisée. On s’achemine donc vers une situation de « gridlock » (blocage) avec un président (vraisemblablement démocrate) et des chambres avec deux majorités différentes.

Les négociations sur un nouveau plan d’aides fiscales se poursuivent, mais sont restées enlisées pour des raisons essentiellement politiques. Les atermoiements de POTUS début octobre sur la question ont permis à la présidente de la Chambre des représentants, Nancy Pelosi, de stigmatiser l’indifférence des républicains à un programme équilibré en affichant au grand jour les désaccords profonds concernant le financement des gouvernements et des collectivités locales. Cette mesure de relance additionnelle est capitale, tant pour les citoyens et les entreprises concernées que pour les marchés qui semblent tous en « manque d’oxygène ». Durant la dernière réunion de la Réserve fédérale (post-élection le 5 novembre), Jay Powell a rappelé les risques conjoncturels et la nécessité d’un soutien fiscal additionnel. Difficile de savoir si les parties impliquées pourront travailler sur ce projet dans la période intermédiaire (entre l’élection et l’intronisation de janvier). A moyen terme toutefois, comme nous le disions dans notre dernière chronique, la toile de fond devrait rester la même au cours des prochains mois, à savoir support généreux en liquidités de la banque centrale et programme supplémentaire de soutien fiscal.

Quelques progrès ont été réalisés sur le Brexit en vue d’un accord commercial entre le Royaume-Uni et l’UE, ce qui limite le risque de rupture des relations commerciales en cas de « non-accord ». Mais le gouvernement britannique continue d’insister sur un accord rapide et limité, qui ne ferait que renforcer les conditions défavorables pour ses secteurs manufacturier et des services. Les risques d’une sortie sans accord au 31 décembre restent élevés.

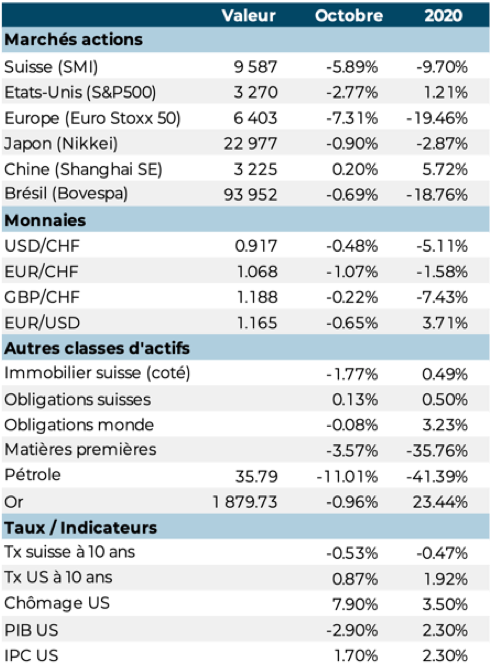

La deuxième vague de Covid-19 continue de s’intensifier. Le nombre de nouveaux cas augmente fortement dans toutes les grandes régions, même si le taux de létalité demeure en retrait par rapport à la sortie de l’hiver. Les décisions de protection du système de santé reprennent le dessus en Europe avec des mesures visant à intensifier la distanciation sociale, et ceci jusqu’à ce que la tendance du virus s’inverse ou tout du moins se tasse. La situation sur le front de la pandémie se détériore également fortement aux Etats-Unis, même si le « menteur de la Maison-Blanche » clamait dans tous ses meetings de campagne que le virus a disparu ! La difficile gestion du double impératif « maintien de la croissance-protection de la population » reste capitale aussi longtemps qu’aucun vaccin ou traitement efficace n’est disponible.

Moyenne journalière (sur 7 jours) de cas positifs et de décès en Europe (ex-UK)

Sources : Jeffries/Johns Hopkins University

Les conséquences économiques commencent déjà à se faire sentir par une perte de vitesse dans les enquêtes conjoncturelles, tant auprès des entreprises que des consommateurs. En Europe, l’impact des nouvelles mesures ne sera pas anodin, même s’il ne faut pas s’attendre à un arrêt brutal comme au printemps. A l’évidence, ces mesures gouvernementales tentent de maintenir la plus grande partie possible de l’économie ouverte.

Aux Etats-Unis, les statistiques économiques sont au beau fixe, mais il faut garder à l’esprit que la dynamique de la pandémie est similaire à celle de l’Europe avec 2 à 3 semaines de décalage. L’indicateur avancé PMI composite d’octobre a grimpé à 55,5, au plus haut depuis début 2019. Les deux secteurs, manufacturier et des services, se situent au-dessus de 50, ce qui correspond à une poursuite de l’expansion. Dans le secteur immobilier, les reventes de logements existants ont bondi de 9,4% en septembre, et les biens se vendent rapidement (près des trois quarts des biens vendus étaient sur le marché depuis moins d’un mois). Finalement, les nouvelles inscriptions au chômage continuent à refluer mais restent élevées.

La Chine retrouve son dynamisme. Au troisième trimestre, le PIB chinois a retrouvé une croissance de 4,9 % en glissement annuel, soit un point seulement en dessous des taux de croissance d’avant la pandémie. L’écart entre les performances économiques de la Chine et des autres grandes économies est particulièrement visible dans le domaine du commerce : les exportations chinoises sont en plein essor, souvent les produits chinois permettent de combler les lacunes de l’offre occasionnées ailleurs par les perturbations liées au Covid-19. La tenue du quatorzième plénum du Parti confirme la feuille de route économique et sociale pour la période 2021-2025. La Chine cherchera à s’appuyer davantage sur son marché intérieur et gagner technologiquement en autonomie, alors que son modèle est fragilisé par la guerre commerciale.

Evolution (en 2020) des indicateurs avancés Markit aux Etats-Unis, en Europe et en Chine : la reprise a bien lieu…

Source : ODDO BHF

La saison des résultats pour le troisième trimestre est meilleure qu’attendu. Il est toutefois intéressant de noter que la réaction des cours boursiers aux bonnes nouvelles a été plutôt modérée. Par contre, les résultats qui ne sont pas conformes aux estimations sont sévèrement pénalisés (Netflix à -8,0%, -11% pour Intel, -20% pour SAP). Le constat était frappant le jour où les GAFA ont publié simultanément ; les surprises positives n’étaient pas au rendez-vous alors que les cours s’étaient envolés jusqu’au mois d’août. Aux Etats-Unis, la proportion des entreprises du S&P500 qui battent les estimations de BPA est élevée pour le deuxième trimestre consécutif, à 83% (le plus haut historique). Sur l’échantillon qui a publié ses résultats jusqu’à présent, la croissance des bénéfices par action est négative de l’ordre de -15% en glissement annuel, en amélioration par rapport aux estimations du printemps. Au niveau sectoriel, et sans surprise, la plupart des secteurs cycliques (Financières et Energie en tête) continuent de freiner la dynamique bénéficiaire, tandis que les secteurs technologiques et défensifs s’en sortent mieux. Aux États-Unis, la croissance des revenus est négative à -6 % en glissement annuel, ce qui constitue également une surprise positive de 3%. En Europe, 70 % des entreprises du Stoxx600 qui ont publié ont aussi dépassé les attentes au niveau des bénéfices par action (la proportion la plus élevée depuis dix ans) avec un recul modeste (-1%) au troisième trimestre en glissement annuel. Ici encore, les secteurs cycliques restent médiocres.

En octobre, la longue enquête menée par la commission antitrust de la chambre des représentants américaine a produit un « long et lourd » rapport qui considère les pratiques des quatre géants des GAFAs comme monopolistiques. Les auditions des patrons des entreprises concernées sont menées en ce moment. Ceux-ci se défendent d’entraver la libre concurrence, en arguant également que les bénéficiaires sont les consommateurs, généralement le souci prioritaire des régulateurs. Si les mesures de contrôle ne semblent pas clairement évoquées, on peut s’attendre à une supervision plus stricte, voir des séparations d’activités, à l’avenir, quelle que soit la couleur de l’administration en place.

La deuxième vague va freiner (temporairement ?) la reprise

Le débat concernant la forme de la reprise n’est pas épuisé… Si le scenario central apparaît être celui de la « racine carrée », la virulence de la deuxième vague est de nature à infléchir la pente de la racine… On parle désormais de la probabilité réelle d’une reprise en W. Une telle évolution pèserait sur la consommation et l’investissement, ce qui se traduirait par un ralentissement marqué de la reprise bénéficiaire. C’est ce scenario que les investisseurs semblent (tout au moins partiellement) escompter en ce moment.

La reprise en racine carrée se confirme (mais quid du W ?), évolution du PIB américain (trimestre sur trimestre, annualisé) en 2020

Source : ODDO BHF

Notre mantra de l’investissement en ce moment reste le même : a) les marchés de taux souverains présentent peu d’intérêt, par manque de rendement et en raison de la désormais faible fonction de décorrélation, b) les actions (de manière sélective) gardent leur attrait dans la mesure où la prime de risque (relative aux obligations souveraines) reste élevée (entre 4 et 6% selon les marchés), tout en incorporant une véritable option sur la poursuite de la croissance, c) il est judicieux d’exposer tout portefeuille « multi-asset » à une proportion élevée d’actifs réels comme l’immobilier (pour le rendement) et les métaux précieux (pour lutter contre le « debasement » des grandes devises).

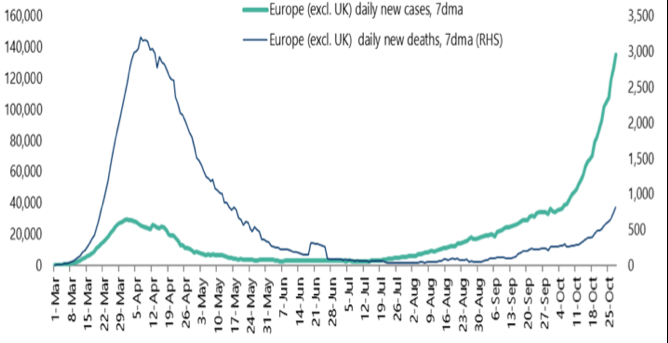

Dans les marchés de taux, les segments souverains des régions développées sont appelés à rester sans rémunération pour longtemps si on écoute bien les banquiers centraux. Seule la Chine diffère car elle mène une politique propre en raison d’une sortie de crise rapide. Ses fondamentaux sont meilleurs en comparaison (excédents des comptes courants, inflation sous contrôle, croissance équilibrée) et sa courbe des taux attrayante. Ainsi nous considérons que la dette chinoise locale peut désormais faire partie de toute poche de taux diversifiée. Enfin, nous continuons à privilégier plus sélectivement le crédit et le souverain émergent.

Les rendements à l’échéance des indices obligataires aux Etats-Unis et en Europe (en %, sur 3 ans)

Source : BCV

Pour les actions, nous avons décidé d’attendre le passage des élections américaines (l’élection de Joe Biden semble imminente, malgré les gesticulations juridiques du président sortant) et l’observation des indicateurs d’activité à haute fréquence (pour évaluer l’impact de la pandémie et des mesures de restrictions associées sur l’intensité de la reprise) pour prendre plus de risques. Les incertitudes qui pèsent sur de nombreux secteurs d’activité (présentiels, mais également banque et énergie) n’incitent toujours pas à s’engager vers une rotation significative en faveur des titres « value ». Par contre, le facteur qualité reste dominant, quel que soit le secteur ou la taille des entreprises. Ainsi, nous continuons à privilégier les titres et secteurs de qualité, peu ou pas affectés par les restrictions sanitaires et orientés vers la société de demain (digitale, plus verte, plus saine et plus mobile notamment). L’exposition aux sociétés de qualité en Europe, au Japon et en Chine se justifie toujours aujourd’hui, même si l’évolution de l’indice européen des actions reste très décevante (essentiellement fonction de la proportion encore élevée de banques, pétrolières et services publics). La forte augmentation à la fin du mois d’octobre de l’indicateur classique (VIX) de volatilité en cours de mois démontre le retour de l’anxiété des investisseurs. Toutefois, nous relevons la forte détente du VIX dès le lendemain de l’élection, indice que l’issue semble assez claire et susceptible de débloquer quelques situations. Simultanément, les configurations quelque fois « extrêmes » sur le plan technique se sont désormais détendues, constituant une base plus saine pour une poursuite de la tendance haussière à moyen terme.

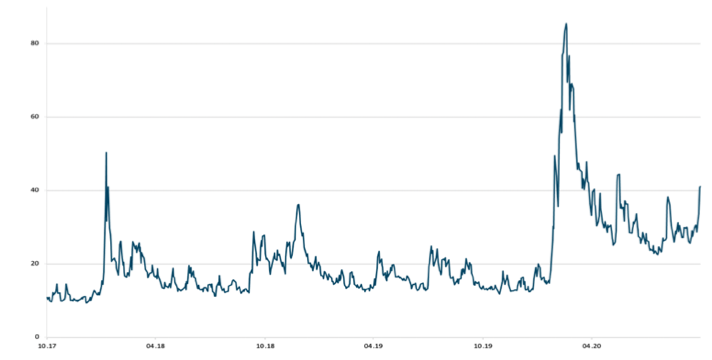

La volatilité (mesurée par le VIX) de l’indice S&P 500 remonte à des niveaux élevés

Source : XO Investments

La faiblesse structurelle du dollar est appelée à durer en raison principalement des vents contraires que sont a) un différentiel de taux (avec les autres grandes devises) fortement réduit, b) l’augmentation rapide du déficit des comptes courants (et du déficit budgétaire) et enfin c) un affaiblissement cyclique à mesure que le reste du monde se reprend. Le policy-mix américain reste stimulant. Pour les portefeuilles exprimés en francs suisses, une stratégie dynamique de protection (sur les devises) reste de mise, de même qu’une exposition « raisonnable » aux métaux précieux (« seule devise qui ne s’imprime pas »).

Nous maintenons notre approche fondamentale de construction de portefeuille en visant à équilibrer nos expositions entre actions de qualité (encore en légère sous-pondération), mix obligataire crédit de qualité et émergents (légère sous-pondération) et actifs réels (or et immobilier, en surpondération). La montée des incertitudes, tant sanitaires que politiques et économiques, depuis le mois de septembre a orchestré la correction (attendue) des principaux actifs risqués. Nous savions que le chemin du retour à une certaine forme de normalité ne serait pas « un long fleuve tranquille » … Toutefois et à mesure que certaines de ces incertitudes se lèvent (ces prochaines semaines), la (re)prise de risque sera indiquée. La notion de TINA (There Is No Alternative) refera surface progressivement. A nos yeux, le contexte global à moyen terme, tant monétaire que fiscal, demeure favorable à la poursuite de la hausse boursière.

Tannay, le 6 novembre 2020

Serge Ledermann