La hantise de l’inflation

Chronique des marchés – Avril 2021

Mars 2021 : des divergences derrière la hausse !

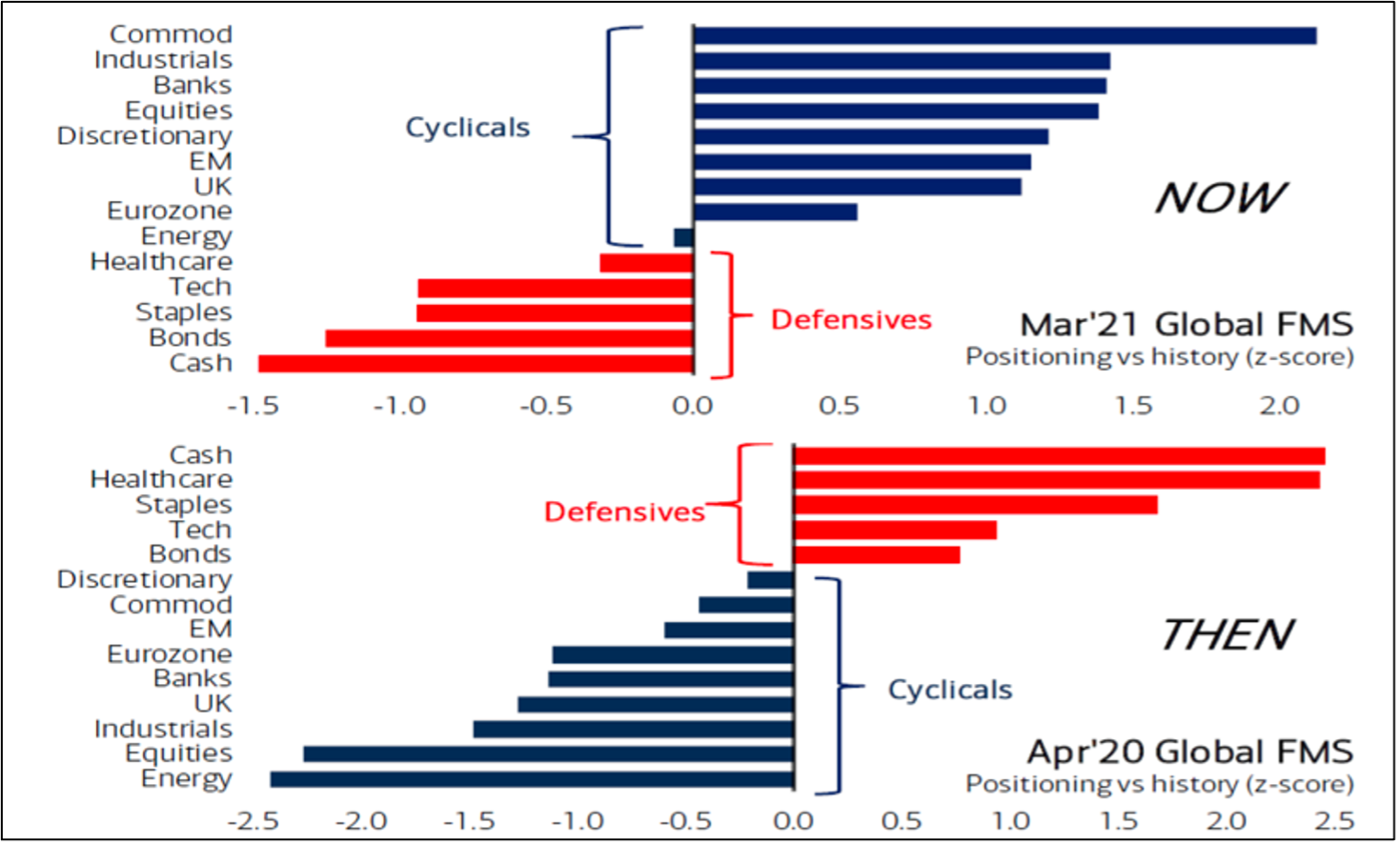

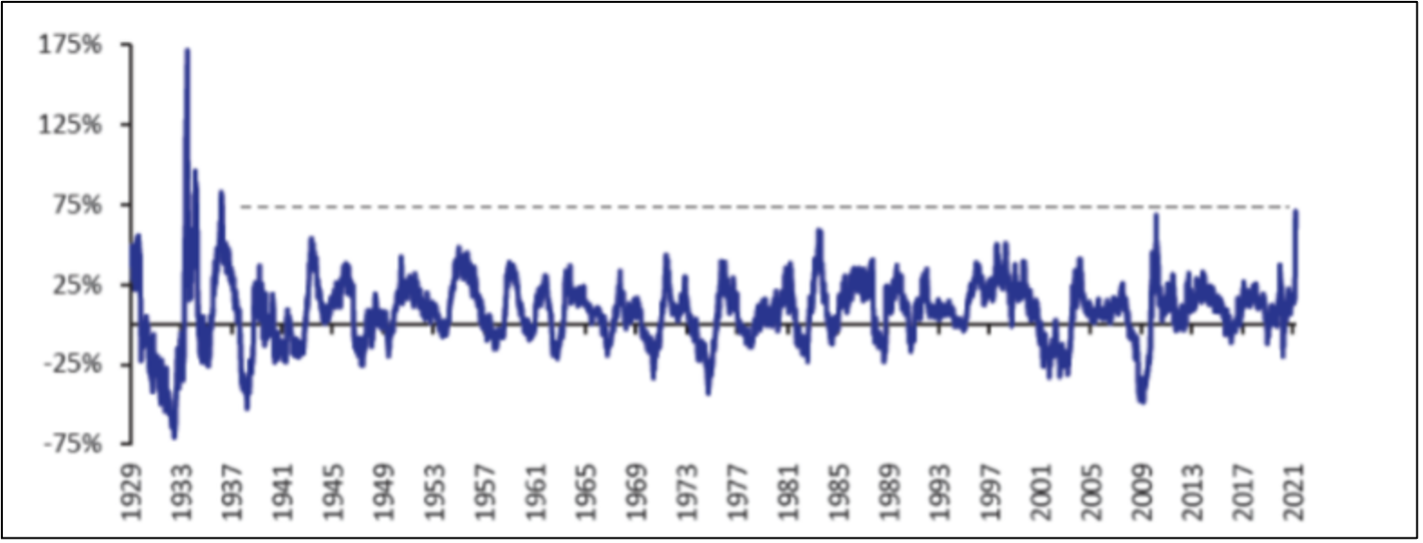

2021 démarre sur un premier trimestre globalement positif pour les portefeuilles diversifiés, mais avec beaucoup de divergences et des bifurcations importantes entre classes d’actifs et au sein des catégories d’investissement. Les leaders de la cote de 2020 sont rentrés dans le rang pour faire place aux retardataires et aux valeurs plus cycliques. Plus récemment, ce sont même les segments défensifs qui ont occupé les premiers rangs (rotation et élargissement du marché). Sur le plan régional, l’Europe et le Japon mènent le bal, alors que la Chine corrige assez nettement. Belle reprise de la Suisse qui exprime bien la rotation en faveur des composantes plus défensives. Mentionnons également que les douze derniers mois ont été particulièrement dynamiques en termes de performance (mesurée par l’indice américain S&P500) grâce à une progression historique (la plus forte depuis les années 30) de plus de 75% ! Evidemment, ce rebond massif fait suite au recul marqué des cours en février/mars au moment de l’explosion mondiale de la pandémie, mais il reflète aussi l’optimisme des investisseurs quant à la reprise de l’activité et des bénéfices des entreprises.

Evolution de la performance du S&P500 sur 12 mois glissants depuis 1929

Source : Bloomberg/Deutsche Bank

Les marchés obligataires sont quant à eux sous la pression de la hausse des taux longs américains et enregistrent un peu partout des moins-values, sauf pour les segments du crédit de moindre qualité. L’immobilier suisse coté se maintient à un niveau élevé, parvenant encore à progresser en mars. Sur le plan des devises, le franc suisse reste délaissé (en recul de près de 4% par rapport au dollar sur le mois !), signe que l’appétit au risque demeure bien présent. Enfin, le cours des métaux précieux continue de s’éroder, à mesure que le dollar se renforce et que les taux réels diminuent. En résumé, beaucoup de volatilité et de rotation, les actions restant au final le vecteur privilégié des investisseurs dans une ambiance de reprise conjoncturelle.

Évolution des principaux indices boursiers et économiques depuis le début de l’année (au 31.3.2021, en devises locales)

Source : XO Investments

Reprise économique : « retardée, mais pas sortie des rails » en raison de la pandémie

En observant l’évolution récente de la pandémie et la publication des indicateurs avancés, la citation récente de Mme Lagarde qui parle de retard et non de remise en question de la reprise nous revient à l’esprit. L’Europe fait clairement face à la 3e vague tant redoutée. Le rebond épidémique frappe l’ensemble du continent, ce qui contraint les autorités à durcir les mesures, notamment dans les déplacements, l’ouverture des commerces et toute forme de réunions. Les chiffres de mortalité restent toutefois contenus pour l’heure. A ce stade, seuls le Brésil, l’Espagne et l’Italie voient leurs courbes de mortalité augmenter de manière sensible. A l’évidence, les pays qui vaccinent beaucoup et rapidement s’en sortent mieux, ce qui ne manque pas de créer des tensions, tant sociales que géopolitiques à propos des stratégies déployées. Au total, plus de 540 millions de doses ont déjà été administrées dans le monde, dont 140 millions aux Etats-Unis qui vaccinent 2,6 millions de personnes par jour ! De leur côté, les « grandes puissances » comme la Chine et la Russie vaccinent peu. Enfin, l’Europe a augmenté le rythme avec 1,5 millions de doses administrées par jour, tandis que la Suisse reste enlisée avec « seulement » 22’000 personnes vaccinées par jour. La promesse faite à la population ressemble plus à un vœu pieux qu’à une planification sérieuse…

Mortalité journalière (en moyenne sur 7 jours, nombre de cas par million d’habitants) ; la Suisse dans le groupe des pays qui contiennent bien le nombre de décès !

Source : Our World in Data

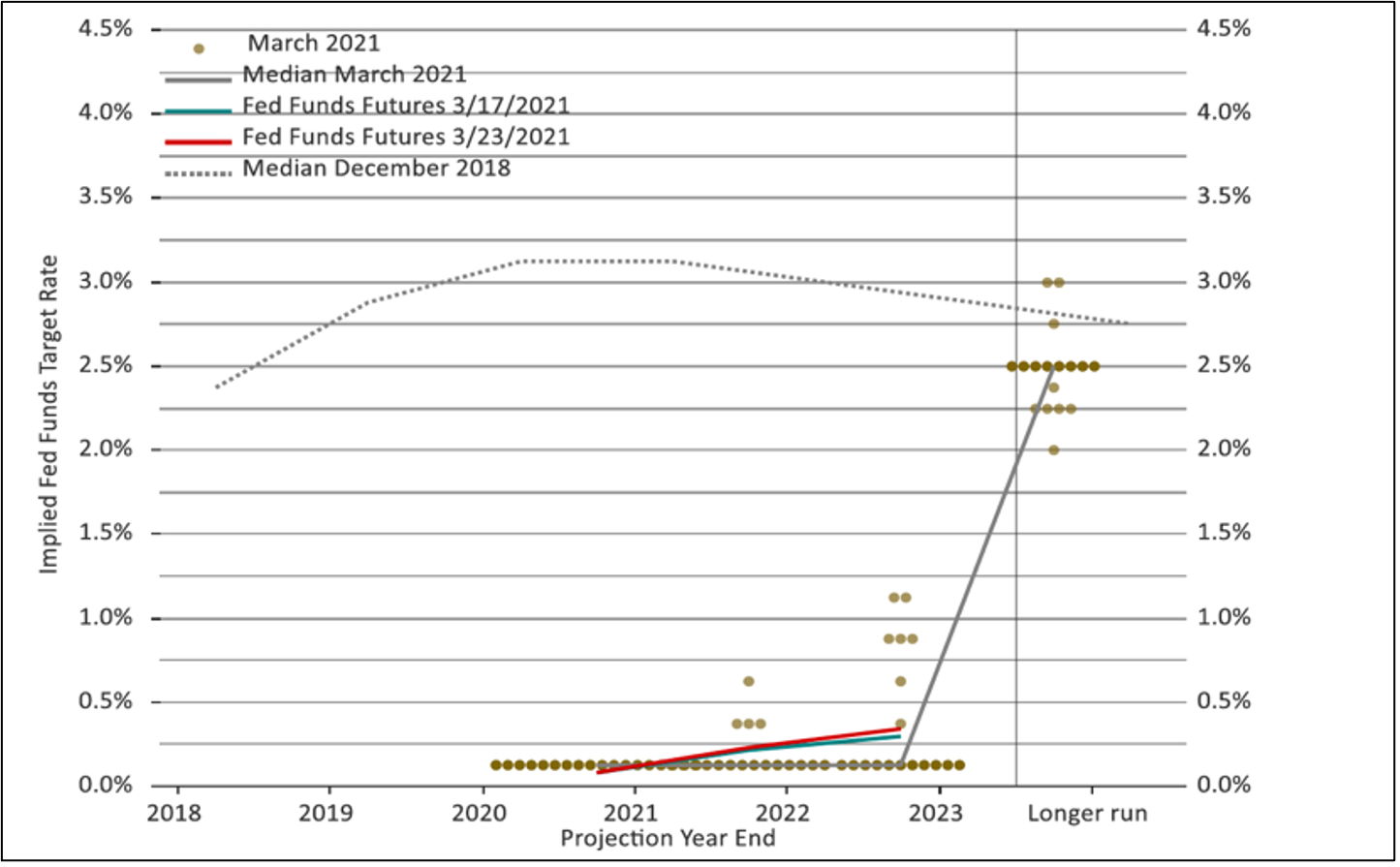

La communication des banques centrales en mars continue à pointer vers des politiques expansionnistes, mais les divergences apparaissent.

La Banque d’Angleterre comme la Banque du Japon ne prévoient pas de resserrement avant d’avoir la confirmation que les capacités inutilisées ont disparu. Au Japon, cette dernière prévoit de laisser le rendement des obligations à 10 ans fluctuer davantage, en indiquant que les mesures d’urgence ne sont plus nécessaires. La Banque centrale européenne confirme son biais expansionniste en augmentant ses achats d’obligations. A l’inverse, la Chine retire les liquidités signalant un biais plus restrictif. Mais comme toujours, les yeux restent braqués en priorité sur la Réserve fédérale américaine. D’après les dernières estimations publiées (Fed dots), la majorité des membres du comité de politique monétaire ne prévoit pas de hausse de taux avant 2024 ! Principale modification dans le communiqué : la révision significative à la hausse des prévisions économiques pour 2021 (PIB attendu en croissance de 6,5% contre 4,2% initialement) et des attentes d’inflation (à 2,4% en 2021). Le pilotage de la politique monétaire va donc être particulièrement délicat au cours des prochains trimestres, notamment si l’inflation s’avère être moins « transitoire » que prévu. De plus, la « gestion des taux » sera périlleuse dans la mesure où le Trésor va émettre beaucoup de dettes pour financer le plan de relance et potentiellement le programme Biden d’infrastructure qui est actuellement en discussion à Washington. De leur côté, les témoignages de Powell et Yellen devant les sénateurs ont confirmé les vues d’une économie en nette amélioration, mais d’un chemin encore long pour sortir complètement de la crise, notamment au niveau de la résorption du chômage.

Indications fournies (mars 2021) par la Réserve fédérale concernant les attentes en matière de taux directeurs (Fed dots) au cours des prochaines années : la majorité des membres tablent sur la stabilité, mais le nombre de dissidents augmente !

Source : Federal Reserve/Quilvest Wealth

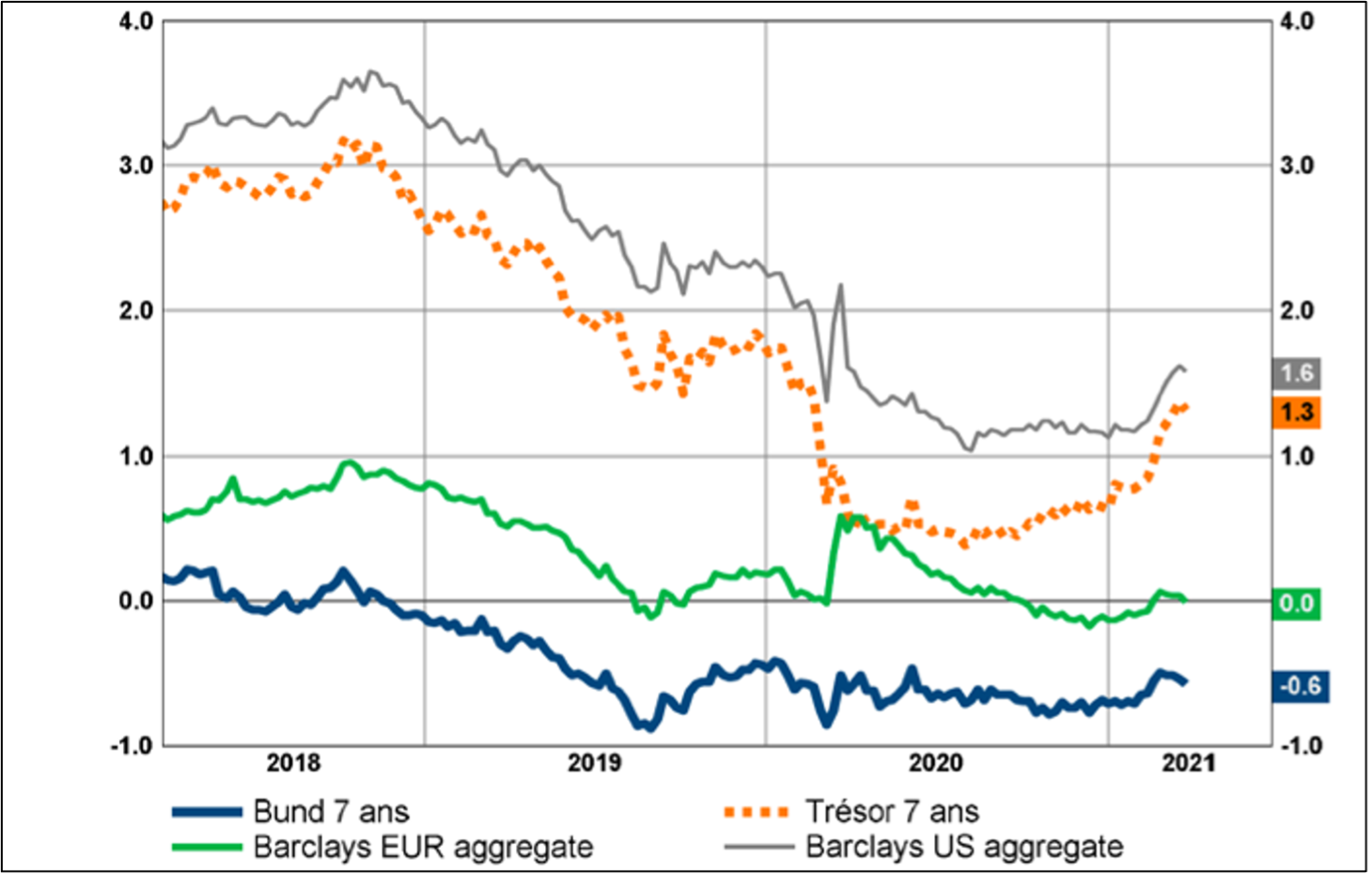

La hausse des taux à 10 ans s’est poursuivie aux Etats-Unis, reflétant logiquement l’amélioration des perspectives de croissance et la reprise de l’inflation. A ce jour, les attentes en matière de hausse des prix semblent déjà s’être ajustées (à environ 2,2% en variation annuelle) sur cette nouvelle configuration, alors que les taux réels baissent (tout en restant négatifs). Dans le reste du monde développé, la tension sur les taux longs reste modeste (seulement environ 20 points de base en Europe et quelques points au Japon) dans la mesure où le rebond conjoncturel est pour l’heure moins dynamique. L’écart de rendement (sur la partie longue des courbes) a « redonné du jus » au dollar qui s’est fortement apprécié depuis janvier. Enfin, il est bon de rappeler que c’est bien la remontée des taux réels qui agite les marchés, générant notamment la rotation vers les valeurs plus cycliques et/ou moins chèrement valorisées.

Rendements à l’échéance des obligations (en %) en euros et en dollars (depuis le 1.1.2018) : la reprise des taux est bien visible aux Etats-Unis, mais à peine perceptible en zone euro.

Source : Refinitiv Datastream/BCV

Le principal moteur de reprise est clairement passé de la Chine (qui veut éviter la surchauffe) aux Etats-Unis qui relancent massivement, et profitent de l’avancée significative de la vaccination.

On pourrait donc assister à une forme passagère « d’hyperactivité économique » qui verrait la consommation (grâce à la réouverture et l’épargne des ménages accumulée pendant les restrictions) et l’investissement progresser fortement. Ce regain d’activité va dès lors se heurter à quelques goulots d’étranglement, induisant des hausses de prix. A cet égard, le blocage pendant quelques jours du Canal de Suez par un des plus grands porte-conteneurs faisant route de la Chine vers l’Europe (près de 10 % du commerce maritime international, et 2 millions de barils / jour passent par le Canal de Suez) ou encore la pénurie actuelle de micro-processeurs nous rappellent à quel point toute la chaine d’approvisionnement mondiale reste à flux tendus. Enfin, et en fonction des différences dans la politique d’ouverture (plus rapide aux Etats-Unis), les écarts de croissance vont encore se creuser, l’Amérique du Nord retrouvant plus rapidement le niveau de PIB de 2019 que la plupart des autres régions (à l’exception de la Chine).

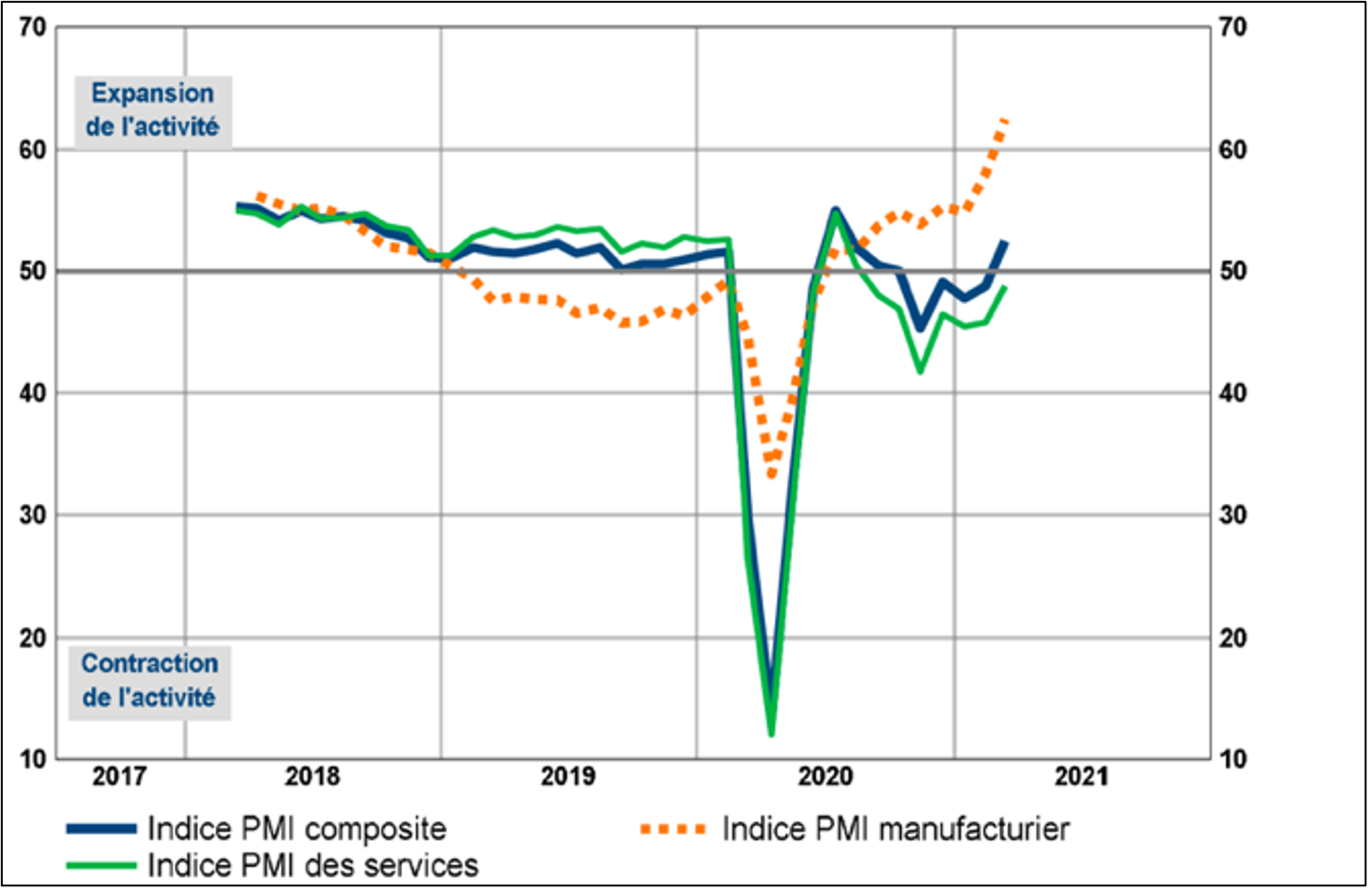

Indicateurs des directeurs d’achat pour l’Europe ; le secteur manufacturier tire fortement l’activité !

Source : Refinitiv Datastream/BCV

Les chiffres économiques continuent à être encourageants, mais sur le plan industriel avant tout.

La progression la plus prononcée est en Europe, qui bénéficie grandement de la reprise du commerce mondial. Dans les services par contre, la lenteur de la vaccination freine la réouverture des activités présentielles. Pour le mois de mars, les indicateurs avancés des directeurs d’achats indiquent que le secteur industriel a atteint son plus haut niveau (entre 57 et 63 en Europe et aux Etats-Unis) depuis que les statistiques existent (juin 1997). Pour ce qui est des services, les niveaux se situent encore en-dessous de 50 (indiquant toujours une phase de contraction), en attente d’un plus fort rebond en fin de confinement. La Suisse se situe exactement dans cette dynamique avec une reprise marquée du secteur manufacturier, mais une stagnation dans les services. La Banque nationale reste prudente et maintient ses taux directeurs au plancher (soit à -0.75%) permettant une lente érosion (souhaitée) du franc.

Sur le plan géopolitique, les premières semaines de Joe Biden ne font pas place à « plus de tendresse » face à la Chine et la Russie. Le ton est dur et sans ambiguïté, tant vis-à-vis de l’autoritarisme de Putin que du traitement des minorités et des pratiques commerciales critiquables en Chine (sans parler de la reprise en main de Hongkong et des visées permanentes sur Taïwan). Dans ce contexte, les actions des sociétés technologiques chinoises à double cotation (souvent Hong Kong et au Nasdaq) ont fortement chuté après l’adoption par le régulateur américain de mesures qui excluront les sociétés étrangères des bourses américaines, si elles ne se conforment pas aux normes d’audit américaines. Plus contraignant encore, ces nouvelles règles exigent également que ces entreprises démontrent qu’elles ne sont pas contrôlées par une entité gouvernementale. Cet écueil s’ajoute à la répression réglementaire sans précédent qui s’applique désormais en Chine aux entreprises technologiques nationales. Les autorités semblent craindre qu’elles n’aient acquis trop de pouvoir… au risque de faire de l’ombre au régime.

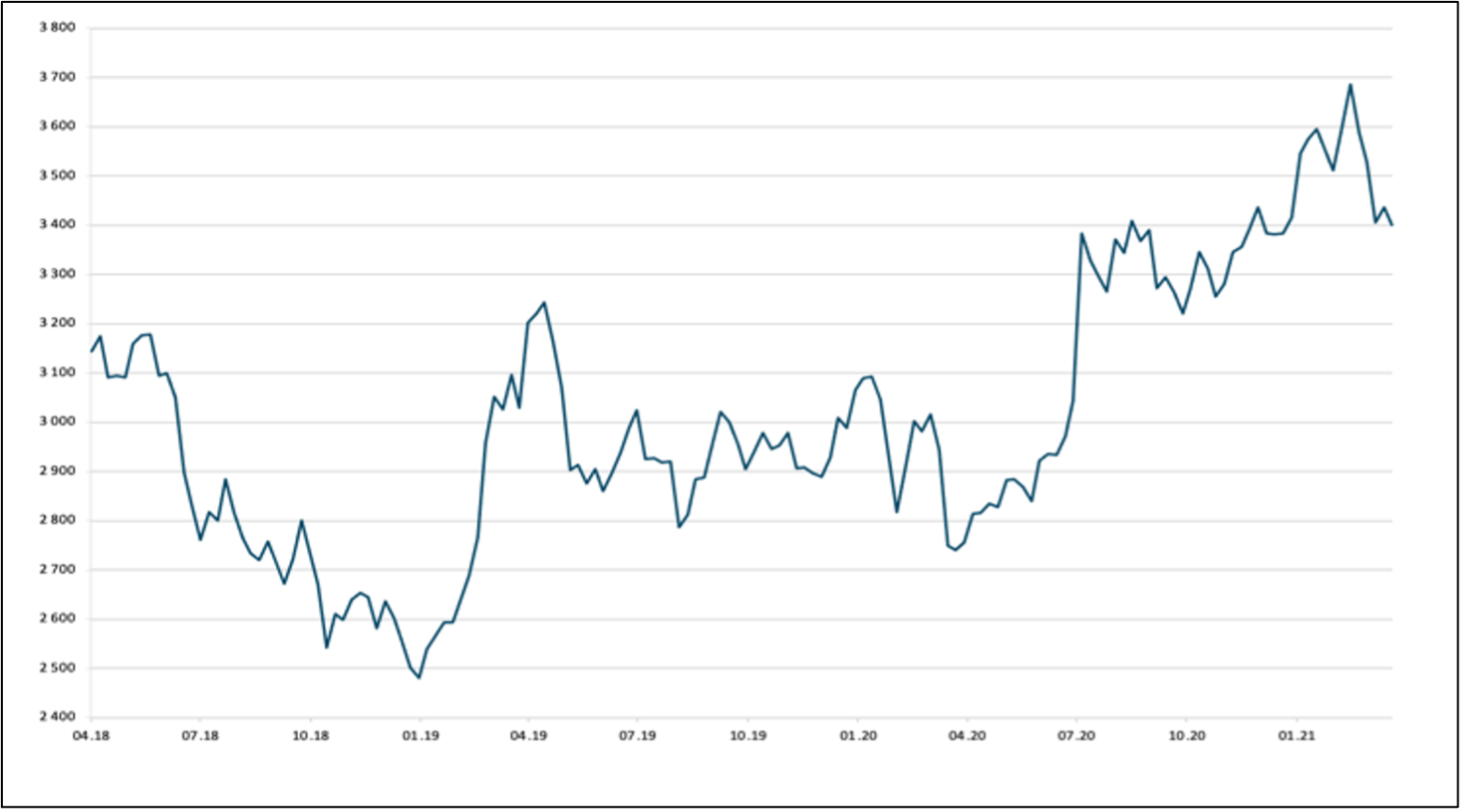

Evolution de l’indice composite de la bourse de Shanghai (sur 2 ans) : retour au niveau de l’automne 2020 !

Source : XO Investment

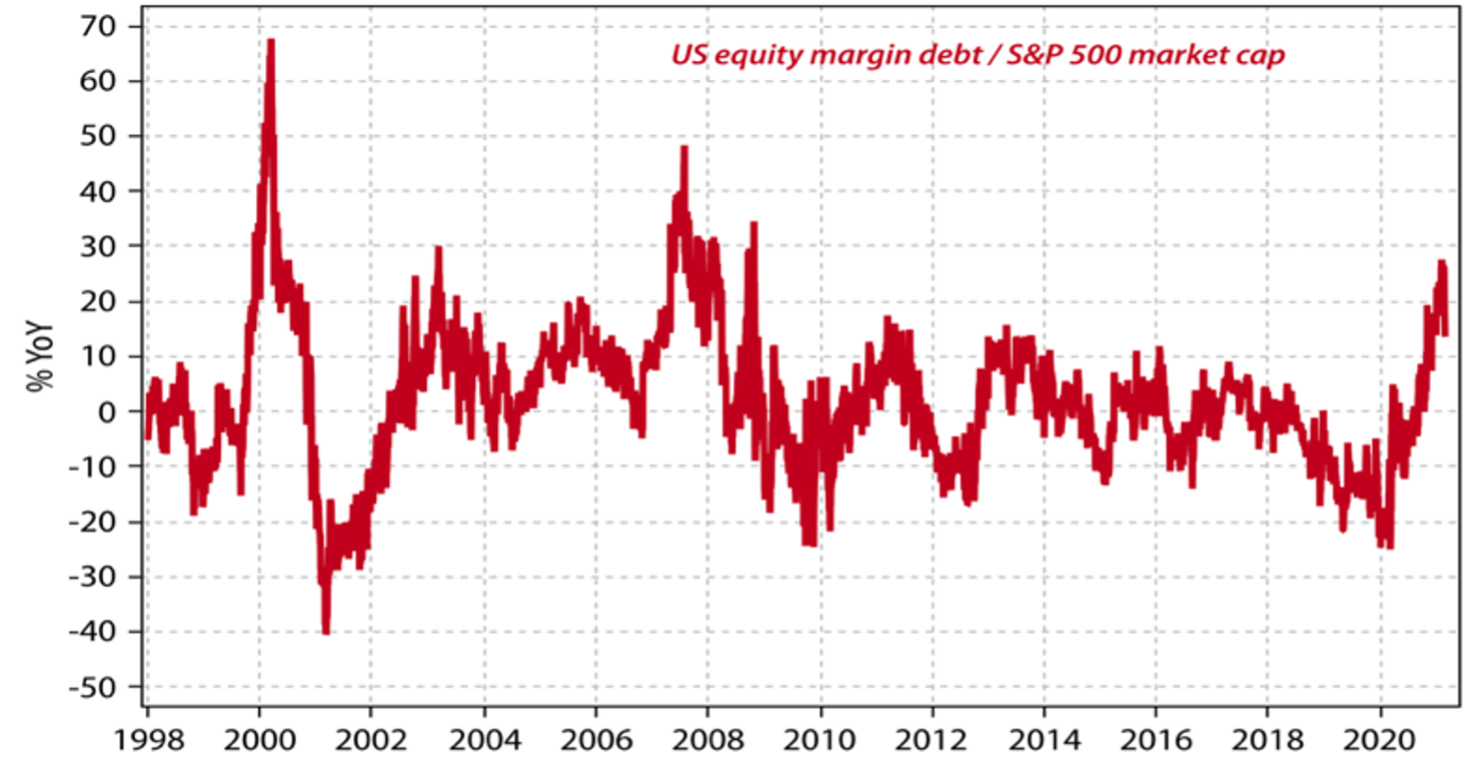

Après Gamestop et Robinhood en janvier, ce sont Greensill et Archegos Capital qui occupent le devant de la scène financière à la fin du mois de mars ! Nous avions alors rappelé le danger des ventes/achats forcés en insistant sur le strict contrôle des risques. L’abondance de liquidités, le faible coût de l’emprunt et l’indécrottable appât du gain facile continuent encore et toujours de faire des victimes. Si l’incident Gamestop nous semblait limité à quelques titres bien identifiés, les problèmes liés au fonds « Supply Chain » du Credit Suisse ou encore les pratiques sauvages d’un « family-office aux pratiques de hedge funds » pourraient cacher d’autres constructions bancales du même type, générant potentiellement d’autres ventes forcées.

Les achats sur marge sur la bourse américaine sont à leur plus haut niveau des 10 dernières années

Source : Gavekal Research/macrobond

Tous les yeux rivés sur l’inflation ?

L’inflation est de retour…mais quelle bonne nouvelle ! Enfin des rendements plus raisonnables pour les épargnants ou une incitation à consommer davantage ! On sait tous que l’absence d’augmentation des prix n’est durablement pas souhaitable. Cette hausse n’est que le résultat logique de la reprise économique qui se dessine, fruit des efforts de reflation déployés ces derniers mois. Il se peut toutefois que pendant une courte période (deuxième et troisième trimestres), la hausse des prix dépasse la zone de confort des investisseurs (alors que les banquiers centraux restent tranquilles) et soit de nature à calmer les ardeurs des spéculateurs, tout en permettant un re-balancement progressif entre marchés de taux et des actions. TINA est encore bien présente, mais elle pourrait retrouver de la concurrence. A coup sûr, la tension sur les taux, les accidents liés au levier excessif ou encore la concentration des risques sur certains segments de marché vont générer une recrudescence de chocs de liquidité ou de volatilité.

Depuis quelques semaines, les signes classiques d’effervescence (concentration, niveau record des achats sur marge, volumes extrêmement élevés d’options traitées …) sont bien présents ! Certains marchés par contre sont en phase de correction comme « l’hyper-croissance », les titres du segment des énergies ou encore les actions chinoises, démontrant bien la préférence pour des approches de « momentum », où on délaisse rapidement ce qui ne monte plus. Comme évoqué plus haut, les liquidités restent abondantes, mais nous observons clairement un resserrement dans les grandes économies depuis quelques mois. Dans ce contexte, les taux longs sur le plan mondial ont clairement quitté leur plancher de l’été dernier. Même en Suisse, et pour la première fois depuis 2019, les taux à 10 ans de la Confédération sont sur le point de redevenir positifs !

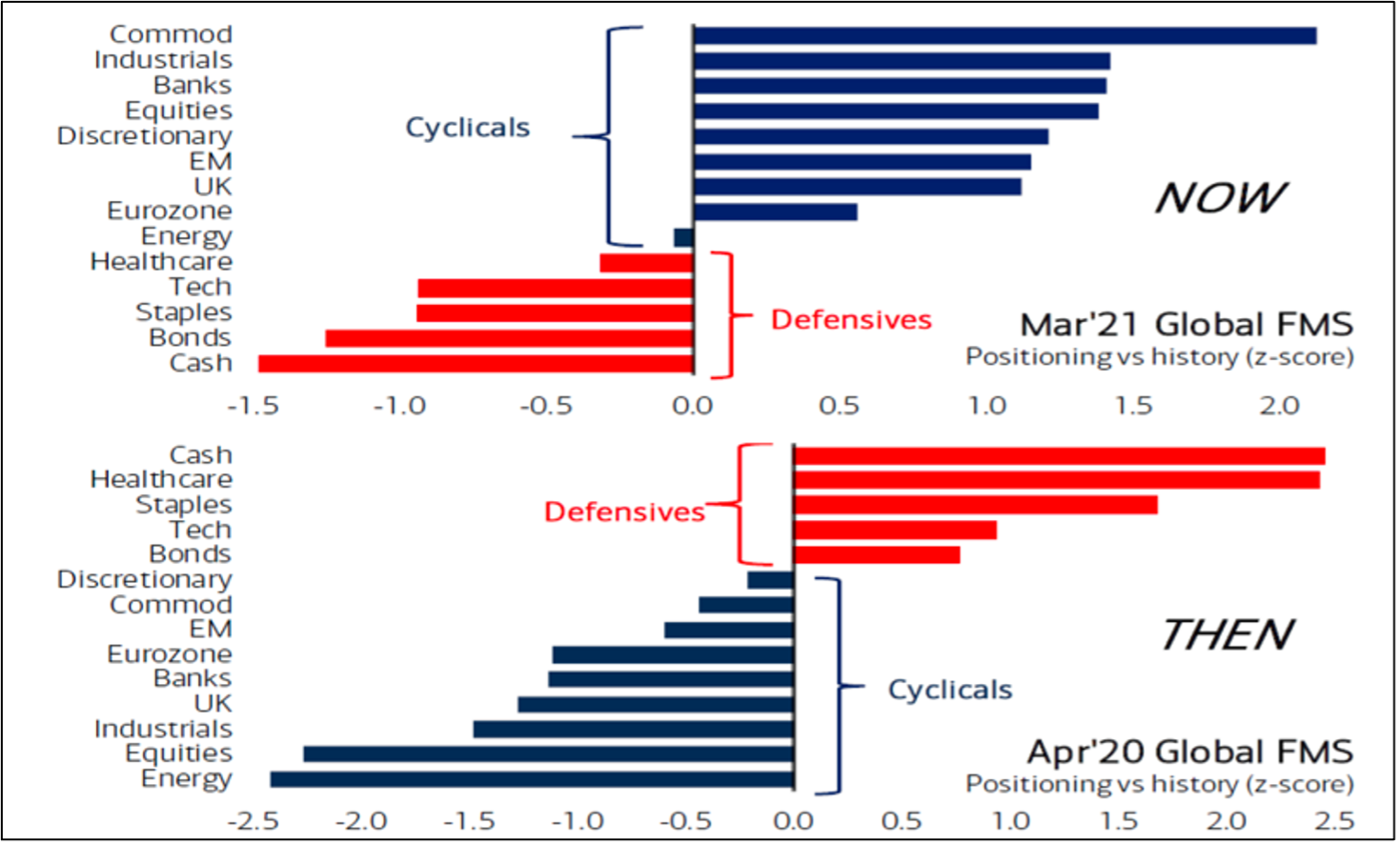

Retournement complet des préférences des investisseurs (selon le sondage mensuel de BofA/Merrill Lynch Fund Manager Survey) entre avril 2020 et mars 2021, les segments cycliques ont pris le dessus !

Source : BofA FMS/Quilvest Wealth

Comme indiqué au cours du dernier trimestre de 2020, nous avons modifié notre positionnement régional et sectoriel, en tablant d’une part sur l’élargissement de la participation à la performance et d’autre part sur un re-balancement en faveur des régions en retard. Malgré la sortie « poussive » de la pandémie en Europe, les segments des services (en présentiel) et plus cycliques (notamment les matériaux et les industrielles) restent bien soutenus en termes boursiers. Ce sont toutefois les valeurs plus défensives qui ont pris de la hauteur en mars. Difficile dès lors d’avoir en permanence le « bon portefeuille », ce qui confirme notre approche diversifiée en termes de facteurs (taille, secteur, région, style). La transformation structurelle de la société reste bien engagée et nous maintenons une exposition conséquente (mais moins importante que précédemment) aux thématiques digitales, de biotechnologie, de transition énergétique ou encore de nouveaux modes de consommation/communication. Sur le plan régional, le Japon et l’Europe (en retard dans la reprise) gardent une place plus importante dans l’allocation, de même que les valeurs secondaires plus industrielles et/ou liées à la consommation domestique. En Suisse, nous privilégions les valeurs petites et moyennes qui présentent un profil plus industriel. La correction des actions chinoises semble assez logique dans le contexte monétaire plus restrictif, ce qui devrait permettre de s’y intéresser à nouveau au cours des prochains trimestres. Enfin, l’immobilier (comme toujours de manière sélective) reste bien ancré dans le portefeuille, tant en Suisse que sur le plan global.

En résumé, notre feuille de route s’articule de la manière suivante :

- La reprise économique globale est en cours, mais on ne peut plus parler de synchronisation, tant les différences dans l’intensité de la vaccination creusent les écarts.

- Les banques centrales accompagnent la reprise en maintenant les taux au plus bas et en alimentant le système bancaire avec tous les moyens nécessaires. Toutefois, les approches et les discours varient, ce qui crée des divergences dans l’évolution des taux et des attentes inflationnistes entre les grands blocs. Ce retour d’inflation pose toutefois un défi pour les grands argentiers, en premier lieu pour la Réserve fédérale qui devra « marcher sur des œufs » au cours des prochains mois… Le léger durcissement des conditions financières devrait progressivement calmer la dynamique générale des prix des actifs financiers.

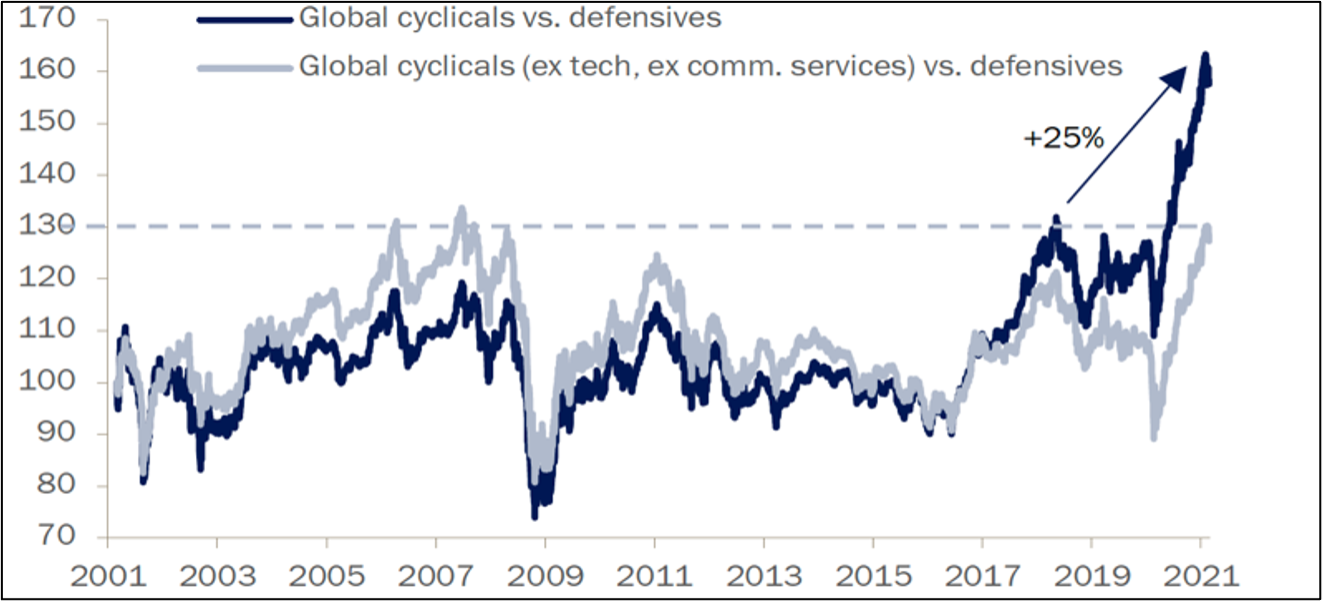

- Nous sommes d’avis que les conditions d’une poursuite de la hausse des actifs risqués sont encore présentes (reprise économique, prévisions de bénéfices en hausse, taux d’intérêt encore bas malgré les récentes tensions, liquidités abondantes), mais cette hausse sera plus heurtée et sujette à des corrections de cours plus fréquentes. Elle dépendra essentiellement de la progression des résultats des entreprises, car elle sera contrainte par des multiples de valorisation qui seront sous pression. La reprise des valeurs cycliques depuis l’automne dernier est spectaculaire et reflète parfaitement l’amélioration de l’activité manufacturière dans le monde. Ces indicateurs nous apparaissent avoir atteint leur pic, alors que les dépenses de consommation devraient commencer à se reprendre, notamment dans les services. Une approche équilibrée entre secteurs et une préférence pour les marchés en retard et moins chèrement valorisés reste de mise.

Evolution relative du segment mondial des actions cycliques (MSCI Monde avec et sans secteurs technologie et services de communication) par rapport au segment des actions défensives depuis 2001

Source: Refinitiv Datastream/Bank J. Safra Sarasin

- Nous constatons que les actifs traditionnels dits « anti-fragiles » comme les obligations souveraines à 10 ans ou l’or ne parviennent plus à diversifier aisément les portefeuilles. Nous sommes d’avis que le marché des obligations de qualité en devise chinoise (seul pays qui conduit une politique monétaire restrictive en ce moment) présente une véritable diversification en offrant de taux réels et absolus élevés, de même qu’une devise qui gagne en crédibilité. Dans les marchés obligataires plus traditionnels, l’écart de rendement entre les taux souverains à 10 ans américains et allemands s’élève à nouveau à 200 points de base, ce qui soutient le dollar dans l’immédiat. Comme la différence au niveau des taux courts est moins importante, une stratégie hedgée permet de grappiller des points de rendement (environ 100 points) par rapport à l’équivalent en euro. Les incitations données aux investisseurs en euros ou francs suisses de détenir du dollar (sous forme d’obligations notamment) sont donc bien réelles. Plus généralement au niveau des marchés de taux, nous continuons de préférer le crédit au souverain, mais avec une sélectivité accrue. La correction des taux US nous paraît bien avancée, mais pas totalement aboutie.

Evolution des taux d’intérêt souverains à 10 ans entre les Etats-Unis (courbe rouge), les Etats-Unis hedgés en euro (courbe jaune) et l’Allemagne (courbe grise) : avantage clair au marché américain !

Source : Gavekal Research/Macrobond

Nous maintenons notre approche fondamentale de construction de portefeuille en visant à équilibrer nos expositions entre actions (position au mieux neutre en ce moment) afin de tirer le meilleur parti du contexte de « reflation » qui se confirme. Nous préconisons un mix équilibré entre bénéficiaires de la reprise et gagnants structurels de long terme (écologie, santé, digitalisation, enseignement). Les corrections sectorielles ou régionales en cours depuis quelques semaines permettront de progressivement reconstruire des positions dans des conditions « assainies ». De son côté, la poche obligataire se répartit entre emprunts souverains (en faible pondération, essentiellement pour ses vertus de diversification, mais avec une exposition grandissante à la Chine en devise locale), crédit à haut rendement choisi sélectivement et dette émergente (en dollar hedgé). Les actifs réels (or et immobilier) sont des bénéficiaires traditionnels en phase de relance. Toutefois et temporairement, notre position en or a été réduite en raison d’une configuration technique vulnérable, liée à la hausse des taux réels et du dollar.

L’équilibre entre les diverses classes d’actifs (qui constituent nos portefeuilles multi-assets) dépend largement du positionnement dans le cycle économique (nous pensons que nous sommes au début d’un nouveau cycle), de l’évolution des taux d’intérêt (qui restent bas, mais en reprise) et de l’évolution des profits des sociétés (attendus en forte hausse, mais attention aux déceptions !). Dans l’immédiat, nous sommes interpelés par le sentiment euphorique des investisseurs et la succession d’accidents financiers. Les craintes d’inflation semblent de leur côté bien assimilées, mais les publications prochaines (aux Etats-Unis) seront scrutées avec une attention particulière. Nous rappelons ad nauseam que la sortie de crise est déjà bien reflétée dans de nombreux prix, réduisant par conséquent le potentiel de gains additionnels en 2021.

Tannay, le 1er avril 2021

Serge Ledermann