Entrez vaccins, sortez M. Trump !

Chronique des marchés – Décembre 2020

Novembre 2020 est historique

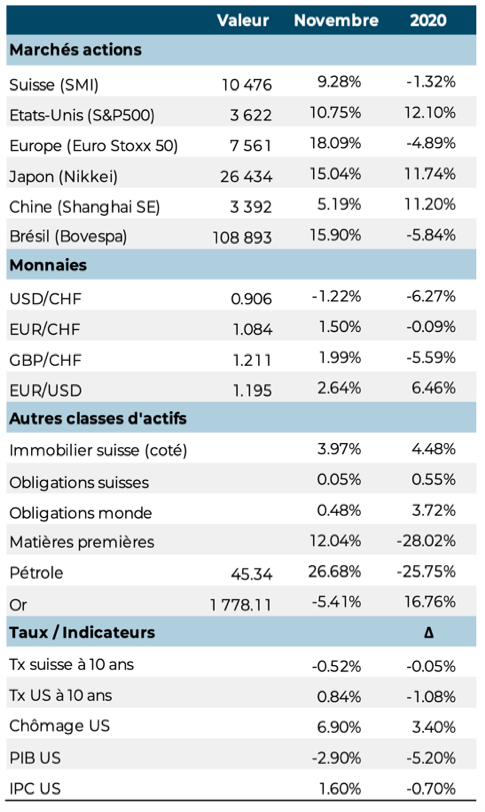

Le mois sous observation a démarré avec les élections présidentielles américaines qui rapidement ont donné Joe Biden vainqueur et Donald Trump colérique et rancunier (comme attendu). Les marchés se sont clairement animés à partir du 9 novembre, date de l’annonce des résultats préliminaires (très encourageants) du vaccin développé par Pfizer et BioNTech, puis quelques jours plus tard des résultats des vaccins de Moderna et d’Oxford/Astra Zeneca. L’espoir d’un retour rapide à la vie normale s’est traduit par une hausse rapide des actifs risqués et, au sein de ceux-ci, par une rotation significative en faveur des segments les plus pénalisés par la pandémie. Sur le plan géographique, les régions en retard (Japon +15% ; Europe +18%) se sont également révélées les plus performantes. Les composantes les plus défensives des indices ne participent pas à cette reprise, ce qui explique le retard relatif de la Suisse notamment. A titre d’illustration, l’indice Dow Jones a gagné 11’000 points en 6 mois pour dépasser le niveau de 30’000 à fin novembre, alors qu’il lui a fallu 117 ans pour passer de 0 à 11’000, magie des chiffres ! L’indice mondial des actions (MSCI World) enregistre la plus forte progression mensuelle de son histoire.

Si la hausse des actions est alimentée par les sorties importantes de fonds des marchés de taux, ceux-ci restent assez stables en termes d’évolution durant le mois. Les perspectives de reprise conjoncturelle et de soutien toujours présent des banques centrales sont bien accueillis par les segments du crédit et des marchés émergents. Très bonne tenue de l’immobilier coté qui atteint désormais la performance escomptée. Le changement de perspectives économiques et la reprise de risque pénalisent l’or qui poursuit la correction entamée fin août. La baisse du dollar ne parvient pas à freiner cette érosion. Malgré la reprise de nombreuses devises en novembre, le franc suisse reste la vedette en 2020.

La forte reprise des marchés en novembre permet désormais aux indices de la prévoyance en Suisse d’évoluer à nouveau au-dessus de la ligne de flottaison à la fin du mois de novembre (+ 1,9% pour LPP25+ ; + 1,4% pour LPP40+).

Évolution des principaux indices boursiers et économiques depuis le début de l’année (au 30.11.2020, en devises locales)

Source : XO Investments

Un peu de lumière au bout du tunnel

Trump est incapable de voir la réalité en face. Il assure qu’il quittera la Maison-Blanche une fois que les grands électeurs auront confirmé (le 14 décembre) le résultat des élections en faveur de Joe Biden. Son irritation l’incite à saper la légitimité du processus et régler des comptes (en prenant congé de nombreux fonctionnaires…) de manière à peser négativement sur la transition du pouvoir. Pour l’heure, l’esquisse de la nouvelle administration proposée par le futur président fait une large place à la compétence, l’expérience et la diversité, tout le contraire de l’administration sortante. Le grand défi sera de pouvoir gouverner en trouvant les alliances et les arguments nécessaires pour faire avancer son agenda. La principale incertitude à court terme est le deuxième tour (le 5 janvier) de l’élection sénatoriale de Géorgie qui décidera de la couleur de la chambre. Si la tradition locale donne un certain avantage aux républicains, la victoire de Joe Biden pourrait faire pencher la balance. Une configuration démocrate dans les deux chambres serait surprenante et permettrait d’accélérer certains projets sur le plan des investissements environnementaux et sur la pression fiscale. Quant à POTUS (qui ne le sera plus après le 20 janvier), il devrait utiliser son temps désormais libre pour engager un traitement psychiatrique.

Autre écueil dans la transition, le blocage (et l’exigence de restitution faite à la Fed) par le secrétaire au Trésor sortant des fonds destinés aux programmes de soutien aux petites entreprises et aux municipalités répond clairement aux aspirations revanchardes du Président. Les chambres ont encore à se prononcer sur le financement du gouvernement (avant le 11 décembre) et la mise en place d’une nouvelle tranche de soutiens financiers à l’emploi pour plus de 12 millions de personnes dont les aides arrivent à échéance en fin d’année. Ces éléments vont certainement (temporairement) freiner l’élan de reprise de la conjoncture américaine.

Plus près de nous, les négociations sur le Brexit continuent à aller nulle part. Sans traité commercial au 31 décembre, les deux parties courent le risque de frictions économiques qui viendraient s’ajouter au choc sanitaire. Les discussions continuent à buter sur la pêche (!), les garanties réclamées aux Britanniques en matière de concurrence et la manière de régler les futurs différends. La place financière britannique va perdre son accès au marché européen et sera soumise aux règles que fixera Bruxelles pour vendre ses services localement.

La reprise se poursuit, mais à des rythmes variables selon les régions. Les enquêtes récentes auprès des directeurs d’achat apportent un éclairage sur la trajectoire conjoncturelle : du fait des nouveaux confinements, le PMI des services se dégrade en Europe bien en-dessous de la ligne d’horizon à 50 qui marque la limite entre contraction et expansion. A l’inverse, le dynamisme du secteur manufacturier y est confirmé, largement au-dessus du niveau de 50. Par ailleurs, les chiffres japonais et surtout américains n’enregistrent pour le moment qu’un fléchissement mineur, mais la vigueur de la deuxième (voir troisième) vague de la pandémie outre-Atlantique pourrait freiner cet élan. La détérioration des chiffres de l’emploi et la baisse de l’épargne (transfert des fonds de l’Etat) confirment cette analyse. Enfin, et c’est le message le plus fort, la Chine accélère encore et enregistre son meilleur niveau pour l’indice (PMI Caixin) manufacturier depuis 2010. Il existe ainsi un véritable mouvement d’entraînement avec la chaine d’approvisionnement asiatique et même au-delà (Japon, Europe). Ainsi, la synchronisation du cycle semble se mettre en place, ce qui est encourageant pour les perspectives 2021. Globalement, l’indice des directeurs d’achats (PMI composite) moyen des pays développés demeure relativement stable, au-dessus du niveau de 50 depuis plusieurs mois, et le secteur industriel continue sa trajectoire haussière. La combinaison des efforts monétaires, confirmés par les grandes banques centrales (y compris récemment par la Chine, dans une moindre mesure), et les nouvelles mesures fiscales reste essentielle dans la dynamique conjoncturelle à venir. C’est dans ce contexte que les négociations au Congrès américain et l’acceptation par la Hongrie et la Pologne du plan de relance européen s’inscrivent.

Forte synchronisation entre les indicateurs avancés (PMI, de haut en bas) de la Chine (et fournisseurs), du Japon et de l’Europe en novembre

Source : Cornerstone Macro

A première vue, la Chine est la grande gagnante de la pandémie : le Renminbi s’est apprécié contre toutes les devises (sauf le franc), les actions chinoises sont en hausse marquée et le marché des capitaux apparait très attrayant pour les investisseurs étrangers. Toutefois, quelques incidents (le report de l’IPO de Ant, les contrôles de concurrence dans la technologie et enfin les difficultés de paiement d’un grand débiteur paraétatique) sont récemment venus écorner ce beau tableau. Faut-il y voir le revers de la médaille ou l’incompétence des autorités chinoises ? Nous penchons plutôt pour une réelle prise de conscience, d’une part des forces spéculatives qui animent certains segments du marché et, d’autre part, du rappel que le développement des entreprises demeure sous le contrôle stratégique du gouvernement.

En ce qui concerne les marchés financiers, les dernières enquêtes auprès des investisseurs démontrent clairement une montée majeure de l’optimisme. La victoire de Joe Biden et la succession d’annonces de vaccins ont permis d’éclairer d’un coup les perspectives en créant une grande euphorie sur les marchés des actions. L’observation des flux démontre des achats massifs d’actions de manière globale, tout comme des collectes records pour les ETFs. Nous notons également le retournement de la confiance des investisseurs dans les sondages AAII aux Etats-Unis et Bank Of America auprès des investisseurs institutionnels globaux.

La saison des résultats pour le troisième trimestre a été bien meilleure qu’attendu. Si l’année 2020 restera fortement impactée (négativement) par les effets économiques de la pandémie sur de nombreux secteurs d’activité, les économistes et analystes tablent sur une forte reprise en 2021. Cette année, les bénéfices des entreprises sont attendus en recul de 15% aux Etats-Unis, 32% en Europe, 20% au Japon et en légère hausse (!) dans les marchés émergents grâce à la Chine. Pour l’exercice prochain, le rebond devrait être spectaculaire avec des progressions entre 22% aux Etats-Unis et 30% en Europe. Les différences notables dans la constitution des indices (plus cyclique en Europe, plus croissance aux Etats-Unis) expliquent ces différences. Ainsi, si la reprise s’avère plus marquée dans les secteurs cycliques, l’Europe et le Japon pourraient faire mieux que les Etats-Unis dans les mois à venir. Toutefois, la révolution numérique, la demande pour les énergies propres ou encore les modifications des habitudes de consommation vont continuer à soutenir les valeurs inscrites dans cette tendance lourde.

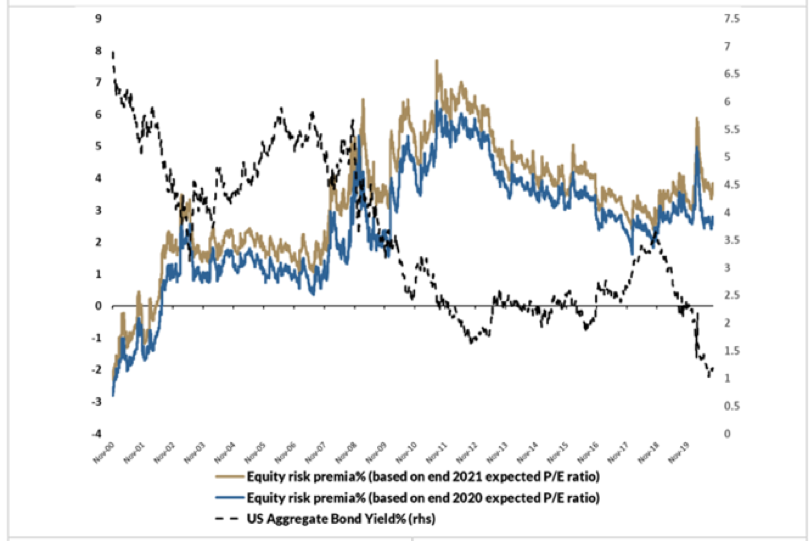

La forte reprise généralisée des indices boursiers amène les évaluations à des niveaux historiquement élevés. Il faut toutefois relativiser ces chiffres lorsqu’on les met en rapport avec les taux d’intérêt (toujours très bas). Ainsi les primes de risque (soit le rapport entre le rendement des obligations et le rendement des actions) restent à des niveaux attrayants, même aux Etats-Unis !

Primes de risque (échelle de droite) de l’indice S&P 500 sur la base des P/E 2020 et 2021, en comparaison avec les taux longs (échelle de gauche)

Source : Quilvest Wealth Management

La perspective de vaccins rapidement disponibles et efficaces change la donne

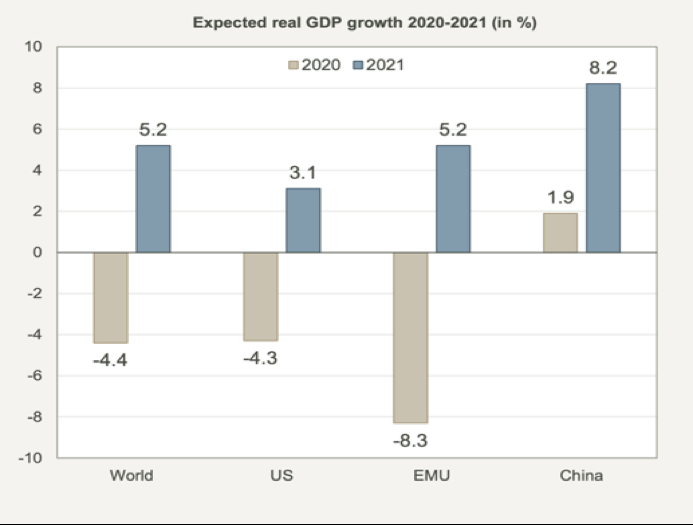

Pour l’heure, les investisseurs font fi de l’augmentation massive des cas de Covid19 dans le monde, de la surcharge des structures hospitalières et des difficultés réelles de nombreuses entreprises incapables d’opérer normalement ! Le développement très rapide de vaccins – notamment sur la base de processus révolutionnaires – permet désormais de se projeter vers un avenir sans pandémie. Toutefois, dans le meilleur des cas, les campagnes de vaccination n’auront pas atteint la majorité des citoyens avant la seconde moitié de l’année prochaine. Dans l’intervalle, les mesures de protection et de soutien restent essentielles (notamment pour compenser les revenus perdus). Toutes les prévisions conjoncturelles pointent vers une reprise massive en 2021 sous le leadership de l’Asie (Chine en tête), avec l’espoir de retrouver la tendance pré-Covid dans le courant de 2022. Dans ce contexte, l’Europe et le Japon pourraient temporairement faire mieux que les Etats-Unis. Du côté de l’inflation, des tensions pourraient enfin se matérialiser dans la seconde moitié de 2021.

Les économistes tablent sur un rebond massif de l’économie mondiale en 2021

Source : Oddo BHF, Fonds Monétaire International

Le scenario central de reprise reste celui de la « racine carrée » (voir W), en raison de la virulence de la deuxième vague dans le monde développé. Certains parlent aussi de reprise en forme de K, c’est-à-dire divergente entre les secteurs peu ou pas affectés et ceux qui sont à l’arrêt. Notre conviction est que la reprise va continuer à se matérialiser au cours de prochains mois et que les programmes de soutien (monétaires et fiscaux) seront présents (malgré les hésitations et négociations politiques). C’est ce scenario qui est devenu largement consensuel désormais. Toutefois, il faut compter avec une diminution des effets de ces soutiens (« stimulus fatigue ») au cours des prochains mois. La question est maintenant de déterminer combien est déjà pris en compte dans le prix des actifs financiers. Si les bonnes nouvelles sont à l’évidence largement intégrées, il convient d’identifier le potentiel et les risques restants.

Au niveau des marchés des actions, nous observons que la progression des indices est principalement due à l’expansion des multiples depuis 24 mois, la croissance des bénéfices étant demeurée très modeste, voir en recul, pendant cette période. Nous considérons donc que ce sont les bénéfices qui dicteront l’intensité de la hausse à venir (avec vraisemblablement une légère contraction des multiples).

Contribution à la progression de l’indice S&P 500 depuis 2016 (bénéfices en bleu, dividendes en gris, expansion/contraction des multiples de valorisation en orange, performance en point noir).

Source : FlowBank, Bloomberg

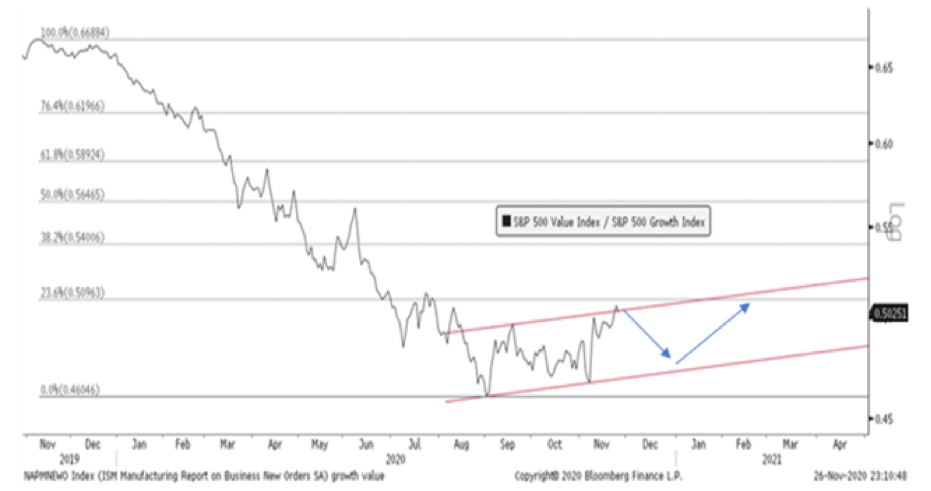

Il convient également de mentionner que la majorité des marchés hors des Etats-Unis n’ont pas encore retrouvé leurs meilleurs niveaux pré-Covid. Par ailleurs, la rotation vers plus de cyclicalité amorcée en novembre pourrait se poursuivre et, partant, favoriser d’autres régions en dehors de l’Amérique du Nord. En fait, l’annonce du vaccin a déclenché deux rotations à la fois, soit le passage des gagnants du Covid vers les perdants et simultanément le rebond des titres dits « value » au détriment des titres de croissance. Il y a évidemment un certain chevauchement entre ces deux mouvements, mais le message est clair : l’horizon s’éclaire pour les titres en retard. A nos yeux, la route n’est pas pour autant complètement dégagée. Pour tabler sur une surperformance durable des titres « value », il faut une remontée marquée des taux, ce que nous n’entrevoyons pas pour l’année prochaine.

La performance relative des titres « value » par rapport aux titres de croissance semble avoir atteint un plancher (indice S&P 500 value rel. à S&P 500 growth sur les 12 derniers mois)

Source : Pictet/Bloomberg

Par ailleurs, nous considérons que les secteurs/sociétés en difficulté structurelle pré-Covid ne vont pas tout soudain devenir vertueux. Dans ce contexte, nous considérons qu’il convient de 1) re-balancer l’exposition en faveur des marchés en retard et plus cycliques (Europe, Japon, émergents) au détriment des Etats-Unis, 2) équilibrer l’exposition sectorielle vers plus de valeurs dans l’industrie et la consommation discrétionnaire, 3) augmenter l’exposition aux valeurs secondaires au détriment des grandes valeurs et 4) le facteur qualité reste dominant, quel que soit le secteur ou la taille des entreprises. Comme évoqué dans nos précédentes chroniques, les valeurs technologiques ont tiré les indices jusqu’en août au point d’atteindre des niveaux de valorisation très élevés et des configurations techniques très tendues, induisant par conséquent chez nous des prises de profit partielles. Si le potentiel de plus-value demeure dans les actions pour 2021, nous constatons que les mouvements de cours rapides et significatifs de novembre se traduisent par des configurations techniques vulnérables. Nous ne prévoyons d’augmenter l’exposition à ce segment du portefeuille que sur correction.

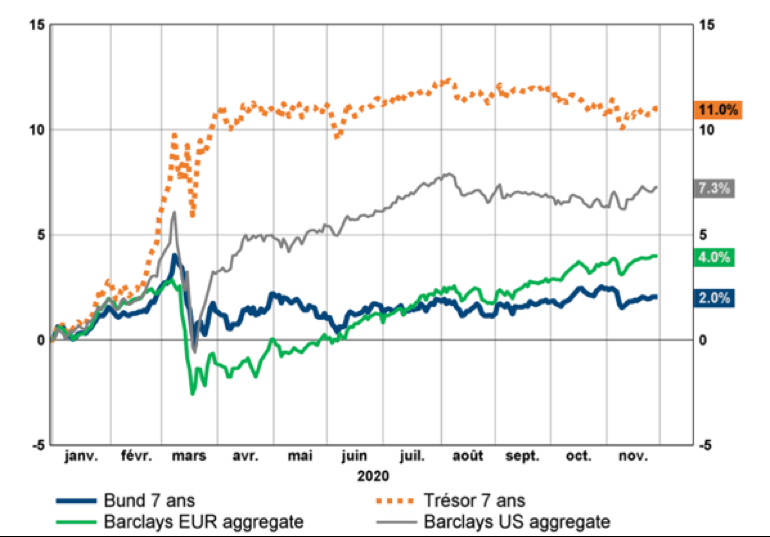

Dans les marchés de taux, les segments souverains des régions développées sont appelés à rester sans rémunération pour longtemps si on écoute bien les banquiers centraux. Seule la Chine diffère car elle mène une politique propre en raison d’une sortie de crise rapide. Nous considérons que ses fondamentaux sont bons, même si les difficultés de paiement de certains débiteurs proches des gouvernements locaux (auxquels l’état central n’entend pas apporter son aide) rappellent opportunément qu’il faut s’attacher à la qualité. La dette chinoise locale peut désormais faire partie de toute poche de taux diversifiée. Enfin, nous continuons à privilégier plus sélectivement le crédit et le souverain émergents. Le segment des obligations à haut rendement a tout récupéré de ses moins-values du début d’année et présente par conséquent un attrait moindre désormais (notamment en relation avec les actions). Comme le graphique ci-dessous l’illustre bien, les grands marchés obligataires ont joué leur rôle de diversification entre mars et mai (malgré un trou de liquidité en mars vite compensé par l’action des banques centrales), mais que depuis ils font essentiellement du sur-place…

La performance des indices obligataires aux Etats-Unis et en Europe (en %, sur l’année)

Source : BCV/Datastream

La faiblesse structurelle du dollar est appelée à durer (ce qui nous incite à maintenir notre stratégie dynamique de protection partielle) en raison principalement des vents contraires que sont a) un différentiel de taux (avec les autres grandes devises) fortement réduit, b) l’augmentation rapide du déficit des comptes courants (et du déficit budgétaire) et enfin c) une reprise cyclique moins forte à mesure que le reste du monde se reprend. Cette configuration reste favorable aux actifs risqués dans le monde, de même qu’à la reprise du prix des matières premières. Nous maintenons une exposition « raisonnable » aux métaux précieux (« seule devise qui ne s’imprime pas »), malgré la forte correction des derniers mois (-13% depuis fin aout).

Nous maintenons notre approche fondamentale de construction de portefeuille en visant à équilibrer nos expositions entre actions de qualité (en position neutre afin de pouvoir l’augmenter en cas de recul de cours) où nous tenons désormais compte des perspectives post-Covid, un mix obligataire crédit de qualité et émergents (toujours en sous-pondération) et actifs réels (or et immobilier en surpondération). Les incertitudes, tant sanitaires que politiques et économiques, se sont beaucoup dissipées ces dernières semaines, ce qui s’est traduit par la forte poussée des principaux actifs risqués. Nous entendons participer « raisonnablement » à la reprise qui se dessine, mais pas à n’importe quel prix, notamment lorsque le sentiment des investisseurs est à son extrême. La notion de TINA (There Is No Alternative) a bien refait surface, et elle nous accompagnera aussi longtemps que les taux restent bas et que les mesures de soutien sont présentes. Toutefois, le parcours spectaculaire de nombreux actifs risqués depuis mars, dans un contexte social et économique très péjoré, doit nous inciter à garder la tête froide. La sortie de crise est déjà bien reflétée dans de nombreux prix, réduisant par conséquent le potentiel de gains additionnels en 2021.

Tannay, le 4 décembre 2020

Serge Ledermann