« As good as it gets… »

Chronique des marchés juin 2021 – Serge Ledermann | 07.07.2021

Juin 2021 : premiers signes d’essoufflement ?

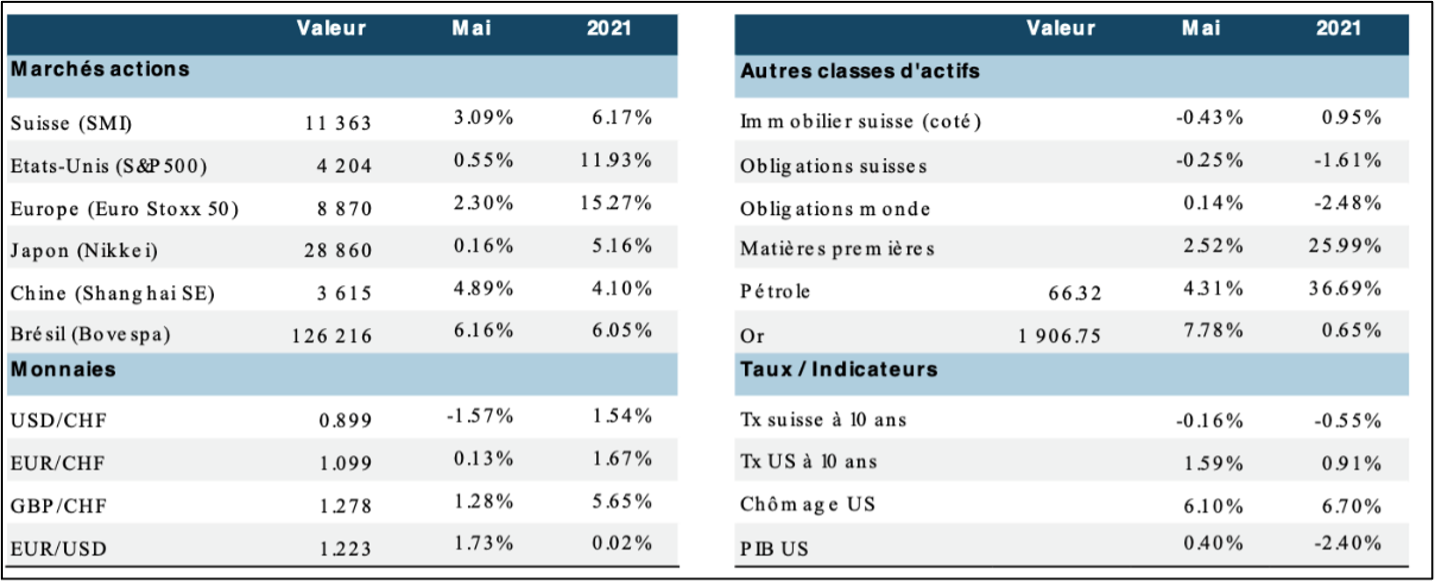

Pas de « Sell in May and Go Away » cette année ! La hausse se poursuit en mai sur les marchés des actions, mais la dynamique semble montrer quelques signes d’essoufflement, notamment du côté des États-Unis et du Japon. L’Europe (meilleur score des grandes régions cette année) et la Suisse (qui inscrit un plus haut historique sur l’indice SMI) progressent encore grâce à leurs grandes capitalisations. La rotation factorielle continue, notamment dans la dimension « valeurs cycliques contre valeurs défensives », la tête du peloton étant conservée par les secteurs de la finance, de l’énergie et des matériaux. L’évolution de la pandémie est plus rassurante désormais en Amérique du Nord et en Europe, alors que l’inquiétude renait en Asie… Autre thème omniprésent : les pressions inflationnistes sont-elles temporaires ou plus durables ? Sur les marchés de taux, nous observons une grande stabilité, les investisseurs gardant leurs nerfs par rapport au retour de l’inflation. Les segments du crédit restent largement favorisés, comme le marché de la dette en Chine qui profite de l’appréciation de sa devise et la rigueur économique dictée par le gouvernement. L’immobilier coté (principalement les Real Estate Investment Trusts) attire à nouveau l’attention en raison de ses caractéristiques favorables en cas de résurgence du renchérissement et de reprise économique généralisée. En Suisse plus spécifiquement, les bons résultats 2020 et l’absorption aisée des augmentations de capital montrent l’intérêt toujours bien présent pour ce segment.

Grosse correction (-35% pour le Bitcoin par exemple) dans le marché des crypto-devises en mai, en raison de la liquidation de nombreuses positions à levier, au moment où les autorités financières (en Chine et aux États-Unis pour commencer) promettent un plus grand contrôle de ce domaine. Bizarrement et simultanément, on observe un fort rebond des métaux précieux (+7%, meilleur mois depuis août 2020) en mai. On note enfin la robustesse des prix du cuivre et du pétrole au cours des dernières semaines, signe clair que la reprise conjoncturelle se traduit par des tensions dans les circuits de production et de distribution. Sur le plan des devises, le franc suisse cesse de se dévaluer, alors que le dollar demeure globalement faible. Les devises liées aux matières premières restent fortes (dollar canadien, couronne norvégienne), tout comme le yuan chinois (+4% contre le franc suisse) depuis le début de l’année. Comme au cours des mois passés, beaucoup de volatilité et de rotation, mais les actions demeurent le vecteur privilégié des investisseurs dans une claire dynamique de reprise conjoncturelle. Par conséquent, les indices de la prévoyance poursuivent également leur progression pour s’inscrire en hausse de 2,4% pour l’indice 25+ et 5,2% pour l’indice 40+.

Évolution des principaux indices boursiers et économiques depuis le début de l’année (au 31.5.2021, en devises locales)

Source : XO Investments

Inflation en forte hausse et emploi en reprise modérée…

Alors que la pandémie recule aux États-Unis et en Europe, les lignes de front contre le Covid19 se déplacent à nouveau vers l’Asie, où des pays autrefois considérés comme « assainis » sont confrontés à une résurgence du virus. Le Japon a prolongé l’état d’urgence dans les grandes villes, dans un ultime effort pour éviter d’annuler les Jeux olympiques. La Malaisie s’apprête à entrer dans une période de confinement de deux semaines et les promoteurs immobiliers de Hong Kong offrent des appartements comme prix de loterie à toute personne se faisant vacciner. A l’évidence toutefois, les inquiétudes sanitaires semblent être passées au second plan pour les marchés financiers.

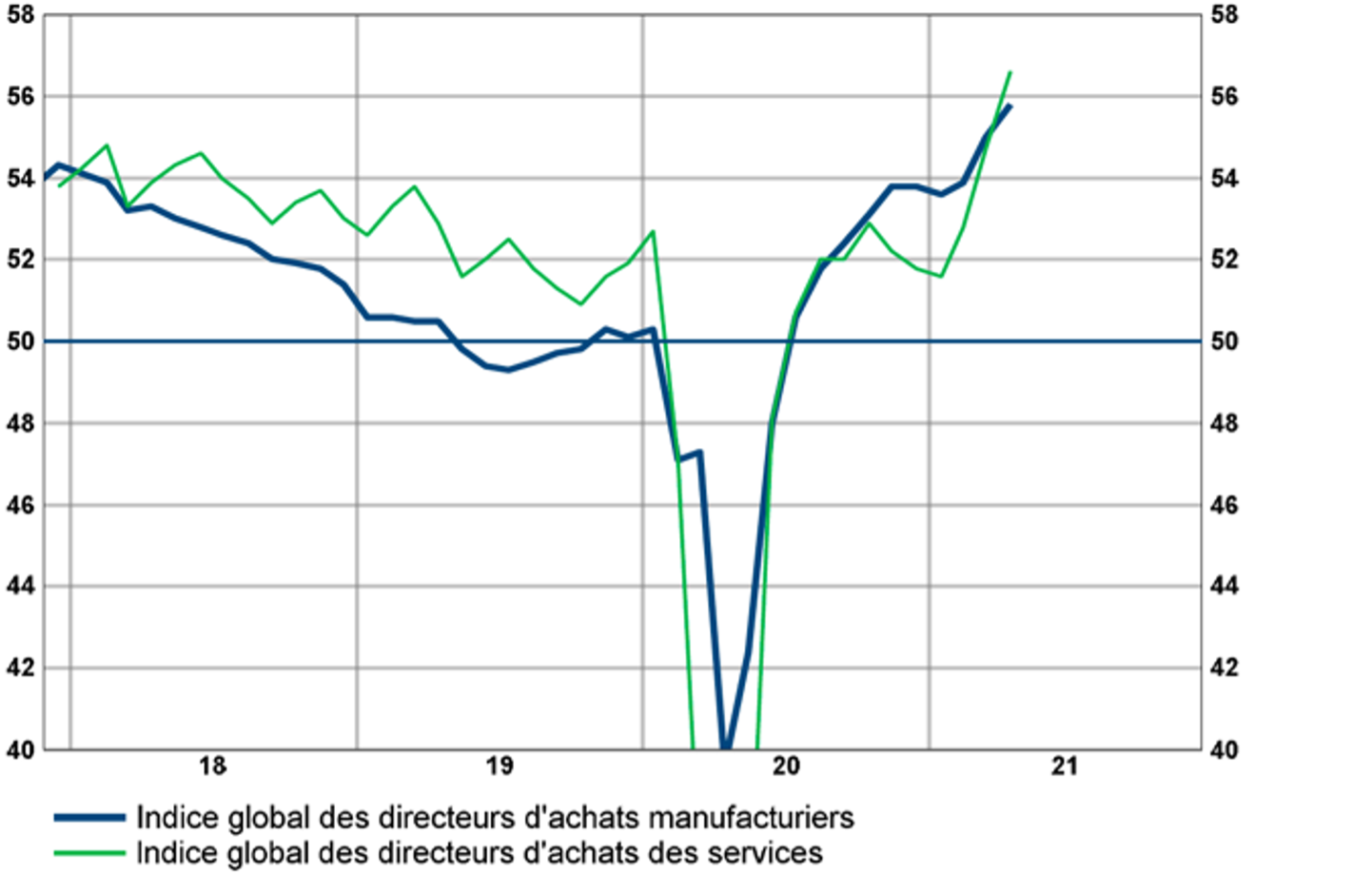

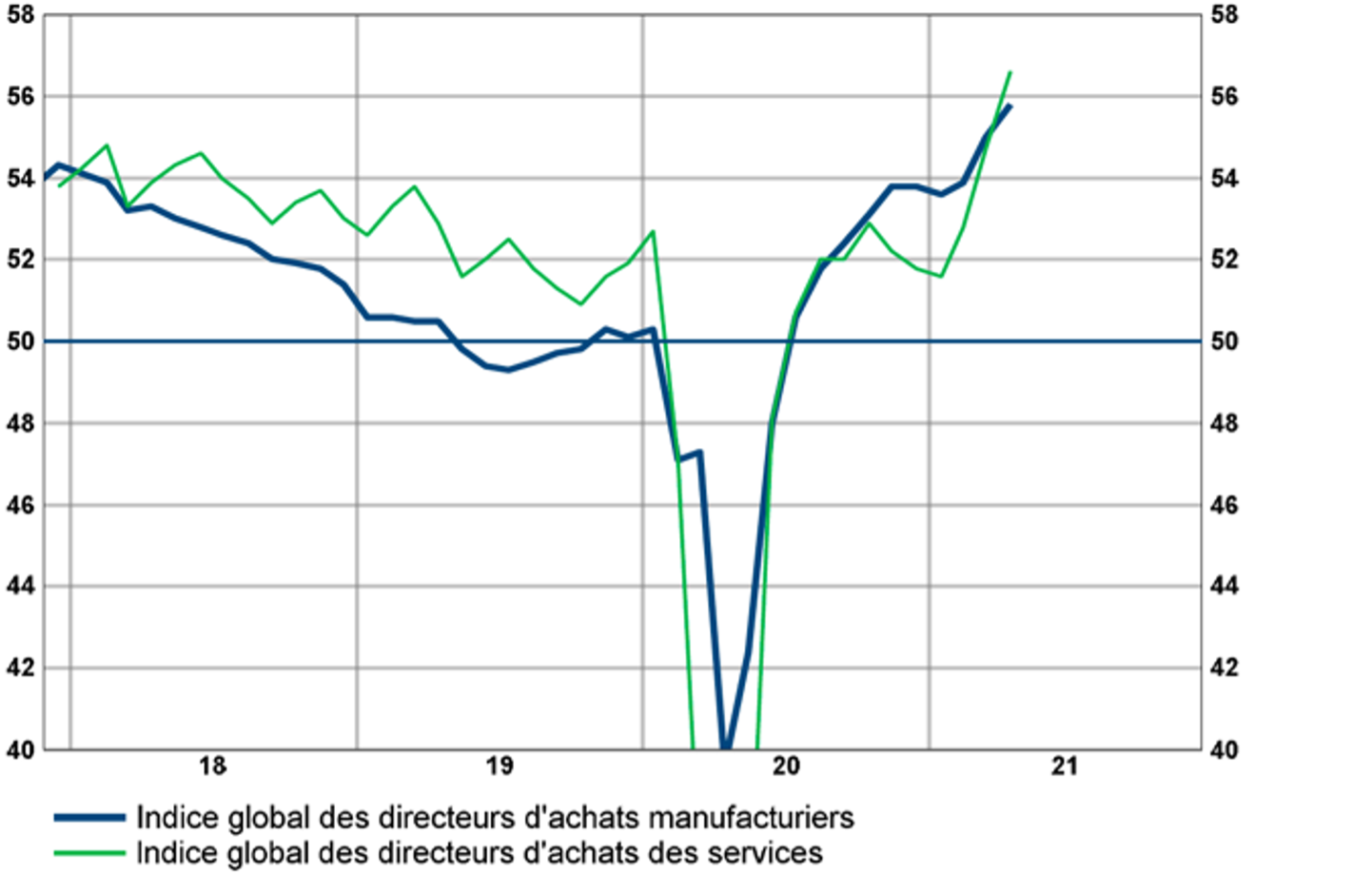

En ce moment, la priorité des investisseurs est d’évaluer en continu l’évolution de la reprise et son influence sur les grands indicateurs, au premier rang desquels on retrouve l’inflation. Les indicateurs avancés PMI du mois de mai confirment la très forte reprise économique mondiale. En mai, les enquêtes auprès des entreprises indiquent une hausse marquée dans le secteur des services à mesure que les restrictions d’activité sont levées. Aux États-Unis, les mêmes indicateurs pour les services ont atteint leur plus haut niveau historique. Le taux d’expansion de l’économie est sans précédent, les nouvelles commandes à l’industrie accélèrent pour le cinquième mois consécutif. En zone euro, en raison du décalage par rapport au cycle nord-américain, les indicateurs avancés des services commencent seulement leur ascension, atteignant tout de même leur plus haut niveau depuis trois ans. Pour le Japon, en revanche, il faudra être plus patient et attendre la décrue de la vague actuelle de Covid-19. En Chine, la dynamique de la reprise s’est bien tassée pour s’installer à nouveau dans la trajectoire de croissance de moyen terme. Les prévisions (assez prudentes à nos yeux) du Fonds Monétaire International (FMI), qui table sur une progression de 5,1% pour les économies dites avancées en 2021, indique un pic de la croissance entre le second et le troisième trimestre. Le retour à un niveau de croissance plus en ligne avec la tendance de moyen terme est prévu pour 2022.

Les indicateurs avancés de l’activité globale poursuivent leur progression, rattrapage marqué des services

Source : BCV/Datasreram Refinitv

Comme indiqué plus haut, la hausse de l’inflation observée au cours des derniers mois ne manque pas d’interroger, quant à son origine, sa persistance potentielle et au type de réponse des banques centrales. Comme on le sait, la hausse généralisée et durable des prix des biens et des services correspond à une baisse du pouvoir d’achat de la monnaie avec des conséquences sur la structuration du portefeuille financier optimal (pour éviter l’érosion de valeur). Comme la plupart des acteurs actuels du secteur financier n’ont jamais connu ce cas de figure au cours de leur carrière, l’attitude qui prévaut pour le moment est de tabler sur un phénomène passager. Mais qu’en est-il vraiment ? Dans les pays développés, l’inflation a été modérée, voire faible, depuis plus de 20 ans. Le régime de ciblage de l’inflation s’est traduit par un environnement durable de faible inflation. Certains facteurs structurels ont également exercé une influence majeure sur l’évolution des prix (mondialisation, démographie, technologie notamment). Ainsi, sur les plans économique et financier, les anticipations inflationnistes ont pu être « ancrées » à bas niveau. Conséquence (souhaitée ou non) de cette évolution, les prix des actifs financiers, soutenus par les programmes des banques centrales, ont nettement dépassé ceux de l’économie. Ainsi, d’un phénomène « monétaire », l’inflation est devenue « financière » générant un fort effet de richesse, permettant de restaurer une certaine confiance, (après la crise financière de 2008), mais également en creusant les inégalités. Autre interrogation du moment : à ce stade préliminaire de la reprise, l’emploi ne s’améliore pas aussi fortement qu’attendu.

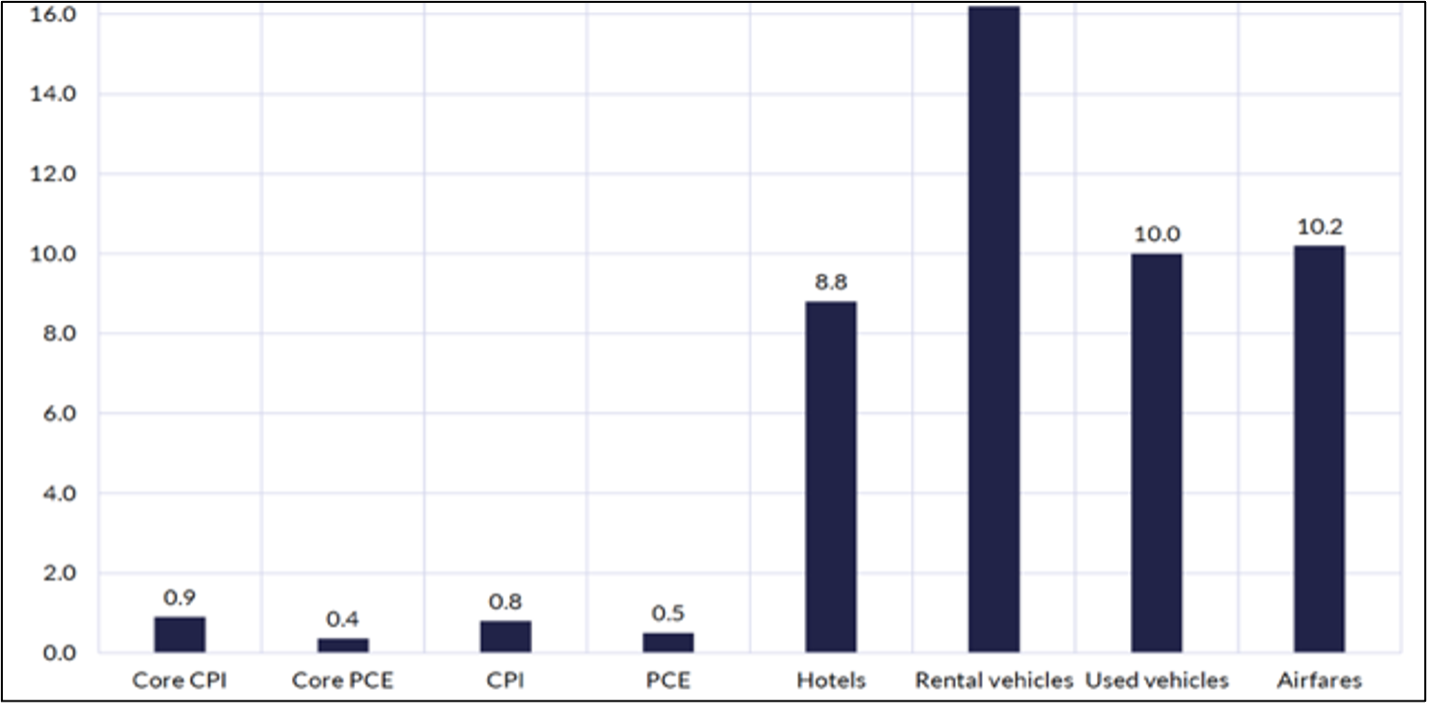

C’est aux États-Unis que l’indice des prix à la consommation a récemment pris l’ascenseur. Sur douze mois, la hausse atteint 4,2% (au plus haut depuis 13 ans) et 3,0% pour l’inflation « core » (qui mesure l’évolution des prix hors alimentation et énergie). L’analyse fine montre que de nombreux segments enregistrent des progressions soit exceptionnelles, (véhicules d’occasion), soit de normalisation (hôtellerie).

Hausse des prix mensuelle entre mars et avril 2021 aux États-Unis par catégorie

Source :GAMA

Au-delà des éléments non récurrents et/ou de certains effets de base, nous observons clairement une augmentation des prix depuis une année. Ces augmentations sont le reflet des ajustements des cours des matières premières (grâce au retour de la demande), des difficultés rencontrées dans les circuits d’approvisionnement, de la hausse des coûts des transports ou encore d’un dollar tendanciellement plus faible. Une évolution similaire est également présente en Europe et en Asie, mais avec une intensité moins forte.

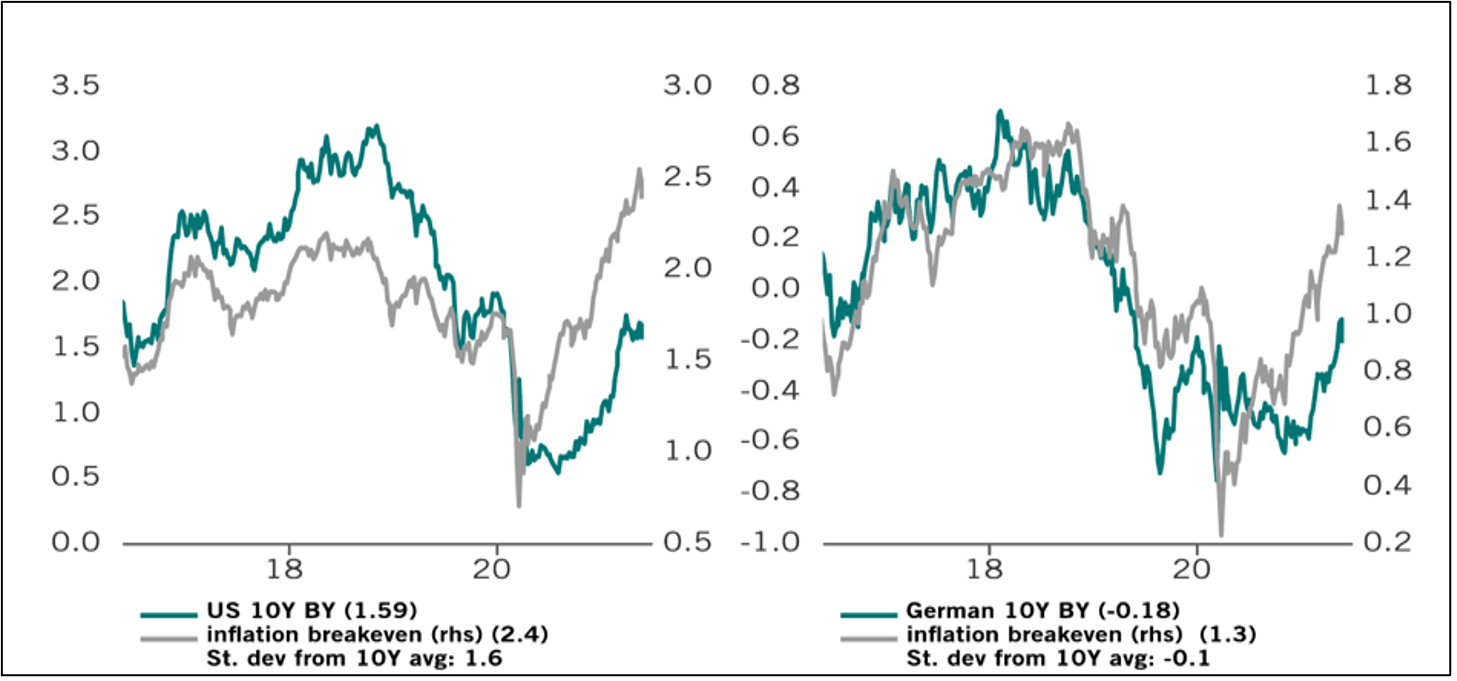

Taux nominaux et « point mort » (break-even) d’inflation aux Etats-Unis (à gauche) et en Europe (à droite)

Source : Pictet Asset Management

Si certains des éléments mentionnés plus haut auront certainement un impact transitoire, il est raisonnable de s’attendre à un niveau de prix généralement plus élevé au cours des 6 à 9 prochains mois au moins, soit aussi longtemps que la croissance reste au-dessus de sa tendance de moyen terme.

Accélération de la croissance, creusement des déficits publics (les programmes de l’administration Biden sont ambitieux, le « new deal » européen aussi !) et hausse du renchérissement mettent déjà les banquiers centraux à l’épreuve. Si le discours se veut rassurant afin de préserver le fameux « ancrage » mentionné plus haut, le temps de l’action va bientôt arriver. Si certains (Canada, Brésil, Russie, Chine) ont déjà démarré leurs manœuvres de retrait (« tapering », hausse des taux directeurs, hausse des réserves obligatoires), la Réserve fédérale, la banque centrale européenne et la banque du Japon gardent leurs options ouvertes, mais il ne fait aucun doute qu’elles envisagent d’agir d’ici l’automne (ou au plus tard la fin de l’année). Elles craignent évidemment de mettre en jeu leur crédibilité et leur indépendance.

Sur le plan géopolitique en mai, le principal point d’intérêt est la décision (assez attendue) du gouvernement suisse de rompre les négociations avec l’Union Européenne concernant l’accord-cadre (censé fixer l’ensemble des relations institutionnelles entre les deux parties). Difficile à ce stade d’en évaluer concrètement les effets, mais assurément une nouvelle stratégie, tant du côté suisse qu’européen, devra être élaborée afin de préserver – autant que faire se peut – le bon équilibre des relations commerciales, sociales et politiques. Sur un plan plus global, les fronts se tendent entre les États-Unis, la Russie et la Chine, la nouvelle administration américaine souhaitant clarifier ses relations et ses attentes avec les deux puissances de l’Est.

La course folle du bitcoin ne rassure pas ! Les annonces débridées d’Elon Musk et de ses disciples commencent à être contre-productives, tout en alertant sur les autorités des marchés financiers sur les risques de manipulation évidents. La correction massive des cours de toutes les crypto-devises en mai confirme les éléments que nous avons régulièrement évoqués dans nos précédentes chroniques : il s’agit essentiellement d’un actif spéculatif à caractère hautement émotionnel. Le bitcoin n’est pas un moyen de paiement, ni une protection contre l’inflation, ni une valeur de réserve stable, ni un exemple pour les économies d’énergie. Le fait que le nouveau responsable de l’Office of the Comptroller of the Currency (OCC) aux États-Unis indique vouloir créer un « périmètre de régulation » autour des crypto-devises et que les autorités chinoises en restreignent l’utilisation sont des signes clairs de changement de régime.

La dernière semaine du mois a été particulièrement agitée dans le secteur pétrolier, où des assemblées d’actionnaires (Exxon et Chevron) et des tribunaux (Royal Dutch) ont exigé que les sociétés pétrolières engagent davantage de moyens pour réduire leurs émissions de carbone. Dans son dernier rapport, l’Agence Internationale de l’Énergie (AIE) monte le ton ! Selon elle, la protection du climat impose de rapidement se tourner vers une meilleure efficacité énergétique et la production d’énergies renouvelables. Elle invite les gouvernements à refuser l’ouverture de nouvelles mines de charbon et de nouveaux projets d’exploitation pétrolière et gazière. Les pressions viennent de partout, actionnaires et tribunaux, pour accélérer la mise en place de mesures concrètes afin de réussir la transition vers le « net-zero ».

Ni les années 70, ni les années 20 !

Les stratèges des grandes maisons de gestion étant en manque de repères récents, ils consultent les livres d’histoire pour identifier des périodes qui présentent des caractéristiques semblables au moment présent. Certains évoquent les « rugissantes années 20 », sorte de période de prospérité et d’insouciance, portée par des changements majeurs tant économiques que sociétaux. D’autres évoquent les années 70 qui marquent la fin des « trente glorieuses » et se caractérisent par inflation et chômage en hausse. Quel contraste ! Nous ne penchons pour aucune de ces comparaisons : nous assistons simplement à un cycle particulièrement court de récession/reprise orchestré par les gouvernements et les banques centrales.

Notre feuille de route s’est récemment ajustée pour s’articuler de la manière suivante :

- La reprise économique globale est bien engagée et est de plus en plus généralisée. Nous observons clairement des décalages de cycle en fonction des progrès de la vaccination. Ce regain de croissance s’accompagne de tensions dans les systèmes d’approvisionnement et dans la remise au travail du personnel mis à l’arrêt ou en « home-office ». Les programmes de soutien fiscaux sont encore bien présents et creusent les déficits. Toutefois, le pic de croissance mondiale devrait être prochainement atteint.

- Les banques centrales accompagnent la reprise en maintenant les taux au plus bas et en alimentant le système bancaire avec tous les moyens nécessaires. Le retour visible de l’inflation pose désormais un défi pour les grands argentiers, qui commencent pour certains à être moins généreux. La Réserve fédérale devra probablement agir (en réduisant ses interventions, avant de toucher les taux) plus tôt qu’elle ne le laisse entendre.

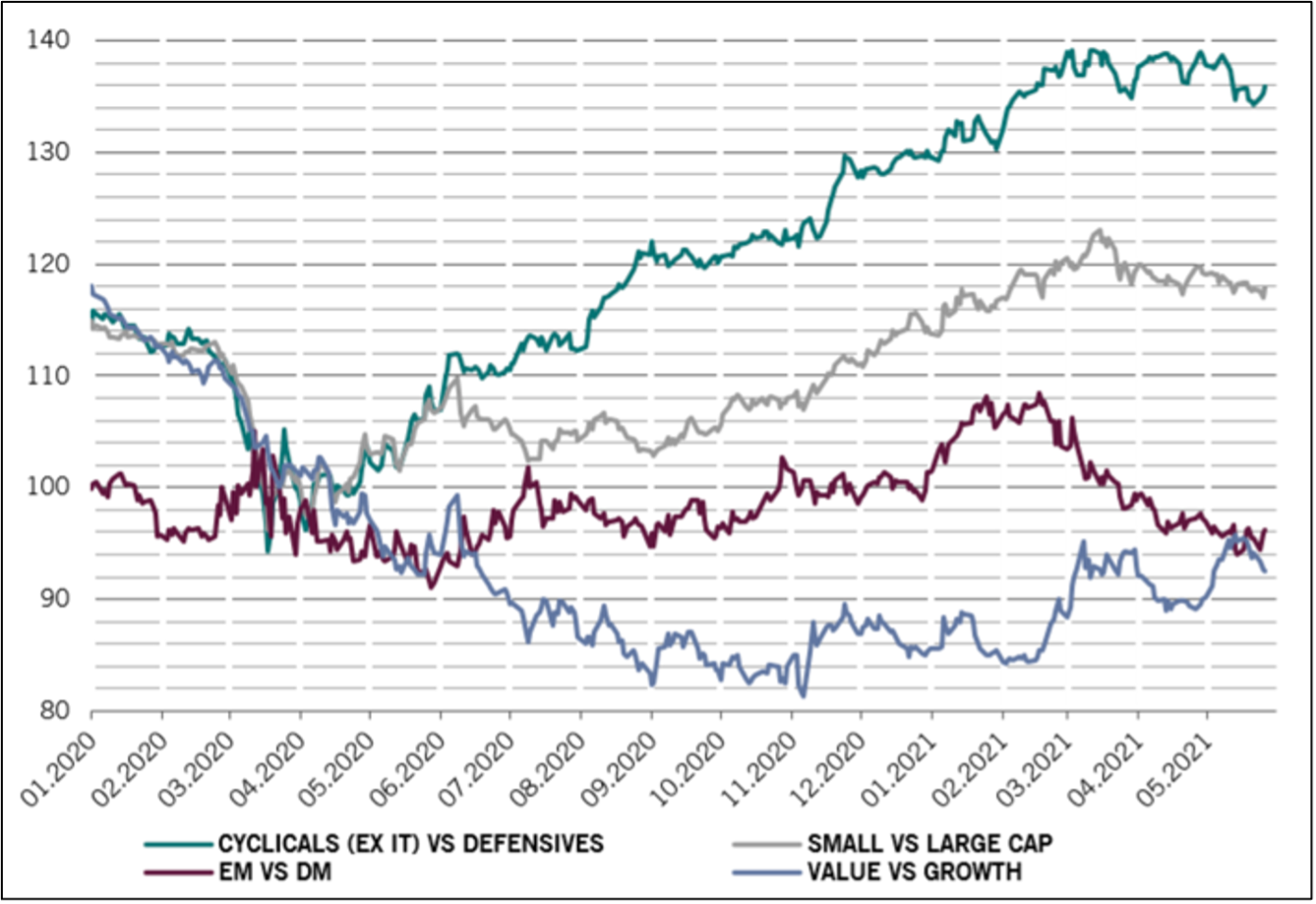

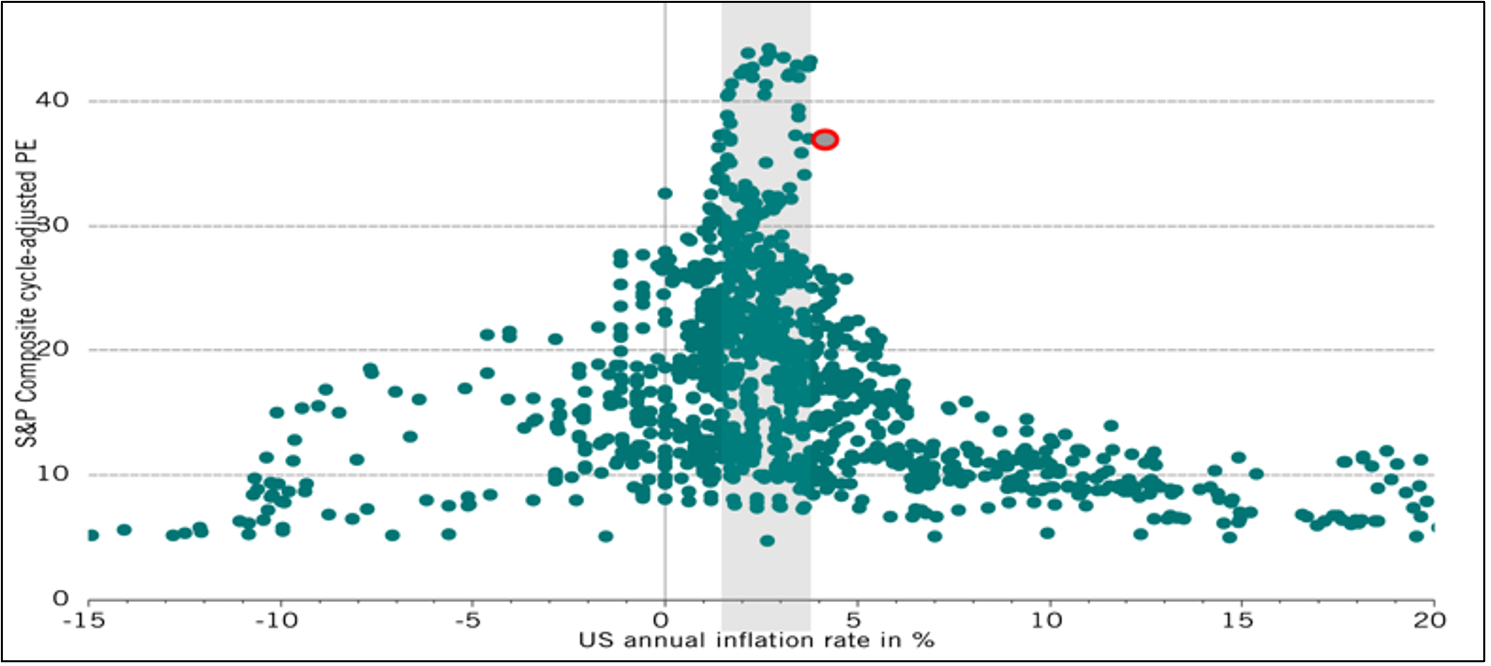

- Nous sommes d’avis que les conditions d’une poursuite de la hausse des actifs risqués sont encore présentes (reprise économique, prévisions de bénéfices en hausse, taux d’intérêt encore bas malgré les récentes tensions, liquidités abondantes), mais cette hausse sera confrontée à plus de vents contraires. La décélération de la croissance au second semestre avec une tension toujours vive sur l’inflation pourrait déplaire aux investisseurs. La trajectoire à venir dépendra donc essentiellement de l’évolution des résultats des entreprises et/ou de la contraction des multiples de valorisation (induite par l’inflation et la réaction sur les taux). La reprise des valeurs cycliques depuis l’automne dernier semble arriver à son apogée, les investisseurs se focalisant désormais plus sur la visibilité et la qualité. Nous préconisons donc de réduire la voilure dans les marchés des actions en position neutre (par rapport aux allocations stratégiques de chacun). La recherche d’actifs ou segments de marché susceptibles de bien fonctionner dans un environnement de croissance plus inflationniste reste la priorité. Dans ce contexte, l’augmentation des investissements dans les sociétés immobilières internationales (par l’intermédiaire de Real Estate Investment Trusts, REITs) est particulièrement indiquée en ce moment.

Une évolution assez « rationnelle » des actions américaines pour le moment : depuis l’été dernier l’indice américain des actions (S&P500, ligne bleu foncé) suit pas à pas la hausse des attentes bénéficiaires pour les 12 prochains mois (NTM EPS, ligne grise), alors que les multiples de valorisation (NTM P/E) sont restés dans une fourchette assez étroite.

Source : John Authers/Bloomberg/Credit Suisse Research

- Dans les marchés de taux, nous restons interloqués par le grand calme dont font preuve les investisseurs à la lecture des derniers chiffres d’inflation et des prévisions de plus en plus insistantes d’un ajustement durable des attentes inflationnistes (sans dérapage pour autant). Le rôle prépondérant des actions des banques centrales demeure central ici. Aux États-Unis, seul l’emprunt à 30 ans s’approche d’un niveau de taux réel d’environ zéro, le reste de la courbe étant bien négatif. En Europe, même constat avec également une tendance de réduction des taux réels négatifs. Nous tablons donc sur une poursuite progressive, mais quasi-certaine, de la normalisation des courbes de taux avec un scenario central de l’ordre de 2% pour le 10 ans US et 0,2% pour le 10 ans Bund. Dans le contexte actuel de reprise, le crédit reste à la fête, mais il faut se contenter de spreads plus serrés et faire preuve de sélectivité.

Rendements à l’échéance en US dollar et en euro (État à 7ans et indice global) : la remontée est perceptible

Source : BCV/ Refinitiv Datastream

- Au sein des actifs de diversification, nous restons exposés aux obligations de qualité en devise chinoise (seul pays qui conduit une politique monétaire restrictive en ce moment), aux obligations en dollar des pays émergents et aux métaux précieux (dont le récent retour en grâce est non seulement spectaculaire, mais également justifié). Sur le plan des devises, nous continuons à considérer que le dollar est appelé à s’affaiblir dans la mesure où l’augmentation massive de la dette sera en partie financée par le Trésor américain.Nous maintenons notre positionnement régional et sectoriel (modifié à l’automne dernier), qui visait à permettre l’élargissement de la participation à la performance et d’autre part un re-balancement au bénéfice des régions en retard (notamment les actions européennes et sélectivement l’Asie émergente). La rotation sectorielle et de style reste rapide, et laisse moins de place aux valeurs de croissance (prudence surtout sur l’hyper-croissance dans le domaine de la technologie). Les valeurs cycliques semblent avoir donné le meilleur et sont appelées à consolider. Les segments plus défensifs comme la santé ou la consommation durable sont en reprise. La transformation structurelle de la société reste bien positionnée dans nos portefeuilles (exposition conséquente aux thématiques digitales, de biotechnologie, révolution alimentaire, de transition énergétique et de nouveaux modes de consommation/communication).

Évolution (relative) depuis le début de l’année des différents facteurs (dans les marchés des actions) : les cycliques (ligne verte) ont passé leur pic, les valeurs secondaires (ligne grise) font désormais jeu égal avec les grandes capitalisations, fin (?) de la sous-performance des marchés émergents (ligne grenat), plus grande volatilité dans la relation (ligne bleue) « value vs growth ».

Source : Pictet Asset Management/Refinitiv Datastream

L’immobilier reste bien ancré dans le portefeuille, tant en Suisse que sur le plan global. Nous considérons que ce secteur participe également à la transformation sociétale, aussi bien dans les dimensions urbaines, démographiques, environnementales qu’économiques. Nous augmentons la pondération dans les véhicules cotés (REITs) exposés globalement. Ces derniers ont accumulé un retard important par rapport aux indices boursiers classiques et se traitent à peine sur leurs valeurs d’actifs nettes. Les investissements se concentrent dans les meilleurs objets/projets, permettant de dégager des rentabilités supérieures à la moyenne et relativement bien protégées des aléas conjoncturels (même en période de renchérissement) et financiers.

L’équilibre entre les diverses classes d’actifs (qui constituent nos portefeuilles multi-assets) dépend largement du positionnement dans le cycle économique. Le niveau des taux d’intérêt, sous l’influence grandissante des tensions inflationnistes, détermine les prix relatifs des différentes classes (et sous-classes) d’actifs. Après une très longue période de désinflation, qui a permis l’expansion des multiples de valorisation pour les actions, la toile de fond pourrait changer sur ce plan. Une hausse durable du niveau de renchérissement pourrait donc peser sur les actions, et créer des moins-values pour les obligations. Nous observons donc avec attention ces développements en réduisant un peu les risques directionnels et en tablant sur les vertus de diversification des composantes du portefeuille.

Relation entre les multiples (price/earnings, en ordonnée) de valorisation du marché américain (sur les 100 dernières années) et le taux annuel d’inflation (en abscisse); le « sweet spot » est entre 1 et 4%, en dehors les multiples baissent ; nous sommes à 4% en ce moment !

Source : Pictet Asset Management/Refinitiv Datastream

Dans l’immédiat, nous pensons que l’euphorie des investisseurs commence à se tasser (cf l’évolution des SPACs, du Bitcoin), alors que les craintes d’inflation se confirment. La priorité des gouvernements reste de réussir la sortie de la crise sanitaire (vaccination généralisée) et de consolider la relance économique sur le plan global. Ces éléments sont désormais bien reflétés dans de nombreux prix, réduisant par conséquent le potentiel de gains additionnels en 2021.

Tannay, le 4 juin 2021

Serge Ledermann